Инвестиционное страхование жизни: плюсы и минусы

По результатам первого полугодия 2016 года сборы по страхованию жизни показали значительный рост. Основным драйвером роста стал сектор банкострахования, но в отличие от прошлых лет не за счет страхования, вмененного при получении кредита, а за счет инвестиционного страхования жизни (ИСЖ). Многими банками такой страховой продукт предлагается в качестве альтернативы вкладам, так как при позитивном сценарии он может обеспечить значительно более высокий доход. Продукт сложен для восприятия, поскольку для его понимания необходимо не только знать основы страхования, но и иметь представления об инвестиционной сфере. Попробуем разобраться, что такое инвестиционное страхование жизни и на что стоит обратить внимание при приобретении данной услуги.

Что такое ИСЖ?

Инвестиционное страхование жизни — продукт, сочетающий в себе страхование жизни клиента и финансовый инструмент, позволяющий получить доход за счет инвестирования части внесенных денежных средств в различные финансовые активы, предлагаемые страховщиком (облигации или акции различных компаний, представляющих различные сектора экономики, драгоценные металлы и т. п.).

Основными страховыми рисками по договору ИСЖ являются:

— дожитие до окончания действия договора страхования,

— смерть по любой причине.

Страховая сумма по рискам дожития и смерти по любой причине составляет 100% уплаченного страхового взноса, увеличенного на размер инвестиционного дохода. Сроки страхования могут составлять от трех лет. Оплата страхового взноса может производиться либо единовременно, либо в течение срока страхования равными платежами (ежемесячно, ежегодно). Дополнительно в полис могут быть включены иные страховые риски (смерть в результате несчастного случая, смерть в результате ДТП и т. д.), страховые суммы по которым устанавливаются отдельно и, как правило, превышают основную страховую сумму.

Страховой взнос, полученный от клиента, разбивается на гарантированную часть и инвестиционную. Гарантированную часть страховая компания инвестирует в консервативные финансовые инструменты с фиксированной доходностью. Полученный доход помогает обеспечить гарантированную сумму выплаты. Инвестиционная часть вкладывается в высокодоходные, но одновременно и высокорисковые финансовые инструменты, за счет которых и предполагается существенный инвестиционный доход.

ИСЖ не является средством получения гарантированной прибыли. Если выбранная инвестиционная стратегия «не сработала», клиент по истечении срока страхования получает только сумму так называемого гарантированного дохода, который, как правило, составляет не более 100% от внесенных страховых платежей. Классическую страховую рисковую составляющую также нельзя назвать ощутимой, так как при наступлении страхового случая по стандартным рискам (например: «смерть по любой причине») возмещается внесенный страховой взнос с инвестиционным доходом, рассчитанным на дату наступления страхового события. Только при наличии дополнительных рисков (например: «смерть в результате несчастного случая») можно получить дополнительную сумму, как правило, также не превышающую 100% взноса.

Преимущества и недостатки

К положительным качествам инвестиционного страхования жизни можно отнести наличие налоговых льгот: получение налогового вычета в размере 13% от оплаченного страхового взноса и отсутствие обязательств уплаты налогов по страховой выплате. Максимальный размер страхового взноса, с которого можно получить налоговый вычет, ограничен и составляет 120 тыс. рублей, причем применяется только для договоров сроком от пяти лет, но при получении дохода, превышающего ставку рефинансирования, размер превышения облагается подоходным налогом. Таким образом, максимально возместить можно 15 600 рублей.

По сравнению с банковскими депозитами ИСЖ обладает положительными юридическими особенностями. С момента оплаты страховой премии до получения страховой выплаты или возврата премии при расторжении договора денежные средства принадлежат страховщику и не являются имуществом должника, находящимся у третьих лиц. Средства не могут быть конфискованы, на них не может быть наложен арест, они не могут быть взысканы по суду, не подлежат разделу между супругами при разводе и не нуждаются в декларировании.

Договор может быть заключен в пользу любого лица (выгодоприобретателя), и в случае реализации риска «смерть» выплату получит именно это лицо, а не наследники. При этом нет необходимости в ожидании вступления в права наследования.

Наличие гарантированной суммы выплаты в договоре также является дополнительным преимуществом, немаловажным при инвестировании в рисковые инструменты.

Одним из основных минусов инвестиционного страхования жизни является отсутствие возможности досрочного расторжения договора с получением всех уплаченных страховых взносов. Поскольку минимальный срок таких договоров составляет три года, а в большинстве случаев они заключаются на пять лет, это может стать существенной проблемой. Но в любом случае не такой острой, как в договорах накопительного страхования. При расторжении договора страхования клиент может получить только выкупную сумму. Как правило, при оплате страхового взноса единовременно выкупная сумма составляет 75—90% от размера взноса. Но в зависимости от условий договора, срока страхования, порядка оплаты страховых взносов и даты расторжения договора размер выкупной суммы может быть существенно ниже либо равен нулю.

Инвестиционное страхование жизни — это договор страхования, который имеет определенный перечень исключений, по которым не каждый случай ухода из жизни признается страховым. Как минимум это стандартные исключения из Гражданского кодекса РФ (случаи, произошедшие в результате умышленных действий застрахованного, военных действий, гражданских волнений, а также воздействия радиации), но перечень исключений может быть очень существенно расширен договором.

Необходимо обязательно ознакомиться с правилами страхования в части выплаты при событиях, попадающих под этот перечень исключений. Как правило, наследникам застрахованного выплачивается выкупная сумма, но существуют продукты, предусматривающие иные условия.

Существенным недостатком является отсутствие гарантийного фонда, который смог бы обеспечить выплату клиенту в случаях отзыва лицензии или банкротства страховой компании. Если при отзыве лицензии страховщик не передал портфель или не расторг договоры с возвратом премии (как предполагает закон), получить возмещение можно, только включившись в реестр кредиторов.

Конечно, самым очевидным минусом данного продукта является отсутствие гарантированного дохода. При негативном развитии стратегии клиент по окончании срока действия договора получит только гарантированную этим договором выплату.

На что обратить внимание

Если вы общаетесь о размещении денежных средств с представителем банка, прежде всего нужно понять, какой продукт вам предлагают: в последнее время нередки отзывы клиентов, которым договор ИСЖ был предложен как полный аналог депозита, но с большей доходностью. Если вы понимаете разницу и потенциально готовы рассмотреть такой способ инвестирования, то, помимо изучения размеров выкупных сумм и перечня исключений, важным моментом является выбор стратегии и возможность ее изменения в период действия договора. Именно выбранная стратегия в будущем должна обеспечить доход.

Стратегии, предложенные страховщиком, зачастую непрозрачны. Страхователь не может самостоятельно проследить динамику движения того или иного фонда на рынке: в результате ему остается только верить показателям, которые раскрывает страховщик. У такой позиции есть и объективные причины: удачную стратегию могут скопировать конкуренты. У страхователя, по сути, остается два варианта. Первый — пытаться найти продукты со стратегиями, которые привязаны к стоимости определенных товаров (золото, нефть определенной марки) или к фондам, динамику которых можно отследить в общедоступных источниках. Второй вариант — довериться профессионалам в штате страховщика, работающим над стратегиями, и отнестись к такому выбору как к одному из рисков инвестирования.

Одним из ключевых показателей при выборе стратегии является так называемый коэффициент участия. Коэффициент показывает, на какую долю в росте выбранной стратегии инвестирования может претендовать страхователь. Коэффициент может очень существенно отличаться. При коэффициенте равном 100% доходность страхователя равна доходности, показанной выбранным фондом. Важное отличие продуктов у различных компаний — процент доходности, умноженный на коэффициент участия, может применяться как ко всему размеру взноса, так и к части, направленной на инвестирование. В первом случае разбивка взноса на гарантированную и рисковую составляющие для страхователя является просто информативной, а во втором — определяющей для расчета доходности по договору.

Также страховые компании предлагают своим клиентам опцию по смене стратегии в период действия договора либо фиксацию заработанного дохода. Как правило, количество этих операций ограниченно (например, раз в год). Смена стратегии позволяет изменить фонд инвестирования, если выбранная стратегия не приносит ожидаемого результата, а у другой наблюдается лучшая динамика. При смене стратегии коэффициент участия устанавливается на дату изменения. Фиксацию инвестиционного дохода целесообразно применять, когда текущий инвестиционный доход выбранного фонда достаточно высок и вы прогнозируете снижение уровня доходности.

Лучше отдавать предпочтения страховым программам тех страховщиков, у которых на сайте есть возможность создания личного кабинета. Во-первых, это позволит вам контролировать динамику фонда и своевременно реагировать на изменения. Во-вторых, обеспечит возможность внесения изменений в договор (увеличение суммы, изменение стратегии) без обращения в офис страховщика. Это стало возможно в связи с принятием в июне 2016 года закона, предусматривающего возможность оформления договора страхования жизни в электронном виде. При выборе способа инвестирования главное понимать, что ИСЖ не является аналогом вклада. Это самостоятельный финансовый инструмент, имеющий свои положительные и отрицательные стороны. Главное, соблюдать основное правило — не вкладывать все средства в один объект инвестирования.

Расторжение навязанного договора инвестиционного страхования жизни. Обман ИСЖ

Посетив банк для открытия вклада, клиент вполне может уйти с Соглашением инвестиционного страхования жизни или доверительного управления, причем, не подозревая об этом. Нередко, наличие страхования по вкладу обнаруживается только спустя пару месяцев, случается – уже при закрытии счета.

Обманывают ли банки своих клиентов напрямую? Не всегда. Иногда они просто «забывают» упомянуть об оформляемом страховом полисе. Но бывает и так, что граждане подписывают договора инвестиционного страхования жизни, считая, что оформляют депозит с повышенной процентной ставкой.

Как обманывают при составлении договора на ИСЖ

Количество клиентов подписавших договор доверительного управления (ДУ) или инвестиционного страхования жизни (ИСЖ) только за 2017 год увеличилось в два и в полтора раза соответственно. Почему россияне стали проявлять такую активность в отношении инвестиций и страхования?

Все просто: часто ИСЖ просто навязывается клиентам, которые хотят оформить вклад. Причем банковские сотрудники представляют страховые инвестиционные полиса как полноценный аналог депозитных программ, но с более высоким процентом.

Для чего они это делают? Дело в том, что продав страховой полис, менеджер получает процент от страховщика. За тот же 2017 год объем комиссионных выплат банкам за реализацию договоров ИСЖ от страховых компаний составил несколько десятков миллиардов рублей.

Навязываются менеджерами и прочие нехарактерные услуги, к примеру, покупка облигаций. Естественно, что в этом случае банки «превращаются» в посредников для своих партнеров-участников фондовых бирж. Отдельно скажем о том, что ни в полисах инвестиционного страхования жизни, ни в облигациях ничего противозаконного нет. Это просто альтернативные финансовые программы. И все же следует проявлять бдительность.

Ключевое отличие ИСЖ и депозита

Стоит ли волноваться о разнице понятий, если процентная ставка в первом случае выше? Разумеется.

На инвестиционные страховые полисы не распространяются никакие госгарантии. Тогда как банковские депозиты всегда защищены АСВ. Если у банка будет отозвана лицензия или он обанкротится, то при наличии вклада можно рассчитывать на компенсационную выплату в сумме до 1,4 млн. рублей.

Под государственной защитой находятся также пенсионные отчисления россиян в негосударственных ПФ РФ (в тех структурах, которые состоят в списке участников системы гарантирования от АСВ и каждый год делают соответствующие взносы).

Читать еще: Форма договора аренды транспортного средства без экипажа

Что также ИСЖ на самом деле?

ИСЖ – комбинация инвестиционной программы и традиционного страхового полиса по определенным страховым рискам. Она действительно позволит вам получить дополнительный, НО НЕ ГАРАНТИРОВАННЫЙ доход. Тогда как в случае с «простым» вкладом прибыль вам обеспечена.

Вы оплачиваете взносы по ИСЖ с определенной частотой или при оформлении договора с банком. Страховая компания разделяет этот взнос на инвестиционную и гарантированную части на следующих условиях:

- Инвестиционная часть. Деньги инвестируются в рискованные и потенциально высокодоходные активы, что и предполагает значительный процент прибыли для держателя полиса;/li>

- Гарантированная часть. Финансы вкладываются в традиционные активы с фиксированной прибылью (ценные бумаги, банковские депозиты и т.д.). Полученная без рисков прибыль дает владельцу полиса гарантированную выплату.

Период страхования по ИСЖ – 3-10 лет. В течение всего этого времени клиент обязан делать взносы, а затем ему причитается: возможная инвестиционная прибыль и гарантированная выплата.

По договору ИСЖ застраховать можно как жизнь, так и риск наступления несчастного случая. Выплата по страховке может достигать несколько сотен процентов от суммы страховых взносов.

Однако учтите, что не все случаи смерти будут признаны страховыми. Список исключений довольно широкий – гражданские волнения, вооруженные столкновения, предумышленный уход из жизни и т.д.

Договор ИСЖ – в чем риск держателя?

Основным риском договоров инвестиционного страхования жизни всегда является неполучение инвестиционной прибыли. Для примера, вы передали страховщику 1000 рублей. Если ваш базовый актив останется на том же уровне или не опустится «вниз», то обратно вам также будет выдана 1000 рублей. Но может случиться и так, что доходность окажется отрицательной, вы останетесь в минусе.

Вы можете расторгнуть договор ИСЖ. Однако за срочность (досрочное расторжение Соглашения по истечению менее чем 3-х лет), необходимо будет отдать «выкупную сумму». Если при расторжении Соглашения клиенту передаются не все его деньги в 100% размере, а, предположим, 97% из них, то 3% и станут выкупной суммой.

Рассмотрим пример: вы оформили ИСЖ на 4 года на сумму в 200 000 рублей. Прошло 2,5 года, и вы хотите получить свои деньги, досрочно расторгнув Соглашение. В таком случае вы отдадите определенный процент выкупной суммы, например, 6000 рублей, и не получите всех уже начисленных по договору процентов.

Указанный риск – не единственный. Опасность состоит также в том, что страховая компания может обанкротиться. В таком случае требовать свои финансы предстоит уже в судебном порядке, встав в очередь кредиторов. Как мы уже сказали, инвестиции по ИСЖ не будут защищены АСВ.

Важно! От навязанного или купленного ошибочно страхового полиса можно отказаться в течение ближайших двух недель.

Закон об ИСЖ

В соответствии с ГК России ст. 958, страхователь может получить часть уже выплаченной страховки в сумме, пропорциональной неиспользованному сроку полиса, если возможность страхового риска отпала или прекратилась по обстоятельствам иным, нежели страховые случаи.

Важно! Страхователь именно законное право требовать досрочного прекращения Соглашения о страховании по собственной инициативе. Однако случает помнить, что в договоре может быть указан пункт, согласно которому уплаченные страховые взносы не подлежат возврату ни при каких обстоятельствах. Поставив роспись на таком Соглашении, вы принимаете все его условия без исключения.

Как расторгнуть договор ИСЖ

Если вы хотите расторгнуть договор страхования, неважно, ошибочно принятый за депозит или оформленный при получении займа, подавайте соответствующее заявление в СК как можно быстрее. Так как в первые 14 дней после заключения Соглашения действует «период охлаждения» (всю сумму можно будет возвратить целиком).

Руководство к действию:

- Подайте в страховую компанию заявление на расторжение договора. Обратите внимание: вам не только необходимо передать страховщику заявление на расторжение договора, но и получить от сотрудника фирмы справку о том, что ваше заявление было получено (с подписью менеджера и печатью компании);

- Ожидайте ответа от страховщика в течение 10 дней;

- Получите выплату на счет в течение 10 дней после положительного решения страховой фирмы.

Для расторжения Соглашения, кроме заявления, потребуются следующие документы:

- Оригинал и ксерокопия паспорта;

- Оригинал и ксерокопия страхового договора;

- Документы, которые могут удостоверить законность причин для аннулирования договора (при наличии таковых).

Еще раз отметим, что в течение 14 дней после заключения страхового договора возвратить можно будет всю сумму в полном объеме. После расчет суммы будет производиться в соответствии с условиями Соглашения. Будьте готовы к тому, что страховщик удержит «издержки на ведение дела». Величина издержек может составить 30-90%. Избежать этого поможет помощь юриста.

Если банковский сотрудник ввел вас в заблуждение, навязав страховой полис вместо вклада, вы имеете полное право обратиться в Центробанк РФ. Именно ЦБ контролирует деятельность банковских и страховых организаций в нашей стране. Кроме того, рекомендуем подать жалобу в Роспотребнадзор. Эта структура защищает права потребителей.

Почему необходима помощь юриста?

Расторжение договора не означает, что страховщик незамедлительно возвратит вам все деньги. Юристы страховой компании будут настаивать на том, что частично свою работу фирма выполнила (это может случиться даже при обращении в организацию в «период охлаждения»).

Что вы сможете ответить на это? Указать можно, например, на нормы закона «О защите прав потребителей» (в частности на №2300-1 от 1992 года), в соответствии с которыми при заключении договора вам не была предоставлена достоверная и полная информация, которая могла бы обеспечивать правильность выбора. А также на «презумпцию отсутствия специальных познаний». Но все это возможно только в том случае, если вы разбираетесь в юридических тонкостях и российском законодательстве. Если же нет, без помощи квалифицированного юриста не обойтись.

Если Вы, Ваши родственники либо близкие люди пострадали при составлении вклада или его страхования, либо столкнулись с невозможностью вернуть денежные средства самостоятельно, звоните по телефону горячей линии 8 800 350-24-84, либо отправьте заявление с описанием возникшей ситуации, указав контактные данные заявителя, через форму обратной связи .

Пресса о страховании, страховых компаниях и страховом рынке

Все самое главное, что отразилось в зеркале нескольких сотен газет, журналов и информагентств.

Раздел пополняется в течение всего рабочего дня. За обновлениями следите с помощью “Рассылки” или “Статистики разделов” на главной странице портала. Чтобы ознакомиться с публикациями, появившимися на сайте «Страхование сегодня» в определенный день, используйте календарь на текущей странице. Здесь же Вы можете сделать выборку статей из определенного издания. Для подборки материалов о страховании за несколько дней или за любой другой период времени воспользуйтесь “Расширенным поиском”. Возможна также подборка по теме.

Редакция портала не несет ответственности за неточность, недостоверность или некорректность информации, изложенной в публикациях, и не вносит в них никаких исправлений за исключением явных опечаток.

Газета, 30 апреля 2010 г.

Газета, 30 апреля 2010 г.

ФАС возбудила дело в отношении Минсельхоза РФ за ограничение конкуренции

Федеральная антимонопольная служба возбудила дело в отношении Минсельхоза РФ по подозрению в ограничении ведомством конкуренции на рынке услуг по страхованию урожая сельскохозяйственных культур, говорится в сообщении ФАС. Основанием для возбуждения дела послужило вступление в силу приказа Минсельхоза России от 28 января 2010 года «О формах документов для предоставления субсидий на [. ]

Найти : главное , по изданию , по теме , за период

Найти : главное , по изданию , по теме , за период

Получать: на e-mail , на свой сайт

Получать: на e-mail , на свой сайт    Рейтинги популярности

Рейтинги популярности

Promdevelop.ru , 26 ноября 2019 г.

Возврат денег по договору страхования жизни: индивидуальное, коллективное, ИСЖ и НСЖ

«Вот ваши деньги,» — почему страховой компании выгодно вернуть средства клиенту, который передумал? Как вернуть деньги за страхование жизни?

Вернуть деньги за страховку

Возврат суммы уплаченной страховой премии — насущный вопрос для десятков тысяч россиян. Часто случается, что человек просто передумал. Или более внимательно прочитал договор уже после его подписания — и понял, что это не совсем то, что ему нужно.

Можно ли вернуть деньги за страхование жизни в такой ситуации? О том, что делать, и можно ли вернуть 100% потраченных на страховку средств, рассказывает Александр Козинов, директор по правовым вопросам СК «Росгосстрах Жизнь».

Виды страховых договоров

В России чаще всего заключают три вида страховых договоров. Это индивидуальный договор страхования физического лица со страховой компанией исключительно ради самого страхового продукта, т.е. финансовой защиты родных и близких в случае потери здоровья или же смерти застрахованного лица.

Второй вид — коллективный договор страхования жизни и здоровья. Его зачастую заключают с привязкой к банковскому продукту, например, кредиту или ипотеке. Участниками страхового полиса в данном случае являются банк, физическое лицо и страховая компания.

И, наконец, договоры страхования жизни (например, ИСЖ или НСЖ), то есть договор страхования жизни с возможностью получения инвестиционной прибыли по истечению срока действия договора.

Страхование жизни в России

Однако, несмотря на все преимущества полиса страхования жизни, договор может быть составлен некорректно или не подходить под запросы конкретного клиента. В этом случае виновных искать не имеет смысла, ведь зачастую страховые продукты могут быть сложными для понимания человека, который с ними никогда не сталкивался. Да и исторически сложилось так, что уровень финансовой грамотности в России далек от западноевропейских стран, где о полисе страхования жизни знают почти все граждане. В США и Европе чуть ли не каждый второй разбирается в вопросе и активно использует возможность обезопасить себя или своих близких от финансового краха в случае непредвиденных трагедий.

В нашей стране в последние годы положение хоть и изменилось к лучшему, но по-прежнему лишь немногие читают договор перед тем, как его подписать. И ситуация, когда через несколько дней или недель клиент понимает, что такое страхование ему не подходит, не редкость.

«Период охлаждения» — 14 дней на возврат денег за страхование жизни

Страховые компании и законодательство чаще всего идут навстречу. Компании не нужен нелояльный клиент, и потому неподходящий страховой договор можно разорвать с возвратом средств. Для этого нужно запомнить термин «период охлаждения» — срок в первые 14 дней после подписания договора страхования, когда клиент может расторгнуть договор с минимальными потерями, а в большинстве случаев даже вернуть 100% вложенных денег. Через 14 дней после заключения вернуть средства в полном объеме будет сложнее. Это не «наше изобретение». Подобный период для отказа от договора существует во многих странах. На законодательном уровне устанавливается срок, в течение которого страхователь может еще раз подумать над условиями договора, чтобы в итоге его решение было осознанным.

Правда внимательно читать договор перед подписанием все же стоит: на рынке существуют страховые договоры, которые начинают действовать с момента их подписания. И хотя период охлаждения здесь также есть, при расторжении страховая компания вычитает сумму за те дни, когда страховое покрытие уже было активно.

Возврат денег при расторжении договора

У каждого из трех видов самых популярных в России договоров своя схема расторжения.

Расторжение договора индивидуального страхования

По указанию Банка России, в каждом договоре добровольного страхования должно быть прописано право страхователя расторгнуть контракт и вернуть уплаченную сумму денег. Для этого нужно принести заявление об отказе от договора.

Единой утвержденной формы заявления об отказе от страхового договора нет, поэтому чаще всего просят подавать в свободной форме. Главное — оно должно быть написано непосредственно в страховую компанию, там должен быть сформулированы отказ от договора, фамилия, имя и отчество клиента, банковские реквизиты для возврата уплаченных средств и номер страхового договора.

Документы можно принести лично в страховую компанию, а можно отправить по почте. Главное, чтобы срок отправки письма попадал в 14-дневный период охлаждения.

Расторжение договора коллективного страхования

Оформление страховки по кредиту — обычная практика как для России, так и для других стран. В нашей стране это добровольная процедура, но иногда клиентов вводят в заблуждение, оформляя страховки вопреки их желанию. Законодательство напрямую не предусмотрело право клиента отказаться от такой формы страхования. Но этот пробел устранил Верховный суд, который сказал, что к таким страховкам также применяется период охлаждения.

Договор коллективного страхования

Чтобы расторгнуть договор коллективного страхования, нужно в период охлаждения подать заявление об отказе от страховки в страховую компанию или в банк, в котором страхование было оформлено. При этом часть банков удерживает плату за подключение потребителя в программу, если в правилах не прописано иное. Другие возвращают либо всю сумму, либо ее часть, в зависимости от того, с какого дня начинает действовать страховка. Если же банк или страховая компания отказывают в расторжении страхового договора, потребитель вправе обратиться в Роспотребнадзор и Центральный банк с жалобой в письменной или электронной форме.

Возврат денег за страхование жизни по кредиту возможен. Если клиент погасил кредит досрочно и страховка уже не нужна, то иногда остаток страховой премии можно вернуть. Здесь может быть два варианта развития событий:

Если кредитный договор был связан со страховым полисом, то при досрочном погашении кредита сумма страховых обязательств клиента обнуляется. Тогда потребитель просто обращается в банк с заявлением о возврате части средств за страховку за остаток дней после выплаты кредита;

Если размер обязательств страховой компании по договору страхования не обнуляется, то даже при досрочном погашении кредита договор страхования будет актуален.

Сумма возврата страховой премии клиенту рассчитывается или пропорционально неистекшему сроку страхования, или же по специальной формуле. Эти моменты прописаны в договоре, и до момента его заключения их нужно изучить на случай досрочного погашения обязательств по кредиту.

Но прежде, чем затевать историю с возвратом части уплаченных денег, стоит еще раз подумать, нужна ли вам страховка. Страховые компании ежегодно платят десятки миллионов рублей по страховкам, которые были заключены при получении кредита в банке, но продолжали действовать после досрочного погашения такого кредита – увы, от страхового случая никто не застрахован.

Как расторгнуть договор страхования жизни и вернуть деньги

Можно расторгнуть договор страхования жизни, чтобы вернуть деньги. ИСЖ (инвестиционное страхование жизни) или НСЖ (накопительное страхование жизни) — страховые продукты, по которым, наряду с традиционными рисками, связанными с жизнью или здоровьем, предусматривается возможность получения дополнительного инвестиционного дохода. Для таких договоров период охлаждения актуален также, как и для любого другого вида страхования. Соответственно, клиент может разорвать договор в течение двух недель с момента его заключения, вернув оплату в 100% объеме.

Как расторгнуть договор страхования жизни и вернуть деньги

Некоторые компании могут предусмотреть и больший период для отказа от договора в зависимости от параметров конкретного продукта. Все это описывается в договоре. Но, если период охлаждения закончился, а человек с опозданием принял решение об отказе от услуг страховой компании, ему необходимо тщательно изучить раздел договора или его приложение, которое называется таблица выкупных сумм. Выкупная сумма всегда делится на годы действия договора, и ее объем зависит от условий и сроков страхового договора. Будьте внимательны, есть страховые продукты, в которых выкупная сумма в первые год или два действия договора равна нулю. В этом случае разорвать договор без финансовых потерь не получится.

Пример конкретного страхового продукта

Пример полиса ИСЖ в рублях на 5 лет: возвращаемый процент от единовременного взноса

ИСЖ и НСЖ. Как заработать и остаться в живых

Разбираемся в накопительном и инвестиционном страховании.

В России уже несколько лет предлагают необычные финансовые услуги: инвестиционное страхование жизни и накопительное страхование жизни. Сокращенно ИСЖ и НСЖ .

Это непростые, но интересные продукты. Сейчас всё расскажем.

Какое бывает страхование жизни

«Обычное» страхование жизни работает так: вы заключаете договор на определенный срок и платите взнос. Если за время договора произойдет страховой случай, то вы или ваши близкие получите выплату — обычно во много раз больше, чем ваш взнос. Если ничего плохого не произойдет, то ваш взнос станет доходом страховой компании.

Правильнее называть такое страхование рисковым с ударением на «и». Официально термина «обычное страхование» не существует

У ИСЖ и НСЖ другие правила. Вы заключаете договор на длительный срок — не менее пяти лет, чаще на 15—30. Далее вы либо вносите сразу большую сумму, либо понемногу вносите небольшие суммы. Если за время договора произойдет страховой случай, то вы или ваши близкие получите выплату. Если не произойдет, то в конце срока страховая компания вернет вам внесенные деньги, иногда даже с доплатой.

Главное отличие — в возврате внесенных взносов. В обычном страховании жизни вы платите небольшую сумму, но потом теряете ее. В ИСЖ и НСЖ вы платите большие суммы, но потом их возвращаете, возможно с процентами.

НСЖ оформляют, чтобы гарантированно накопить крупную сумму при одновременной страховой защите. ИСЖ чаще всего оформляют для инвестиционного дохода, а не для страховой защиты.

Как устроено НСЖ и ИСЖ

Каждый страховой взнос клиента делится на несколько неравных частей.

Рисковая часть — это плата за страховую защиту от перечисленных в договоре рисков. По сути, это «страховка в страховке». Чем она больше, тем больше и максимальная сумма, на которую вы застрахованы. Однако рисковая часть не накапливается и не подлежит возврату.

Накопительная часть — основная часть взноса. Страховая компания инвестирует накопительную часть вашего взноса и получает дополнительный доход. Часть дохода страховая оставляет себе, часть выплачивает вам в конце срока. Благодаря этому даже с учетом затрат на рисковую часть страхования вы все равно получите в конце срока запланированную сумму.

НСЖ (накопительное страхование жизни) — это вид страхования жизни, при котором вы бесплатно кредитуете компанию, а она вас бесплатно страхует.

ИСЖ (инвестиционное страхование жизни) — это вид страхования, при котором вы бесплатно кредитуете компанию, а она делится с вами прибылью, полученной от вложения ваших денег, и страхует вашу жизнь.

Когда выплатят деньги

Выплаты по договору будут в двух случаях: если человек умрет или не умрет. Второй вариант страховщики романтично называют дожитием.

Смерть. Если клиент умирает и причина не попадает в список исключений, страховая компания выплачивает деньги. Исключение — это, например, если смерть клиента наступит в результате военных действий. В этом случае договор будет считаться расторгнутым и наследникам выплатят «выкупную сумму». Выкупная сумма — это обычно 80—95% от общей суммы сделанных взносов.

Дожитие. Если с клиентом за все время страхования ничего не произошло, то компания возвращает полную сумму накопленных взносов и инвестиционный доход, если он есть.

Опции. Страховые компании часто предлагают вписать в договор и оплатить дополнительные риски, например:

- Первичную диагностику смертельно опасных заболеваний.

- Инвалидность по любой причине или в результате несчастного случая.

- Временную потерю трудоспособности (больничный лист) в результате несчастного случая.

Если в страховом полисе есть такие опции и именно это с клиентом и произойдет, он получит выплату. Но важно помнить: взносы на оплату дополнительных рисков в конце срока не возвращаются.

У некоторых страховых компаний есть опция «Освобождение от уплаты страховых взносов при утрате трудоспособности (инвалидности) в результате несчастного случая или болезни». Работает она так: если клиенту присваивают инвалидность, его «освобождают» от дальнейшей уплаты взносов. При этом компания сама оплачивает взносы клиента и формирует накопления, которые выплачиваются в конце срока договора по «дожитию».

Как платить взносы

Страховые взносы могут быть регулярными и единовременными. При НСЖ обычно надо делать взносы регулярно, при ИСЖ — внести один раз, но крупную сумму.

Регулярные взносы нужно платить в течение всего срока договора. Можно платить один раз в год, можно чаще. Ежегодный взнос выгоднее: при частых платежах страховая компания может установить дополнительную надбавку — получится, что сумма 12 ежемесячных взносов будет больше одного ежегодного.

Пропускать или менять сумму платежа можно только по согласованию со страховой.

Досрочно расторгать договор можно, но невыгодно. В этом случае вам вернут только «выкупную сумму» — часть внесенных вами взносов — и вы получите меньше, чем успели накопить. По сути, это штраф за досрочное расторжение. Сумма потерь в разных договорах сильно отличается, обычно это от 5 до 20% от взносов.

Для чего оформлять НСЖ

НСЖ подходит, если клиент хочет гарантированно накопить крупную сумму. Так как сроки накопления долгие, то произойти может все что угодно. С НСЖ после первого взноса клиент уже застрахован на необходимую ему сумму.

Зачем обычно оформляют НСЖ :

- накопить на высшее образование ребенка в престижном вузе;

- накопить капитал для будущей пенсии;

- накопить на недвижимость.

Копить нужно будет долго, поэтому НСЖ — это всегда страхование на долгий срок, не менее 5 лет, а страховые взносы крупные — в десятках, а иногда и сотнях тысяч рублей каждый год. К этому нужно быть готовым.

Многие страховые компании обязуются начислять на сумму взносов небольшой доход — 2—4% годовых. Это выгодно: позволяет частично компенсировать инфляцию и увеличить итоговую сумму накоплений. Иногда доход может быть и больше, но он полностью зависит от готовности страховой компании делиться с клиентом. Прогнозировать такой доход невозможно.

НСЖ подходит тем, кто готов копить долго и не рассчитывает при этом получить большие проценты. Если вам нужно накопить какую-то сумму за срок менее 5 лет и получить при этом существенный доход, то НСЖ не подходит. Для таких задач больше подойдут банковские депозиты или ИСЖ .

НСЖ, депозит или обычное страхование жизни?

Геннадий хочет накопить 1 млн рублей. Он может копить на депозите или с помощью НСЖ . Если Геннадий будет жив и здоров, то депозит действительно подходит. А вот если он умрет, то разница будет заметной.

При депозите наследники Геннадия получат только ту сумму, которую он фактически накопил при жизни. Причем получат не сразу, а только после вступления в наследство — через 6 месяцев. Сумму разделят между всеми наследниками.

При НСЖ наследники Геннадия получат весь миллион рублей гораздо быстрее — в среднем за 2 недели. Деньги получат те люди, кого Геннадий сам указал в полисе как выгодоприобретателей. И не факт, что это будут те же люди, что и официальные наследники.

Для чего оформлять ИСЖ

ИСЖ подходит, если у вас уже много свободных денег и вы хотите их во что-то вложить и получить доход. ИСЖ — это своеобразный вклад на 3—5 лет, только с более высоким потенциальным доходом, чем обычный банковский депозит. И еще в него включено страхование жизни.

Разные страховые компании предлагают разные стратегии по ИСЖ . Это значит, что вы можете выбрать, во что будут инвестировать ваши деньги. Обычно страховые предлагают вкладывать в ценные бумаги крупных зарубежных компаний, например в фармацевтику или ИТ , и индексы драгоценных металлов.

Я собрал примеры стратегий по ИСЖ , которые предлагают разные страховые компании.

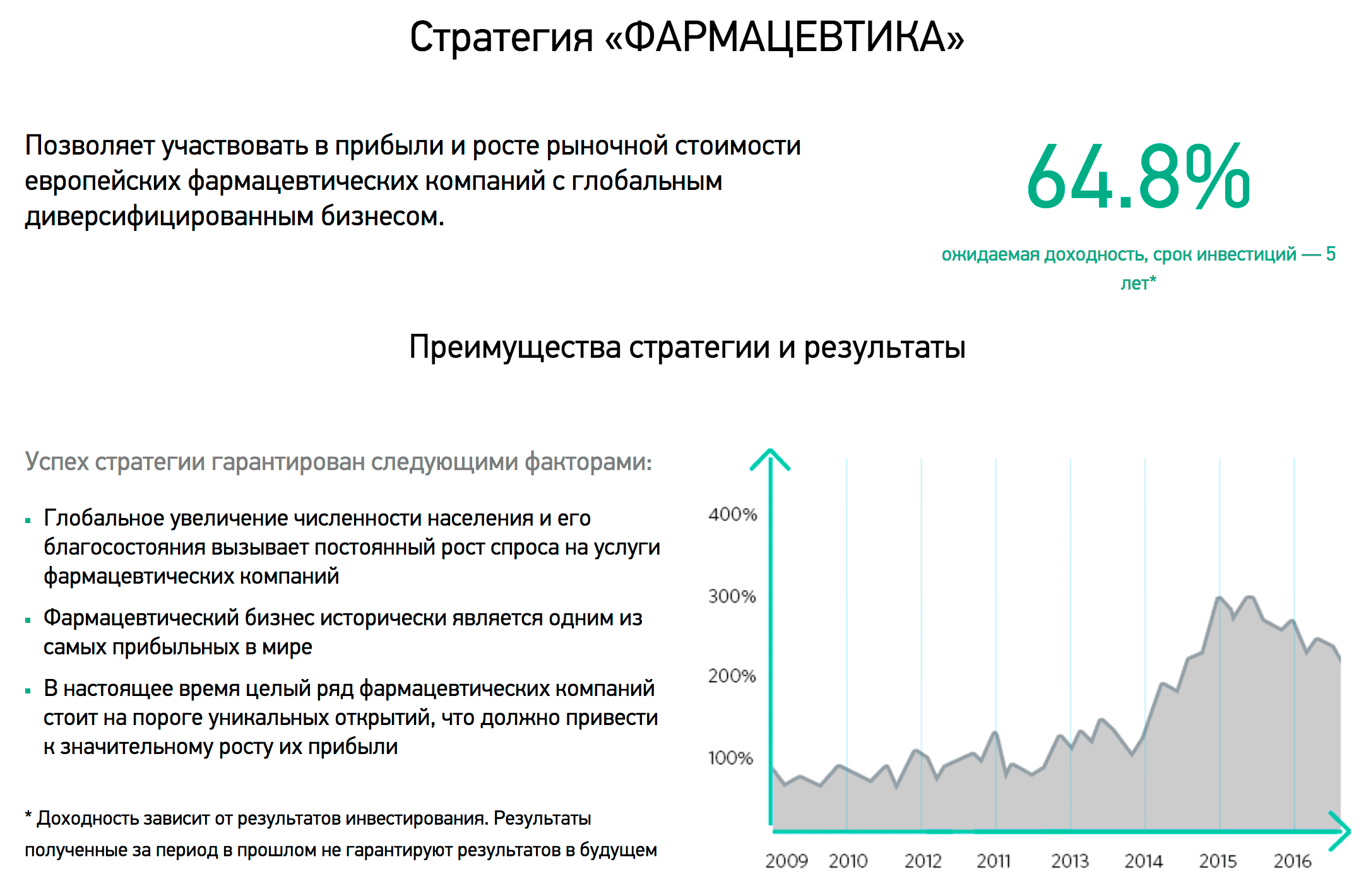

«Капитал-лайф» предлагает вкладываться в фармацевтику

«Капитал-лайф» предлагает вкладываться в фармацевтику  «Росгосстрах» предлагает выбрать один из отраслевых рынков

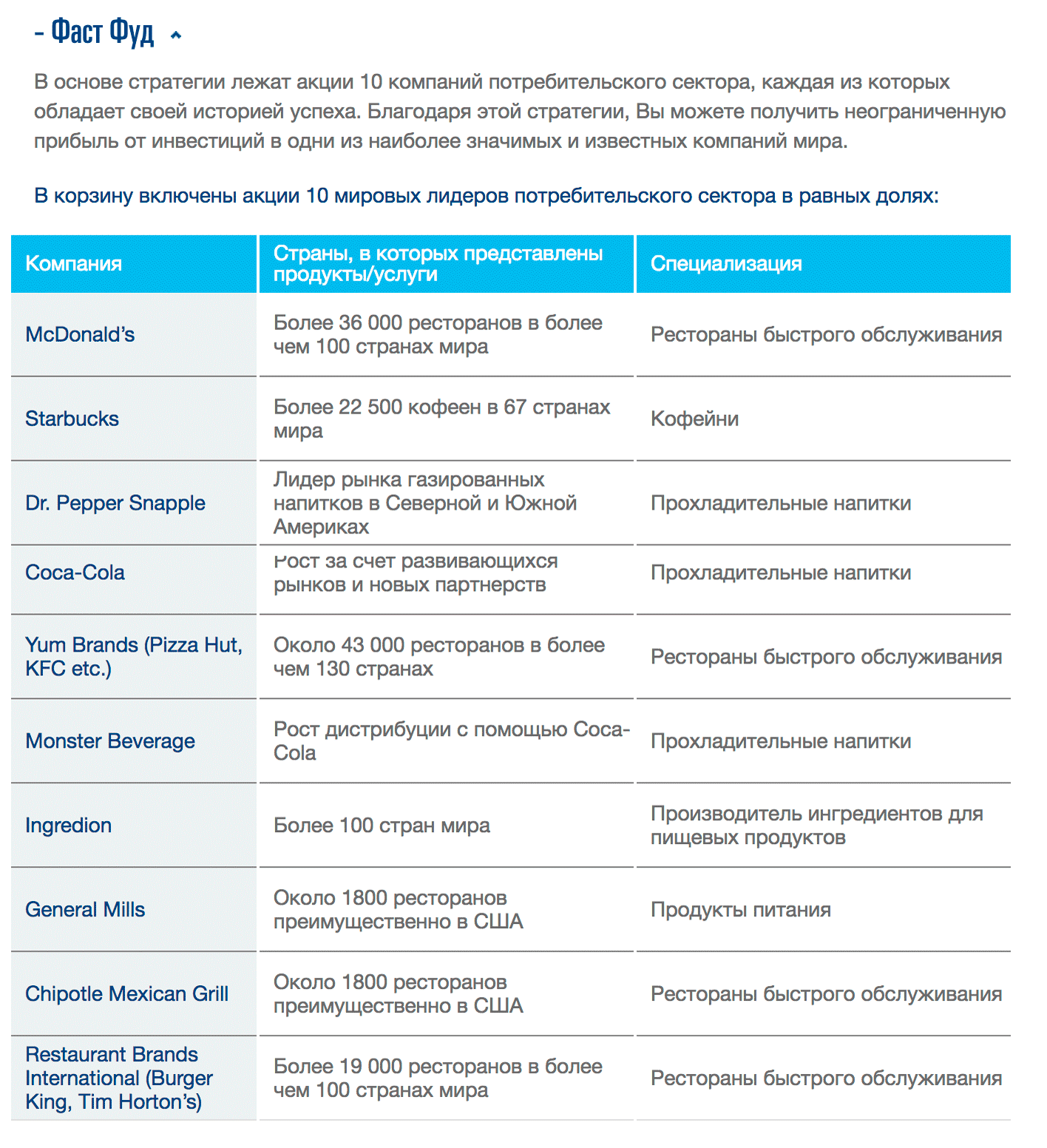

«Росгосстрах» предлагает выбрать один из отраслевых рынков  У компании «Согаз-жизнь» есть стратегия «Фаст фуд»

У компании «Согаз-жизнь» есть стратегия «Фаст фуд»

Страховая компания отдаст вам не всю прибыль, которую заработает на инвестициях ваших взносов. Размер вашей доли определяет «коэффициент участия». Он прописан в каждом договоре и не меняется в течение всего срока ИСЖ . Обычно клиент получает от 50 до 80% доходности, заработанной страховой компанией. Поэтому фактическая доходность ИСЖ для вас всегда ниже, чем результаты из рекламных проспектов.

Всегда сразу уточняйте коэффициент участия — он будет влиять на ваш доход.

Если инвестиции оказались убыточными, то страховая компания возмещает убыток самостоятельно из своих средств. Такое условие есть во всех договорах. По ИСЖ нельзя получить убыток. Если вы не расторгаете договор досрочно, то худшее, что может случиться, — это нулевая доходность. Тогда компания просто вернет в конце срока договора сумму ваших взносов.

Что важно знать про ИСЖ

ИСЖ — это не вклад. Поэтому система страхования вкладов для ИСЖ не работает. При отзыве лицензии страховая компания должна расторгнуть договор и вернуть полученные взносы. Либо компания может переуступить ваш договор другой страховой компании, которая и будет его обслуживать в дальнейшем.

Если же страховая компания не сделала ни того ни другого, то вернуть взносы вы сможете только в общем порядке взыскания долгов с банкротов. Поэтому важно выбирать надежную компанию, иначе при отзыве лицензии у страховой компании вы можете потерять все внесенные взносы.

Доход по ИСЖ не гарантирован. Он, конечно может быть и 20, и 50, и 100% в год, как обещает реклама. Но может быть и 1%, и 0%, причем за все 5 лет.

Страховая защита по ИСЖ сокращена. Чтобы увеличить накопительную часть взноса, идущую на инвестиции, компания сокращает рисковую часть. С одной стороны, это дает возможность заработать больше. С другой — страховая защита по таким программам минимальна. Нужно внимательно читать договор.

Налоговые вычеты

Государство любит, когда вы самостоятельно страхуете жизнь и здоровье. Поэтому при оформлении НСЖ и ИСЖ можно получить налоговый вычет и вернуть налог в размере 13% от суммы взноса. Это актуально только для граждан, которые платят НДФЛ .

Страхование должно быть оформлено на 5 лет и более. Иногда клиентам предлагают оформить полисы сроком на 3 года и короче — по ним налоговый вычет не предоставляется.

Вычет предоставляется от взносов не более 120 000 рублей в год. В этот лимит входят и другие расходы, которые дают право на налоговый вычет, например, оплата обучения или лечения.

Чтобы получить вычет, нужно предоставить в налоговую стандартный пакет документов: справку 2- НДФЛ , заполненную декларацию, договор со страховой компанией и документы, которые подтверждают уплату взносов.

Геннадий в 2018 году оформил полис НСЖ сроком на 15 лет с ежегодным страховым взносом 100 000 рублей. В 2019 году Геннадий оформит документы для налогового вычета и получит 13% × 100 000 = 13 000 Р налогового вычета. Если размер страхового взноса будет 150 000 рублей в год, то сумма вычета составит 13% × 120 000 (максимум по закону) = 15 600 Р .

Налоговый вычет по полисам НСЖ и ИСЖ можно воспринимать как дополнительный доход — 13% от суммы внесенного взноса. За весь срок действия договора сумма возвратов может получиться весьма значительной, этим обязательно надо пользоваться.

Юридические преимущества НСЖ и ИСЖ

Так-так-так, что у нас здесь? Они скользкие, они вырываются. Это юридические нюансы!

Накопленные взносы НСЖ и ИСЖ не подлежат разделу имущества при разводе, взысканию по суду и аресту. Это значит, что если вы разведетесь, то все взносы по НСЖ или ИСЖ будут принадлежать только тому, кто заключил договор страхования.

За время брака супруги Ольга и Петр купили квартиру, машину и оформили депозит. Также Петр заключил договор ИСЖ . В случае смерти Петра выплату по ИСЖ получает Ольга.

Но если Петр и Ольга разведутся, квартира, машина и депозит подлежат разделу поровну как совместно нажитое имущество независимо от того, на кого они оформлены. А ИСЖ продолжит действовать, и все взносы по нему будут принадлежать только Петру. Петр может в любой момент обратиться в страховую компанию, исключить Ольгу из получателей выплаты в случае своей смерти и назначить другого выгодоприобретателя.

Возврат накопленных взносов в конце срока признается страховой выплатой и не облагается налогами. Подоходным налогом облагается только полученная прибыль и только свыше ставки рефинансирования (ключевой ставки).

Всё об инвестиционном страховании жизни: лохотрон или нет + реальные отзывы

24 сентября 2019

Здравствуйте, дорогие друзья!

Сегодня хочу обсудить инвестиционное страхование жизни. Или проще — ИСЖ. Уверен, многим приходилось сталкиваться с аббревиатурой. Предлагаю подробно разобрать, что же она подразумевает, какие функции выполняет инвестиционное страхование.

Что такое инвестстрахование

Для чего оформлять ИСЖ

Инвестиционное страхование жизни — это некий вклад на относительно небольшой срок (три-пять лет). От классического банковского депозита его отличает более высокая потенциальная выгода.

Кому подойдет инвестиционный продукт? Тем, кто имеет свободные деньги и хочет сделать вложение.

Страховые фирмы имеют разные инвестиционные стратегии, значит, вы вправе выбирать, во что конкретно будут вложены ваши деньги. Клиентам предлагается приобрести акции или облигации крупных зарубежных корпораций. Как правило, они специализируются на оказании ИТ-услуг, производстве фармацевтических товаров или индексах металлов.

Налоговые вычеты

Ключевая особенность ИСЖ заключается в предоставлении финансовых льгот. Каждый клиент получает налоговый вычет, объем которого составляет 13% от внесенного платежа. Кроме того, с него снимаются обязательства погашения налоговых начислений по страховым выплатам.

Отмечу, что предел взноса, с которого разрешено оформить вычет, равен 120 000 р. Причем применяется он исключительно для вкладов сроком от пяти-шести лет.

О ключевых достоинствах и недостатках

Разбирая особенности ИСЖ, упомяну и его основные плюсы и минусы.

К положительным аспектам инвестиционного страхования жизни относят:

- начисляемые выплаты не подвергаются налогообложению;

- страховые взносы не арестовываются, не конфискуются, не делятся между супругами во время бракоразводного процесса;

- компенсации начисляются адресно, не наследуются;

- возможность оформить 13-процентный налоговый вычет.

Подводные камни

Важно понимать, что страховая компания отдает не весь объем прибыли, что был заработан на инвестициях клиентских взносов. Размер выплачиваемой доли определяется «коэффициентом участия». Он прописывается в договоре, не изменяется в течение всего срока действия. На практике клиенту достается около 50-80% доходности.

Что такое накопительное страхование жизни

Накопительное страхование жизни — долгосрочная программа, которая также сочетает две функции: защиту клиента и извлечение прибыли. Финансовый продукт обычно выбирают для получения дополнительной пенсии, средств на образование детей и т. д.

Полис НСЖ не просто инструмент, помогающий копить деньги. Это уникальное средство, исключающее риски, которые могут наступить в случае смерти, утраты платежеспособности страхователя и т. д.

Сходства и отличия от ИСЖ

Люди, не погруженные в тему, могут предположить, что инвестиционное и накопительное страхование жизни — равнозначные финансовые продукты. Однако они кардинально отличаются друг от друга.

Таблица ниже наглядно демонстрирует это.

Накопительное страхование жизниИнвестиционное страхование жизниДля извлечения доходаНе подойдетЕсть высокая вероятность получения прибыли, однако риски не исключеныДля накопленияПодойдет, если в течение долгих лет вы будете делать регулярные обязательные взносыНе подойдет, поскольку требуется единовременный взносДля страховкиПодойдетНе подойдетДля защиты денежных средств (в случае развода, раздела имущества и т. д.)ПодойдетПодойдет

Стоит ли использовать

Резюмируя выше сказанное, могу заключить, что накопительное страхование жизни подойдет лишь тем людям, что готовы в течение длительного времени вносить регулярные платежи. Если же вы рассчитываете на отдачу в кратчайшие сроки, обратите внимание на другие финансовые продукты и услуги.

Что лучше: НСЖ, депозит или ИСЖ

Чтобы ответить на вопрос, предлагаю рассмотреть рядовой пример из жизни.

Предположим, что Сергей хочет накопить миллион рублей. Достигнуть желаемого он может двумя способами: либо с помощью НСЖ, либо посредством депозитных инструментов. Инвестиционные программы позволяют работать с ценными бумагами, но не предполагают планомерного накопления материальных средств.

В случае с депозитом наследники Сергея получат лишь сумму, что была фактически накоплена при жизни. Однако не сразу, а после полугода.

В случае с НСЖ им достается весь миллион, и не через шесть месяцев, а гораздо быстрее. Стандартный срок выплаты — две недели. Деньги получают не наследники, а те люди, которые были указаны в качестве выгодопотребителей.

В таком ключе накопительное страхование жизни представляется более привлекательным инструментом.

Заключение и расторжение договора инвестстрахования

В первые четырнадцать дней с момента заключения договора инвестиционного страхования жизни действует так называемый «период охлаждения» — то время, когда можно вернуть всю сумму целиком.

Чтобы сделать это, необходимо:

- Обратиться в страховую компанию для составления заявления о расторжении.

- Дождаться ответа от страховщика. Как правило, это занимает до 10 дней.

- Получить выплату в случае положительного решения в вашу пользу.

Для расторжения требуется предоставить следующие документы:

- паспорт (ксерокопию и оригинал);

- договор с СК;

- бумаги, подтверждающие законность причин для аннулирования.

Отмечу, что в полном размере вы можете возвратить сумму только в течение первых четырнадцати дней. По истечению этого срока в силу вступают условия соглашения, позволяющие страховщику взимать издержки. Их размер составляет от 30 до 90 процентов.

Условия договора: чему уделить внимание

Юристы рекомендуют учитывать следующее:

- Срок открытия вклада — от трех до десяти лет.

- Взнос вносится единовременно и в полном объеме.

- Предельный минимальный порог вхождения — 30 000 рублей.

Инвестиционный договор страхования начинает действовать в тот момент, когда клиентом был внесен взнос.

Обзор лучших программ ИСЖ

Сегодня программы инвестиционного страхования жизни предлагают практически все крупные финансовые компании.

Заслуживают внимания предложения таких организаций, как:

- РОСГОССТРАХ;

- Сбербанк;

- СОГАЗ;

- Альфа-страхование;

- РЕСО-гарантия.

Внимательно читайте условия инвестиционного договора страхования жизни.

Отзывы клиентов

Заключение

Могу заключить, что инвестиционное страхование жизни — весьма полезный финансовый продукт, к которому стоит присмотреться сегодня.

На этом все. Подписывайтесь на обновления, чтобы не пропустить что-нибудь интересное.

24 сентября 2019

Частный инвестор и редактор раздела о ценных бумагах.