Прямое возмещение: страховые тонкости

Опытные водители часто говорят, что на дороге не бывает абсолютно правых и виноватых. Каждое дорожно-транспортное происшествие приносит свои последствия и каждый страховой случай индивидуален.

Сегодня за страховками обращаются пострадавшие в ДТП в компании виновников. Как происходит эта процедура и как пострадавшему получить компенсацию за нанесенный ущерб?

Первые действия в случае ДТП

Шоковое состояние в случае ДТП – не самый лучший помощник в такой ситуации. Для того, чтобы избежать множества проблем, следует действовать по четко отработанной другими водителями схеме. В автошколах начинающих автолюбителей учат этим правилам, но еще лучше, если они будут распечатанной памяткой лежать в бардачке вашего авто.

Итак, что делать?

Итак, что делать?

- Остановите автомобиль и включите аварийную сигнализацию. Оградите место происшествия знаками впереди и сзади.

- Не перемещайте никакие предметы, имеющие отношение к ДТП. В случае, если вы создаете преграду для других участников дорожного движения, зафиксируйте все, как есть и лишь после этого можете освободить проезд.

- Осмотрите место ДТП, если есть пострадавшие, окажите первую помощь и вызывайте в случае необходимости карету скорой помощи.

- Осмотрите повреждения, оцените ущерб. При серьезных авариях с пострадавшими и суммой ущерба более 100 000 рублей нужно обязательно вызывать работников ГИБДД. Позвоните страховщику с места ДТП, опросите свидетелей, очевидцев, постарайтесь найти доказательства своей невиновности.

- Спросите второго участника происшествия о страховке и о том, в какой именно компании он имеет договор. Водители обязаны обменяться данными о своих полисах (сообщить номер ОСАГО, название компании и контактные данные), наряду с другими документами – водительское удостоверение, техпаспорт на автомобиль, генеральная доверенность и т.п.

- Если обе стороны согласны, касательно ущерба, при этом ущерб нанесен только транспортным средствам, если участники оба застрахованы по ОСАГО, также, если виновник признает свою вину, водители могут оформить Европротокол и разъехаться по своим делам, а вопрос, как получить страховку, пусть уже решает компания виновника.

Не редко бывают случаи, когда водитель попал в ДТП не по своей вине, однако виновник не признает свою ошибку и пытается оправдаться. В таком случае, самое разумное решение, это вызвать работников дорожного патруля и доверить оформление документов им.

Все бумаги, которые будут подписаны в ходе разбора дорожного инцидента, нужно будет собрать и отнести в страховое агентство.

Схема действий при оформлении ДТП

Как уже было сказано, существует два варианта развития событий. В первом случае стороны оформляют дорожно-транспортное происшествие самостоятельно. При этом используется бланк Европротокола ОСАГО, и с данной бумагой водители обращаются к страховщикам, чтобы получить компенсацию.

Этот способ является самым простым решением, однако, не всегда может быть возможным.

Что делать в случае, если:

- водители не смогли договориться по поводу степени вины одного из них или имеют разные взгляды на ущерб автомобиля;

- в ДТП есть раненые или был нанесён критический ущерб здоровью;

- один из участников не имеет ОСАГО, либо не застрахован вообще;

- ущерб нанесен только транспортным средствам, но он явно превышает размер 100 тысяч рублей.

Вариант в таких ситуациях только один – вызывать ГИБДД и оформлять аварию с их помощью.

Сотрудники дорожной полиции оформляют следующие документы:

- Протокол с места ДТП (Извещение). Этот документ несколько отличается от бланка Европротокола, но его структура очень похожа.

- Работники ГИБДД оформляют и выдают участникам справки ДТП, в случае, если есть ущерб здоровью, оформляется еще и Приложение.

- Сотрудники полиции делают вывод о необходимости возбуждения уголовного или административного делопроизводств в отношении виновника происшествия.

- Участники пишут объяснения.

Какие права есть у участников ДТП

Как правило, после разбора дорожного инцидента виновник подлежит административной или уголовной ответственности. В зависимости от этого, работники полиции выносят постановление или определяют меру пресечения.

Как правило, после разбора дорожного инцидента виновник подлежит административной или уголовной ответственности. В зависимости от этого, работники полиции выносят постановление или определяют меру пресечения.

Тем не менее, нередки случаи, когда причинами ДТП становились различные объективные обстоятельства, а пострадавших оказывалось двое.

После того, как заполнены все документы, оба участника, вне зависимости от степени их ответственности, должны получить их на руки. Часто водители жалуются, что работники ДПС не отдают сразу справку, протокол или же постановление.

Помните, такие действия без уважительной причины неправомерны, и вы можете подать жалобу на инспектора его руководству или же в вышестоящую инстанцию.

По каким причинам ГИБДД может не выдать справку о ДТП?

- если работник был срочно вызван на другое происшествие;

- если пострадавший требует оказания срочной доврачебной помощи;

- если пострадавший отправлен на госпитализацию.

При таких обстоятельствах участники происшествия должны получить справку, протокол или постановление в течение 24 часов с момента аварии в отделении ГИБДД, которое направляло своих сотрудников на место ДТП.

Еще один важный момент! Внимательно смотрите документы, которые вы подписываете. Иногда ошибки и неточности могут стать причиной отказа выплаты, которую должна сделать страховая компания.

Также, вы имеете право не соглашаться с написанным и изложить свою версию происходящего, приложив к протоколу собранные вами доказательства и показания свидетелей.

Описывая причины инцидента, обращайте внимание на объективные причины:

- состояние дорожного полотна на месте аварии;

- неблагоприятные погодные обстоятельства – снег, метель, гололед, налипание мокрого снега, туман и прочее;

- техническое состояние вашего автомобиля – отказ тормозов, неисправность фар и т.п.;

- следы торможения, а также все свидетельства того, что вы предприняли попытки предотвратить ДТП.

Куда обращаться после ДТП?

После того, как дорожно-транспортное происшествие было зафиксировано, разобрано, многое стало на свои места, водители могут ехать дальше, разумеется, если это возможно. Если транспортное средство не имеет возможности передвигаться самостоятельно, то его необходимо эвакуировать на СТО.

Согласно правил ОСАГО, подать документы на выплату необходимо в срок до пяти рабочих дней, если происшествие оформлялось самостоятельно по упрощенной системе Европротокола, или до пятнадцати дней, если его регистрировали работники ГИБДД. Пакет документов можно передать почтой с уведомлением.

Согласно правил ОСАГО, подать документы на выплату необходимо в срок до пяти рабочих дней, если происшествие оформлялось самостоятельно по упрощенной системе Европротокола, или до пятнадцати дней, если его регистрировали работники ГИБДД. Пакет документов можно передать почтой с уведомлением.

Приводим тут список бумаг, необходимых страховой, чтобы делать выплаты по ущербу:

- Извещение или Европротокол.

- Справка о ДТП (если есть).

- Копия постановления об административном нарушении.

- Документы на право владения автотранспортом (техпаспорт).

- Заключение независимого эксперта (если имело место быть).

- Квитанции об оплате экспертизы и ремонта.

Прямое возмещение ущерба пострадавшему

Сегодня водитель, чье авто пострадало в дорожно-транспортном происшествии, имеет право обратиться в страховую компанию за прямым возмещением ущерба. Какие документы для этого нужны, мы уже писали выше.

Рассмотрим при каких обстоятельствах это возможно?

Рассмотрим при каких обстоятельствах это возможно?

- водитель попал в ДТП в результате столкновения двух автомобилей;

- виновник и пострадавший застрахованы по ОСАГО;

- вред нанесен только транспортным средствам, нет ущерба здоровью.

Если все эти обстоятельства совпадают, то пострадавший может выбирать куда ему обращаться: в ту компанию, где он покупал полис, или же в страховую виновника.

Как правило, прямое возмещение намного выгоднее для водителей, поскольку выплата происходит быстрее. Связано это с тем, что страховая пострадавшего может делать возмещение ущерба и сразу же выдвигать регрессное требование к страховщику виновника. Внутренние «разбирательства» двух компаний, как правило, не сильно волнуют автомобилистов, а материальный ущерб компенсирован.

Также, надежные страховщики, которые подключены к системе прямого урегулирования, формируют дополнительный гарантийный фонд выплат, благодаря чему их клиенты защищены от мошенников и недобросовестных агентов.

Минус этого способа, конечно, тоже есть. На сегодняшний день на страховом рынке России далеко не все компании практикуют ПВУ, кроме того, существуют схемы, которые позволяют страховщикам уходить от выплат на законных основаниях.

В каких случаях невозможно прямое урегулирование?

К сожалению, ситуаций, когда не получится воспользоваться возможностью ПВУ, множество:

- в дорожно-транспортном происшествии более 2 автомобилей;

- в случае «бесконтактного ДТП»;

- неоформленное происшествие;

- один из водителей не застрахован по автогражданской ответственности;

- нанесенный ущерб свыше установленного лимита в 400 000 рублей;

- есть раненый или зафиксировано «летальное» происшествие.

В этих случаях следует обращаться только к страховщику, оформившему полис автогражданки виновнику.

Аварии могут испортить вам жизнь! Мы желаем вам никогда не попадать в дорожно-транспортные происшествия! Будьте осторожны за рулем, берегите себя и своих близких!

Как получить страховку после ДТП по ОСАГО в 2020 году: сроки обращения в страховую и получения выплат

Спросить юриста быстрее, чем читать!

Задайте вопрос прямо сейчас и получите бесплатную консультацию. Ответим в течение 5 минут и решим даже самую сложную ситуацию.

Вопросы, связанные с получением возмещения по страховке ОСАГО, возникают достаточно часто. К сожалению, аварийные ситуации на дорогах отнюдь не редкость и обращение к страховщикам позволяет потерпевшим избежать существенных материальных потерь.

Размер материального возмещения, порядок и сроки подачи и рассмотрения документов, а также ряд других вопросов регулируются Федеральным законом от 25.04.2002 № 40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств» и Положением Банка России от 19.09.2014 № 431-П (ред. от 08.10.2019) «О правилах обязательного страхования гражданской ответственности владельцев транспортных средств».

Сроки обращения в страховую компанию после ДТП по ОСАГО

Именно в указанных актах обозначено, в течение какого срока необходимо обратиться в страховую компанию после ДТП в 2020 году, чтобы гарантированно получить возмещение. В последние годы вопросы страхования были существенно пересмотрены, и многие клиенты СК не имеют представления о точном сроке подачи заявления и документов в страховую компанию после аварии по ОСАГО. Нередко именно пропуск срока становится причиной отказа в выплате положенной компенсации.

Если потерпевший намерен воспользоваться своим правом на страховое возмещение, он обязан при первой возможности уведомить страховщика о наступлении страхового случая и в сроки, установленные правилами обязательного страхования, направить страховщику заявление о страховом возмещении и документы, предусмотренные правилами обязательного страхования (ч. 3 ст. 11 40-ФЗ). Потерпевший должен подать заявление на возмещение ущерба при ДТП не позднее пяти рабочих дней (п. 3.8 Положения 431-П). Кроме заявления необходимо подготовить и другие документы. О том, какие документы для страховой компании необходимо подготовить в случае ДТП, читатели смогут узнать из отдельной статьи.

Виновник должен со своей стороны как можно скорее сообщить о ДТП своему страховщику и представить протокол, можно обратиться в страховую фирму сразу после ДТП по телефону, а предоставить документы в течение 5 дней.

Как получить выплату страховки после ДТП, если не виноват

Чтобы получить деньги со страховой компании после ДТП по ОСАГО в 2020 году, водителю следует не впадать в панику, а взять себя в руки и действовать по определённому алгоритму.

Порядок действий водителя после аварии для получения страховки определяют ПДД, Положение 431-П и 40-ФЗ:

- Включить аварийку;

- Оказать помощь пострадавшим;

- Не передвигать машину и не трогать возможные обломки на месте происшествия, выставить знак аварийной остановки;

- Вызвать сотрудников ГИБДД;

- Сделать фото или видео (по возможности) обстановки на месте ДТП;

- Получить у виновного лица контактные данные его страховщика и реквизиты полиса ОСАГО;

- Потребовать у сотрудника ГИБДД направить виновного водителя на медосвидетельствование;

- Позвонить страховщику и рассказать о ДТП;

- Написать заявление на возмещении ущерба и передать страховому агенту;

- Сотрудник фирмы выполнит осмотр ТС в присутствии владельца и виновного лица. Иногда приглашается эксперт для вынесения профессионального заключения;

- Предоставить страховщику все необходимые документы;

- Дождаться выплаты возмещения.

Выплата пострадавшим при ДТП производится во всех случаях, которые не противоречат российскому законодательству. К примеру, если пострадавший был в состоянии алкогольного опьянения, то из разряда потерпевших он перейдёт в категорию виновных лиц. При возникновении дополнительных вопросов о том, как выплачивается страховка, если вы пострадавший, лучше позвонить в страховую компанию и проконсультироваться со специалистом.

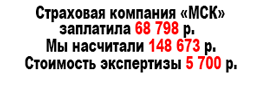

Если страховая компания мало заплатила

Лимиты, в пределах которых оплачивается страховка, устанавливаются ст. 7 40-ФЗ. Согласно положениям этой статьи максимальная страховая сумма, в пределах которой производится компенсация, составляет:

- в части возмещения вреда, причиненного жизни или здоровью каждого потерпевшего — 500 тысяч рублей;

- в части возмещения вреда, причиненного имуществу каждого потерпевшего — 400 тысяч рублей.

Читать еще: Что делать виновнику ДТП после составления европротокола?

При составлении европротокола, где присутствует лишь два участника и не нанесено вреда жизни и здоровью, со вступлением в силу новых поправок, теперь максимальный размер выплаты составляет 100 тыс. рублей (ранее 50 тыс. рублей).

Руководствуясь данными лимитами, страховщики принимают решение о выплате средств пострадавшим клиентам. Но что делать, если страховая компания не выплачивает деньги после ДТП или оплатила меньше, чем ожидает потерпевший. При таких обстоятельствах потребуется заказать независимую экспертизу и обратиться в суд с полученным экспертным заключением. Исходя из судебной практики, судьи часто принимают сторону пострадавших граждан, для которых сумма возмещения была занижена.

В какие сроки и когда выплачивают страховку

По общему порядку страховых выплат по ОСАГО в 2020 году на подачу заявления дается еще пять суток, как мы ранее уже упоминали. Иными словами, в течение 25 суток с момента аварии страховая компания обязана выплатить возмещение или направить заявителю письменный мотивированный отказ в выплате компенсации.

За задержку выплаты предусмотрена неустойка из расчета 0,5% от установленной 40-ФЗ суммы возмещения за каждый день просрочки, но не более этой суммы. Если страховщик не соблюдает сроки направления отказа, то неустойка составит 0,05% за каждый день просрочки. Клиентам при посещении конторы СК разъясняется, как узнать о выплате страховки. Можно воспользоваться имеющимся у компании телефоном или лично посетить офис страховщика.

Выплачивает ли страховая компания виновнику ДТП

Очень часто спрашивают, как выплачивается страховка виновнику ДТП, имеющему полис ОСАГО. Вопрос вполне актуален, если учитывать тот момент, что виновному водителю тоже наносится ущерб. О случившейся аварии необходимо срочно уведомить страховую фирму, а затем направить ей протокол происшествия.

По общему правилу, если гражданин виноват в аварии, то его страховщик выплачивает компенсацию пострадавшему автовладельцу. Иными словами, на материальную помощь виновник рассчитывать не вправе.

Особый интерес вызывает вопрос, оплатит ли страховая ущерб, если виновник ДТП был пьян. Здесь ответ однозначный — таким компенсация не положена. Иногда ситуация бывает спорной и нельзя определить, кто является виновным лицом. В этом случае страховщик может отложить выплату денег до выяснения обстоятельств и принятия судебного решения.

Как получить страховку пострадавшим пассажирам

Ранее, по закону, на всех пострадавших водителей выделялась сумма в 400 тыс. рублей и распределялась с учетом полученных повреждений и нанесенного ущерба пропорционально. Сегодня данная сумма полагается каждому из участников ДТП, но не пассажирам.

Многих интересует, как оплачивает страховая компания при ДТП деньги именно лицам, находящимся на пассажирских местах. Здесь все зависит от исхода аварии и наличия необходимых документов:

- медстраховки, оформляемой в поликлинике по месту регистрации;

- страховки жизни и здоровья гражданина от несчастного случая.

Что делать, если страховка не покрывает ущерб от ДТП

Нередко ситуация складывается таким образом, что выплата по страховке не покрывает ущерб, причиненный владельцу машины. Это связано с тем, что по закону сумма к выплате не может быть свыше установленного ст. 7 40-ФЗ лимита. Однако зачастую встречаются ситуации, когда размер компенсации могут занизить специально. В таком случае пострадавший гражданин может действовать тремя путями:

- Согласиться на предложенный страховщиком размер компенсацию и доплатить оставшуюся сумму из своего кармана.

- Заказать независимую экспертизу и предъявить итоговый размер компенсации страховой компании через суд.

- Подать в суд исковое заявление на выплату оставшегося ущерба виновным лицом.

В двух последних вариантах необходимо будет представить доказательную базу, обосновывающую требования. Важно отметить, что в случае взыскания денег с виновного лица размер ежемесячной выплаты не должен быть больше половины месячного дохода гражданина.

Если страховая компания виновника обанкротилась

Банкротство компании-страховщика не освобождает её от обязанности возместить ущерб потерпевшим по ОСАГО, которые в этом случае становятся кредиторами. Согласно положениям ФЗ-127 о банкротстве, требования кредиторов должны быть удовлетворены в первоочередном порядке.

Если страховая банкрот, то по закону клиент вправе расторгнуть договор страхования и написать заявление о возмещении средств за неиспользованный период. В свою очередь конкурсный управляющий обязан распределить вырученные от продажи имущества банкрота средства между кредиторами пропорционально размеру долга.

Помощь в получении выплаты по ОСАГО после ДТП в такой ситуации может оказать профессиональный юрист, представляющий интересы гражданина в суде или РСА (Российский Союз Автостраховщиков), который гарантирует покрытие ущерба гражданам, чья страховая компания была признана несостоятельной.

Последовательность действий, для получения выплаты страховки по ОСАГО после ДТП

Что больше всего желает любой пострадавший в ДТП автовладелец?

– получить выплату страховки по ОСАГО как можно быстрее

– чтобы выплаты страховки по ОСАГО хватило на ремонт, а может еще и осталось …

Что хочет страховая компания при обращении автовладельца по ОСАГО?

– осуществлять выплату страховки по ОСАГО как можно дольше

– выплатить как можно меньше …

В результате того, что желания пострадавшего в ДТП автовладельца и страховой компании прямо противоположны, возникает непримиримая война, в которой сегодня в основном побеждают страховые компании, из-за отсутствия у автомобилистов достаточных знаний и алгоритма действий для получения выплаты по ОСАГО после ДТП.

В данной статье мы разберем подробно по каждому пункту, последовательность и особенности действий для получения выплаты страховки по ОСАГО после ДТП.

И так, давайте подробно разберем каждый пункт и дадим исчерпывающие комментарии.

При незначительных повреждениях – Европротокол или вызов сотрудников ГИБДД.

По закону:

С 1 июня 2018 года вступили в силу изменения в правила дорожного движения, которые предусматривают, что в ДТП с незначительными повреждениями (если ущерб нанесённый пострадавшему менее 100000 рублей), водители обязаны освободить проезжую часть, если движению других автомобилей создается препятствие. В противном случае, придется заплатить штраф.

Условия для оформления ДТП по Европротоколу:

– В ДТП участвовало 2 автомобиля

– В ДТП нет пострадавших, повреждены только автомобили

– У обоих водителей есть действующие полисы ОСАГО

– У обоих водителей нет разногласий по поводу обстоятельств ДТП и тем, кто является виновником ДТП

– Предполагаемый ущерб пострадавшего менее 100000 рублей

Для оформления ДТП необходимо «правильно» заполнить бланк извещения о ДТП.

По факту:

Большинство автомобилистов не знают как «правильно» заполнить бланк извещения о ДТП.

Страховые компании предъявляют категорические требования к заполнению бланка извещения о ДТП и используют любой предлог, что бы отказать в выплате. Не там поставил галочку – отказ, неправильно нарисовал схему – отказ, не уложился с подачей заявления в 5 дней (для обоих участников) – отказ и т.д.

В результате:

Не «правильно» заполнив извещение, вы лишаетесь права получить выплату страховки по ОСАГО!

При значительных повреждениях.

По закону:

Вызвав сотрудников ГИБДД на место ДТП, Вы в результате получите постановление. Справку ф.154 с перечнем повреждений полученных автомобилем в ДТП, сотрудники ГИБДД с 2018 года больше не выдают.

По факту:

Сотрудники ГИБДД нередко халатно исполняют свои обязанности, записывают повреждения автомобиля в постановление со слов пострадавшего, не знающего конструкцию автомобиля или в состоянии нервного напряжения не готового назвать все пострадавшие элементы своего автомобиля.

В результате:

Страховая компания в процессе выплаты страховки по ОСАГО после ДТП, ориентируется на записи сотрудников ГИБДД о повреждениях автомобиля, если какие-то элементы не были записаны в постановление, страховая компания Вам за них не заплатит!

Для чего необходимо проводить независимую экспертизу до посещения страховой компании.

По закону:

По полису ОСАГО заключенному после 28.04.2017 года, страховые компании обязаны осуществлять страховую выплату только в натуральном виде, то есть ремонтом .

Если страховая компания не может осуществить ремонт автомобиля, то выплачивается ущерб нанесенный автомобилю деньгами с учетом износа .

По факту:

Страховая компания осматривает Ваш автомобиль, считает стоимость ремонта и размер ущерба с учетом износа. Выбирает что ей выгодно и либо выдает направление на ремонт, либо выплачивает деньгами с учетом износа.

При этом, страховая компания как коммерческая организация хочет еще и заработать.

Если Вам выдали направление на ремонт и Вы приехали в ремонтную мастерскую, сотрудники СТО заявляют, что денег полученных от страховой компании на “нормальный” ремонт не хатит. Предложат Вам доплатить из своего кармана. Такм образом сокращая выплату страховой компании.

Если Вам осуществят выплату деньгами, то искусственно занизят ее на 10-50%. Вы же не знаете сколько Вам должны заплатить.

В результате:

Вы в любом случае Вы доплачиваете за ремонт из своего кармана.

Вы проводите независимую экспертизу после ДТП до посещения страховой компании.

По закону:

Вы вправе проводить независимую экспертизу в любой момент, как до посещения страховой компании так и после.

По факту:

Вы заказчик экспертизы, Вы платите деньги, а значит, при проведении экспертизы будут учтены все Ваши комментарии, экспертиза будет проведена в удобное для Вас время, будут соблюдены оговоренные в договоре кратчайшие сроки. В процессе экспертизы будут учтены все скрытые дефекты, все детали пострадавшие в ДТП, а качество проведенной экспертизы Вы проконтролируете при получении пакета документов.

В результате:

Вы экономите время, Вы получаете качественную услугу, Вы знаете, сколько должны получить в результате выплаты страховки по ОСАГО после ДТП. Вы можете выбирать СТО для ремонта Вашего автомобиля исходя из суммы, рассчитанной к выплате и вести аргументированный диалог с представителями страховой компании и на СТО по поводу ремонтируемых и заменяемых деталей.

По закону:

Согласно Закона об ОСАГО, для получения выплаты страховки по ОСАГО после ДТП, Вам необходимо обратится в страховую компанию, представить постановление ГИБДД, а так же предъявить свое поврежденное имущество страховщику.

По факту:

Большинство страховых компаний организовали единые центры для приема заявлений по ОСАГО и осмотра поврежденных автомобилей. В этих центрах Вы проведете не один час, а зачастую почти целый день, что бы подать заявление по ОСАГО и если Ваш автомобиль на ходу (Вы на нем и приехали) представить его повреждения «эксперту» страховой компании. Ваш автомобиль осмотрят поверхностно (что увидят), для выявления скрытых дефектов место осмотра не оборудовано, просто говоря на улице, на парковке. А если в процесс осмотра вмешаются атмосферные факторы (дождь, снег, холод, время суток) то не ждите, что выплата страховки по ОСАГО после ДТП будет адекватной ремонту.

В результате:

Обратившись в страховую компанию сразу после ДТП, Вы рискуете оплачивать значительную часть ремонта из своего кармана.

Вы провели независимую экспертизу до обращения в страховую компанию и представляете свой повреждённый автомобиль вместе с результатами экспертизы.

По закону:

Вы имеете право обращаться за выплатой по ОСАГО в течении трёх лет после ДТП, по европротоколу в течении 5 дней после ДТП.

Вы обязаны представить свое имущество для осмотра страховой компании.

Страховая компания обязана произвести выплату или выдать направление на ремонт в течении 20 календарных дней.

По факту:

Вы выбираете удобное время для написания заявления в страховую компанию, вместе с заявлением прикладываете отчет независимой экспертизы.

Если Ваш автомобиль на ходу предъявляете его повреждения представителю страховой компании. Если не хотите сидеть в очереди на осмотр можно схитрить (ведь согласно ПДД, различные повреждения, в том числе, повреждение световых приборов запрещает движение транспортных средств), в заявлении на выплату страховки по ОСАГО после ДТП указываете, что автомобиль не на ходу и страховая компания пришлет своего «эксперта» к месту стоянки автомобиля. Так же в случае если автомобиль не на ходу.

Читать еще: Как узнать кто виноват в ДТП

В результате:

Вы обращаетесь в страховую компанию, когда Вам удобно, Вы знаете, сколько Вам должны выплатить, Вы экономите время и нервы. Срок выплаты 20 календарных дней начинается с момента написания заявления, а не с момента осмотра Вашего автомобиля «экспертом» страховой компании, сэкономите недельку-другую.

По закону:

Страховая компания, после написания Вами заявления, в срок 20 календарных дней обязана произвести выплату полного возмещения ущерба от ДТП.

По факту:

Вы получите так называемую «неоспоримую выплату», так страховые компании называют небольшую часть страховки по ОСАГО после ДТП положенной Вам, которую они выплачивают. Как осмотрели в пол глаза – так и выплатили. Выплачивая мало, страховые компании рассчитывают на инертность и неподкованность автомобилистов. Ведь по статистике только один из десяти автомобилистов, получив заниженную выплату, проводит независимую экспертизу после ДТП и пишет претензию в страховую компанию.

В результате:

Вы получаете «какие-то деньги» и не понимаете много это или мало. Хватит Вам на ремонт или нет. В результате как правило доплачиваете за ремонт из своего кармана.

После выплаты страховки по ОСАГО после ДТП Вы поняли, что Вам заплатили мало и на ремонт полученных денег не хватает

По закону:

Вы имеете право, подать досудебную претензию в страховую компанию обосновав её результатами независимой экспертизы после ДТП.

Страховая компания обязана в срок 10 календарных дней либо удовлетворить претензию, либо дать мотивированный отказ.

По факту:

Заплатив первоначально мало, страховая компания опирается на обычную статистику, ведь 9 из 10 пострадавших автомобилистов, получив заниженную выплату, никуда не обращаются и добавляют на ремонт из своего кармана.

Если страховая компания не удовлетворит претензию, дело дойдет до суда и там будет доказано, что страховая компания заплатила меньше чем положено, на страховую компанию будет наложен штраф в размере 50% от суммы недоплаты плюс пени 1% в день от суммы недоплаты, что с учётом протяжённости судебных разбирательств в среднем 3-4 месяца составит 100% от недоплаты. Проще говоря, если страховая компания доведет дело до суда то заплатит в 2,5 раза больше, что очень невыгодно. Например, недоплата страховой компании составила 20000 рублей, штраф составит 10000 рублей, пени 20000 рублей итого 50000 заплатит страховая компания плюс все судебные издержки.

В связи с большими штрафами, страховые компании платят по досудебным претензиям очень активно, Вам нужно лишь написать претензию.

В результате:

Вы написали претензию и в течении 10 календарных дней получаете недоплаченные деньги.

Вы написали претензию, Вам заплатили 100%, Вам «кинули еще кость» доплатили немного денег или «мотивированно» отказали

По закону:

Страховая компания обязана в срок 10 календарных дней либо удовлетворить претензию, либо дать мотивированный отказ.

За нарушение сроков выплат предусмотрены значительные штрафы.

Согласно постановлению Пленума Верховного Суда, если разница между расчётами различных экспертов менее 10%, то это разница находится в пределах среднестатистической погрешности.

По факту:

В больших страховых компаниях в день подаются сотни заявлений по ОСАГО и десятки претензий, а сроки такие маленькие – 20 дней на выплату и 5 дней на обработку претензии. Задача страховых компаний, во что бы то ни стало уложиться в сроки, и соответственно большая часть выплат и претензий обрабатывается тщательно и скрупулёзно, а часть как получиться. Ваша претензия может попасть в любую часть, соответственно и результат может быть разным. Может быть, Вам удовлетворят претензию на 100%, а может быть откажут по абсолютно нелепому поводу.

В большинстве случаев претензии удовлетворяются, так как изначальная выплата, как правило, производится по наружным повреждениям или тем повреждениям которые «увидел эксперт страховой компании».

Некоторые страховые компании поступают ещё хитрее и выплачивают по претензии ровно столько, что бы разница между расчётом независимой экспертизы после ДТП и выплатой страховой компании составляла 9-9,5%, в этом случае Вы формально не можете обратиться в суд, так как по разъяснению Пленума Верховного Суда, эта разница находится в пределах среднестатистической погрешности.

В результате:

Вы можете получить 100% возмещение по ОСАГО предъявив претензию.

Вы можете получить необоснованный отказ со ссылкой, что отчёт независимой экспертизы не соответствует Российскому законодательству.

Вы можете получить выплату в размере 90-91% и не можете обратиться в суд.

Вам мотивированно отказали по претензии или заплатили немного но не все

По закону:

В случае мотивированного отказа по претензии или частичной недоплаты, Вы имеете право обратиться в суд.

Если в суде будет доказано, что страховая компания заплатила меньше чем положено, на страховую компанию будет наложен штраф 50% от недоплаты плюс пени 1% в день от суммы недоплаты с момента выплаты или отказа по претензии до решения суда. Пени не могут быть более 100% от суммы недоплаты.

По факту:

Большинство автомобилистов бояться судов, не верят, что могут добиться справедливости при выплате страховки по ОСАГО после ДТП. На что очень рассчитывают страховые компании.

Практика же показывает, что при обращении к специализированным юристам, Вы можете рассчитывать на 100% успех в суде.

Специализированные юристы на выплатах страховки по ОСАГО после ДТП, проанализируют Ваше дело, дадут исчерпывающие ответы по перспективности выигрыша дела в суде. В исковом заявлении укажут размер недоплаты, размер штрафа и пени положенные Вам по закону.

В результате:

В результате обращения в суд с помощью специализированных юристов, Вы получите недостающую выплату страховки по ОСАГО после ДТП, получите 50% штраф и пени, а также Вам будут компенсированы все Ваши судебные издержки.

Бесплатная консультация: тел. (812) 400-5-400

Процедура получения выплат по ОСАГО

Автомобилисты обязаны не только страховать свою гражданскую ответственность, но и иметь при себе ОСАГО, садясь за руль ТС. В случае ДТП полис гарантирует, что будет выплачена страховка. Но есть нюансы при получении средств. Поэтому выплаты по ОСАГО со всеми тонкостями интересуют многих.

Что покрывает полис ОСАГО

Страхование по ОСАГО осуществляется на платной основе. Размер зависит от регулярности попадания водителя в ДТП. Для этого создана система коэффициентов. ФЗ №40 (25.04.2002 г), обязывающий страховать гражданскую ответственность автовладельцев, регулирует список случаев, попадающих под разряд страховых, и то, сколько ущерба полис покроет. А вместе с этим сроки, порядок и как будут производиться выплаты по ОСАГО и т. д.

Зона покрытия рисков полисом ОСАГО от страховой компании включает в себя:

- имущественный убыток, нанесенный пострадавшей стороне;

- вред здоровью и жизни потерпевшего.

Остальные затраты, в частности моральный вред и выгода, которая была упущена, возмещает сам виновник аварии. Если водитель скрылся с места ДТП, то не может рассчитывать на компенсацию по ОСАГО.

Как происходят выплаты по ОСАГО при ДТП

На основании поправок от 28.04.2017 к закону по ОСАГО, выплаты при ДТП проводятся безналичным путем на счет автосервиса, осуществляющего ремонт. Наличные деньги выдаются, только если в 50 км от места аварии или постоянного проживания потерпевшего нет СТО.

Разного рода факторы влияют на оформление ДТП:

- упрощенное, при котором заполняется Европротокол без автоинспектора;

- стандартное – с вызовом ГИБДД.

Каждый из вариантов стоит рассмотреть более подробно.

Как получить страховку по ОСАГО, если ДТП оформлялось с Европротоколом

Процедура оформления компенсации без привлечения автоинспекции возможна, если:

- авария произошла между двумя ТС;

- нанесен урон меньше, чем на 100 тыс. р;

- никто не погиб и даже не пострадал;

- оба автовладельца пришли к согласию, имеют действующие ОСАГО.

Заполняется Европротокол, составляется схема ДТП, делается фото или видеосъемка со всех ракурсов. Далее ТС убираются с проезжей части. Водители передают друг другу номера ОСАГО и контактов, свидетели не обязательны. Виновник ДТП обращается в свою страховую компанию, которая рассматривает документы в течение определенного срока.

Как получить выплаты по ОСАГО после ДТП, если оно оформлялось через ДПС

Вызов инспектора необходим, если:

- участниками ДТП стало более двух ТС;

- значительный урон или нет возможности его подсчитать;

- есть пострадавшие, тем более с летальным исходом;

- стороны спорят или одна из них скрылась;

- никто не умеет чертить схему аварии;

- нет ОСАГО.

В ожидании ДПС, при необходимости, – вызвать неотложку для пострадавших. Не помешают видео, фото места ДТП, свидетельские показания. С дороги ТС убираются после разрешения автоинспектора. После получения в ГИБДД справки о ДТП обратиться к страховщику. Ответ будет получен после рассмотрения страхового случая.

Размер выплат по ОСАГО

Лимит возмещения причиненного ущерба с 01.04.2015 г по полису ОСАГО составляет:

- 400 тыс. р (имущественный характер);

- 500 тыс. р. (жизнь и здоровье).

Данные актуальны для 2019 года. При расчете учитывается модель ТС, год его выпуска, степень износа и водительский стаж. Имеет смысл самостоятельно проверить начисления страховой компании (СК). Для этого – использовать несложные программы онлайн или обратиться за независимой экспертизой.

Какие сроки выплат по полису ОСАГО

Страховая компания обязана в течение 20 дней (календарных, за минусом праздничных), согласно ст.12 ФЗ №40 об ОСАГО, с момента принятия документов на изучение, вынести решение о возмещении урона или отказе в таковом. Это происходит в случае взаимного согласия на компенсационные выплаты в виде ремонтных работ, с перечислением на счет СТО. Если данный вариант не устраивает пострадавшего, он может сам выбрать СТО, с которой СК не сотрудничает (должно быть письменное подтверждение от СК). В этом случае срок увеличивается до 30 календарных дней.

При несоблюдении СК сроков в страховом случае и отклонении от сроков отказа пострадавшая сторона может претендовать на неустойку.

Отдельного пункта по исковой давности нет. Поэтому в ОСАГО применяется, как в гражданских делах, – 3 года.

Какие документы подавать в страховую компанию

Обратиться в страховую компанию нужно обеим сторонам ДТП. Виновник, если не явится за 3 дня, будет сам возмещать ущерб. Список обязательных документов для виновника ДТП при подаче на рассмотрение в СК:

- копия протокола из ГИБДД и постановления/отказа о возбуждении дела (при стандартном порядке);

- справка о ДТП.

У пострадавшего есть 5 дней. Ему нужно предоставить:

- паспорт;

- все бумаги на ТС;

- оценку урона с подтверждением вызова;

- чеки о тратах на экспертизы, почтовые затраты и т. д.

Необходимо также написать заявление на возмещение убытка.

Страховые выплаты ОСАГО в зависимости от ситуаций

Если случай, в рамках законодательства, признается страховым – это 100 %, что возмещение произойдет. Не страховой, влекущий за собой отказ, имеет ряд правил:

- нет полиса ОСАГО у виновного в ДТП (взыскание только через суд);

- ТС находилось не в движении (например, повреждение произошло на стоянке при открытии дверей);

- нет факта или документального подтверждения ДТП (из ГИБДД или Европротокола).

Как происходит выплата по ОСАГО, если есть пострадавшие

Размер выплат по ОСАГО пострадавшим в ДТП людям зависит от уровня тяжести и исчисляется в % от установленных 500 тыс. р.:

- инвалидность 3 группы – 50 % (250 тыс. р.);

- 2 группы – 70 % (350 тыс. р.);

- 1 группы, включая детей-инвалидов – 100 %.

Возмещение происходит при наличии экспертиз, подтверждающих нанесение вреда здоровью.

Выплаты при ДТП со смертельным исходом

В поправке к закону от 18.12.2018 г указано, что родственники погибшего в ДТП могут получить в 2019 году компенсацию в размере:

- до 475 тыс. р. при потере кормильца и т. д.;

- до 25 тыс. р за погребение.

Смерть нескольких человек в ДТП страховщик компенсирует в полной мере по каждому погибшему.

Выплаты при ДТП с пьяным водителем

Нетрезвое состояние управляющего ТС преследуется по закону. При аварии пьяный пострадавший получит не компенсацию, а штрафное взыскание. Алкогольное опьянение виновного в ДТП не станет помехой для страхового возмещения жертве. Но потом через суд СК с правонарушителя взыщет все денежные средства.

Читать еще: Типовые ДТП при повороте налево

Как оплачивается ущерб, если есть полисы ОСАГО и КАСКО

При наличии двух полисов у невиновной в ДТП стороны воспользоваться сразу двумя не получится – придется выбирать СК. Договор страхования КАСКО выгоднее по ряду причин:

- не учитывается износ ТС с 3-5-летним пробегом, что влияет на расчет;

- франшизы нет;

- период на рассмотрение вопроса по выплатам короче.

Как получить страховое возмещение виновнику ДТП

Покрытие суммы ремонта автомобиля, чей владелец повинен в аварийной ситуации, может обеспечить страхование в КАСКО. Компания по ОСАГО возмещает убытки сугубо потерпевшей стороне. Более того, СК вправе подать иск о взыскании потраченных средств, если доказано, что виновник был пьян или намеренно причинил вред. При снятии обвинений страховка будет выплачена.

Получить возмещение могут обе стороны, если будет доказано, что причиной ДТП послужили, к примеру, некорректно установленный дорожный указатель или дорожное покрытие.

Что делать, если ущерб больше страховой выплаты

Сумма страховых возмещений существенно поднята. Но часто бывает, средств, чтобы полностью восстановить машину, недостаточно. Выход при таком раскладе дел один – требовать с виновной в дорожном происшествии стороны. Насколько это реально – зависит от ее финансовых возможностей. Процесс может сильно затянуться, а также отнять массу времени и сил.

Выплаты, если страховая отказала или недоплатила

СК, как правило, неохотно расстаются со своими финансами, поэтому получить от них деньги, да еще в полном объеме, крайне затруднительно. Нужно грамотно подойти к сбору документов и изучению своих прав. Отличное подспорье в доказательстве правоты – независимая экспертиза и реальная оценка.

Часто страховщики не только занижают сумму выплат, но и отказывают в них. В таком случае есть лазейки, которые помогут получить дополнительное восполнение. Есть определенные нюансы и условия, предусмотренные Гражданским кодексом и потребительскими правами.

Неустойка за просрочку

На основании п.21 ст.12 ФЗ, регламентирующего вопрос по ОСАГО, при несоблюдении страховой компанией установленных 20 дней, пострадавшая сторона может претендовать на 1 % от положенной суммы (в зависимости от вида – ущерб по имуществу или вред здоровью) в качестве неустойки. Это может быть как в страховом случае, так и при отказе. С 21 дня после подачи заявления можно считать неустойку за:

- просроченный период по выплатам (до удовлетворения компенсации);

- сроки, в случае не соглашения с отказом (до подачи иска или претензии);

- недоплату (1 % начисляется на разницу между положенными и начисленными средствами).

Должна быть мощная доказательная база, чтобы доказать в суде данные факты. В противном случае суд может уменьшить сумму ущерба.

Моральный вред

Основанием для данной компенсации является 151 статья ГК. Но моральный вред нужно еще доказать. Это всегда считается спорным моментом. Хотя стоит попробовать, подробно изложив в претензии или иске все требования. В 2019 году моральные страдания по факту несвоевременности выплат оцениваются от 1 тыс. р. до 10 тыс. р.

Штраф страховой в пользу истца

Порядок наложения штрафа, в случае отказа страховщиком урегулировать претензию, и сколько процентов он составит, предусмотрены ст.16.1 того же ФЗ. Не все автовладельцы доводят дело до суда, поэтому СК не торопятся с удовлетворением претензии.

Кроме того, могут, при получении повестки, быстро выплатить необходимую сумму и избежать взыскания. Судья, как в случае с неустойкой и моральным вредом, способен уменьшить штраф в разы. Например, по одному из таких решений при начальной цифре в 383 тыс. р. удовлетворено лишь 7,5 тыс. р. Но профессиональные автоюристы берутся за подобные дела и часто их выигрывают.

Пакет необходимых бумаг, собранных и предоставленных в СК потерпевшим водителем, – основание для получения страховки. Хотя ее величина может не удовлетворить. Есть несколько вариантов получения дополнительных возмещений от страховщика, а также возможна подача претензии по восполнению затрат от виновника ДТП. Все спорные вопросы решаются в суде.

Как получить страховку ОСАГО после ДТП пострадавшему в 2020 году

Важно знать, что делать после ДТП пострадавшему, чтобы получить все компенсации, положенные по закону. Законодательство устроено таким образом, что выплата страховки гарантирована только невиновному в происшествии лицу.

А виновнику со страховкой просто не придется делать выплаты на восстановление авто пострадавшего из своего кармана, так как их покроет страховщик.

Первые действия для пострадавшего после ДТП

Порядок действий при дорожно-транспортном происшествии должен быть следующим:

- поставить аварийный знак;

- задокументировать обстоятельства происшествия;

- при необходимости вызвать полицию;

- убрать автомобили с проезжей части;

- заполнить извещения о ДТП в двух экземплярах;

- сообщить о происшествии в свою страховую компанию;

- в течение 5-15 дней обратиться к страховщику с пакетом документов для возмещения ущерба, предоставив для осмотра транспортное свое средство.

Документирование должно быть наиболее полным.

Чем больше пунктов из нижеперечисленных в него войдет, тем лучше:

- фотографии машин со всех ракурсов (на них также должны быть видны номера);

- фото тормозного пути;

- фото повреждений крупным планом;

- фотография состояния дороги, знаков вокруг нее, разметок на ней;

- свидетельства очевидцев (не забудьте взять их контакты);

- видео с видеорегистратора (с Вашего, автомобиля другого участника ДТП или третьего участника дорожного движения);

- видео с телефона, возможное, сделанное кем-то из свидетелей.

Когда нужно вызывать полицию?

В следующих случаях:

- Вы предполагаете, что сумма ущерба — более 50.000 рублей;

- есть пострадавшие (раненые или убитые);

- вторая сторона не соглашается подписывать извещение о ДТП, настаивая на своей версии событий.

Если после документирования машины с проезжей части не убрать, то это будет препятствовать передвижению других автомобилей.

А за это налагается штраф. Однако в случае возникновения спора между Вами и второй стороной, возможно, целесообразно оставить всё, как есть, до прибытия сотрудников полиции, если потребовалось их вмешательство.

При заполнении европротокола нужно на всякий случай перечеркнуть все свободное место, в которое не записана информация. Это нужно для того, чтобы впоследствии другая сторона не могла вписать туда что-нибудь еще.

Впоследствии расхождение в извещениях может вызывать претензии страховой компании и стать основанием для задержки ею выплат.

После прибытия сотрудников ГИБДД

Если между Вами и виновником просто возник спор об описании событий происшествия, а пострадавших нет, то сотрудники ДПС просто составят схему и выдадут участникам ДТП справки о нем (форма 154).

Но если есть пострадавшие, то в процессе оформления добавляется еще три документа:

- протокол;

- пояснения участников;

- определение о возбуждении административного дела.

Во втором случае справки выдаются всем участникам ДТП, в том числе и жертвам. Бывает так, что выдать их у сотрудников полиции нет возможности в связи с отсутствием участника происшествия. Тогда они в любом случае должны быть сделаны полицейскими в течение суток и выданы позже.

Важно: не подписывайте бумаг, если на них в реальности не размещены схема происшествия и протокол.

Представители полиции иногда могут сказать, что они сейчас не имеют времени этим заниматься, и они обязательно опишут все именно так, как и было, в участке. Но в любом случае никогда не подписывайте пустой документ. Впоследствии это чревато проблемами.

Посещение пострадашивим офиса страховой компании

Для обращения в страховую потерпевшему нужно сразу собрать с собой пакет документов, чтобы не ехать дважды. Если с виновником происшествия вы составили так называемый европротокол (который заполняют без вызова полиции), то возьмите его. А если приезжали полицейские, то потребуется справка о ДТП плюс протокол.

Другие документы для посещения офиса страховщика:

- технический паспорт машины пострадавшего;

- его водительские права;

- его общегражданский паспорт;

- банковские реквизиты, на которые он хотел бы перевести страховое возмещение.

Реквизиты можно не предоставлять, если Вы хотите получить возмещении наличными деньгами. Однако за выплатой приходится приходить в бухгалтерию в ее рабочие часы, что далеко не всем удобно.

Страховая компания не может отказаться выплачивать деньги по причине того, что виновник аварии не признает себя таковым.

Это не обязательно условие для получения выплаты. Задачей компании и является определить виноватого.

Отдельные случаи ДТП

Что делать, если не виновен никто, либо сразу оба водителя? К примеру, так бывает, если причиной происшествия стало обледенение дороги, ее плохое состояние, отсутствие необходимых знаков или какие-либо другие не зависящие от участников движения причины. В этом случае компенсацию получают оба.

Если оба виноваты в ДТП, то есть два варианта: либо они получат частичную компенсацию, либо им ее не выдадут вообще. В последнем случае ремонтировать транспортное средство придется за свой счет.

Если есть претензии к объективности страховщика, куда нужно обращаться?

В суд. Но делать это нужно с квалифицированным защитником, потому что без него шанс выиграть дело очень мал. Также иногда результат дает заявление в Российский союз автостраховщиков.

Также в выплатах не может быть отказано, если обе стороны извещения о ДТП заполнены одним и тем же почерком.

Первая сторона заполняется обоими водителями и подписывается ими. Однако нет законного требования о том, чтобы они вели заполнение попеременно. Разумно, что это делает один человек, после чего уже ставят свою подпись оба. В целом нужно быть готовыми к тому, что страховщик попытается избежать выплат . Это случается нечасто, но бывает.

Следующий момент, к которому нужно быть готовым: выбор формы получения возмещения.

Какие его виды существуют:

- деньги;

- ремонт за счет страховой компании.

У страховой компании есть договоры с рядом фирм, которые занимаются ремонтом машин; Вашу они отправят в одну из них. Данный вариант был введен в связи с тем, что потребители жаловались на маленькие суммы возмещения, которые не позволяли произвести необходимый ремонт.

Многие крупные фирмы, такие как Альфастрахование и другие, стремятся убедить заявителя в том, что лучше сдать машину в ремонт. Для большинства из них это выгодно, так как заключенные с ремонтными компаниями договора дают им хорошие скидки за счет большого объема работ.

Однако не всем автолюбителям это удобно. Некоторые предпочитают доверять свою машину только проверенным мастерам; кто-то занимается ею самостоятельно. А ряд небольших повреждений многие автолюбители вообще не трогают (например, незначительные царапины).

Как получить страховку по ОСАГО, если Вам нужны именно деньги? Настаивайте на этом варианте, не соглашаясь на предложение страховой компании. Вы имеете право на данный выбор. Средства Вам должны перевести в течение 30 дней.

Защита интересов постаравшего через суд

Вопрос решается через суд, если помимо автомобиля повреждено другое имущество, есть пострадавшие или погибшие, у виновника аварии отсутствует страховка. Здесь, как и перед походом в страховую компанию, нужно собрать документальные свидетельства о понесенном ущербе .

- Если пострадало имущество, необходимо найти документы, подтверждающие обладание им (чеки, свидетельства) и экспертная оценка состояния вещи.

- Если погиб кормилец семьи — нужны сведения о составе семьи, ее финансовом положении.

- Если в результате ДТП потребовалось лечение, нужны чеки на оплату услуг врачей и лекарств.

Практически неизбежным судебное разбирательство становится, если у того, кто стал причиной аварии, нет страховки.

В этом случае сначала нужно написать в РСА (российской союз автостраховщиков), и, если это не поможет, подавать в суд. Данная процедура более длительная и затратная по времени. Но, если есть доказательства виновности второй стороны, суд с большой вероятностью примет решение в Вашу пользу.

Досудебные договоренности более выгодны обеим сторонам. Стоит попытаться донести это до виновника происшествия. И, только если разумные доводы не убедят его, подавать исковое заявление.