Дорожно-транспортное происшествие без страховки ОСАГО

По действующему законодательству РФ водители не имеют права управлять транспортными средствами без наличия полиса обязательного страхования ОСАГО. Если рассматривать данный вопрос с практической стороны, то можно заметить, что многие автолюбители пренебрегают данным правилом и часто используют автомобиль без оформления страховки. Именно поэтому часто возникают спорные вопросы в решении конфликта при возникновении и оформлении ДТП. Надо сказать, что получить компенсацию, а именно произвести ремонт автомобиля, в этих случаях можно. Однако, автовладельцам придется столкнуться с рядом сложностей.

Действия при аварии с участником без ОСАГО

При ДТП первые действия участников должны быть аналогичными, как при наличии полиса ОСАГО, так и без него:

По прибытию инспекторов ГИБДД, в первую очередь участники должны объяснить свое видение причин аварии, описать произошедшую ситуацию и обозначить возможные следствия происшествия.

Рекомендуется обязательно участвовать в составлении протокола, следить за внесением всей важной информации. Можно указывать на некоторые моменты и просить внести их в протокол. Также, надо проверять отсутствие внесения в документ каких-либо ошибок. Когда водитель не согласен с информацией в протоколе, то это обязательно надо указать в нем. Для чего в свободном месте надо оставить запись «не согласен» и перечислить собственные доводы. В случае ДТП с частником без страховки ОСАГО сотрудниками ДПС должны быть выполнены определенные действия:

- Составлена схема места происшествия;

- Определен виновник аварии;

- Выполнен опрос свидетелей;

- Произведен осмотр автомобилей и обозначены видимые повреждения.

Все данные должны быть зафиксированы и внесены в протокол.

После оформления протокола, водителям будут выданы копии и справки о произошедшей аварии. В случаях, когда виновник ДТП не имеет полиса ОСАГО, пострадавшему следует переписать все его данные.

ДТП без ОСАГО у пострадавшего

При ДТП, в котором пострадавший не имеет оформленного полиса ОСАГО, виновник должен полностью выполнить свои обязательства. Возмещение ущерба и выплаты производятся в обычном порядке.

Пострадавшему обычно предъявляется только штраф за езду на автомобиле без оформления полиса ОСАГО.

Однако, чтобы получить выплаты и ремонт по страховке ОСАГО, пострадавшему, не имеющему полиса потребуется переписать все данные страховки виновника аварии. Для этого виновный в ДТП должен предоставить свои документы. Аналогичные действия потребуется выполнить, если у виновника есть КАСКО. После этого пострадавший должен обратиться в страховую компанию виновника ДТП.

Если виновник аварии отказывается предоставлять данные, то может потребоваться обращение в суд.

Особенности получения компенсации

При учете поправок в законодательстве от 2017 года, необходимо обозначить то, что виновник/страховая компания не обязаны проводить компенсацию, путем выплаты денежных средств. Компенсация выполняется с помощью ремонта автомобиля, которому был причинен вред при совершении ДТП.

При этом, денежные выплаты могут быть произведены в нескольких случаях:

- Когда транспортное средство восстановлению не подлежит;

- Стоимость необходимого ремонта превышает сумму страховки;

- Когда страховщик не может выполнить ремонт в установленный срок.

Авария без страховки у виновника

В некоторых случаях, как показывает практика, у виновной стороны в дорожно-транспортном происшествии может отсутствовать полис ОСАГО. Получение компенсации затрудняется, однако получить возмещение ущерба возможно. Сложность состоит в том, что выплатами должна заниматься страховая компания виновной стороны. Поскольку у виновника нет полиса обязательного страхования, то и никакая компания не должна выполнять выплаты. Тогда взыскание должно проводиться с самого виновника напрямую.

Если причинен вред имуществу, то пострадавший должен выполнить следующие действия:

Если виновник не имеет полиса ОСАГО, то оценка вреда (экспертиза) будет проводиться за счет собственных средств пострадавшего. Подготовка всех документов также выполняется им самостоятельно. Можно заметить, что возмещение ущерба в таких случаях иногда приходится ожидать длительное время.

Потребоваться может проведение не только оценочной экспертизы, но и трасологической, дорожной и других видов исследований. О проведении экспертиз следует известить и виновника аварии. Делать это надо в письменном виде. Предупреждение о проведении исследований должно быть выслано не позднее, чем за три дня до начала, при условии, что виновник проживает в городе и за пять дней, если его место жительства находится за городом.

В сумму искового заявления можно включить все затраты, например, на проведение исследований, судебные издержки, расходы на оценщиков и юристов. Можно внести и сумму морального вреда.

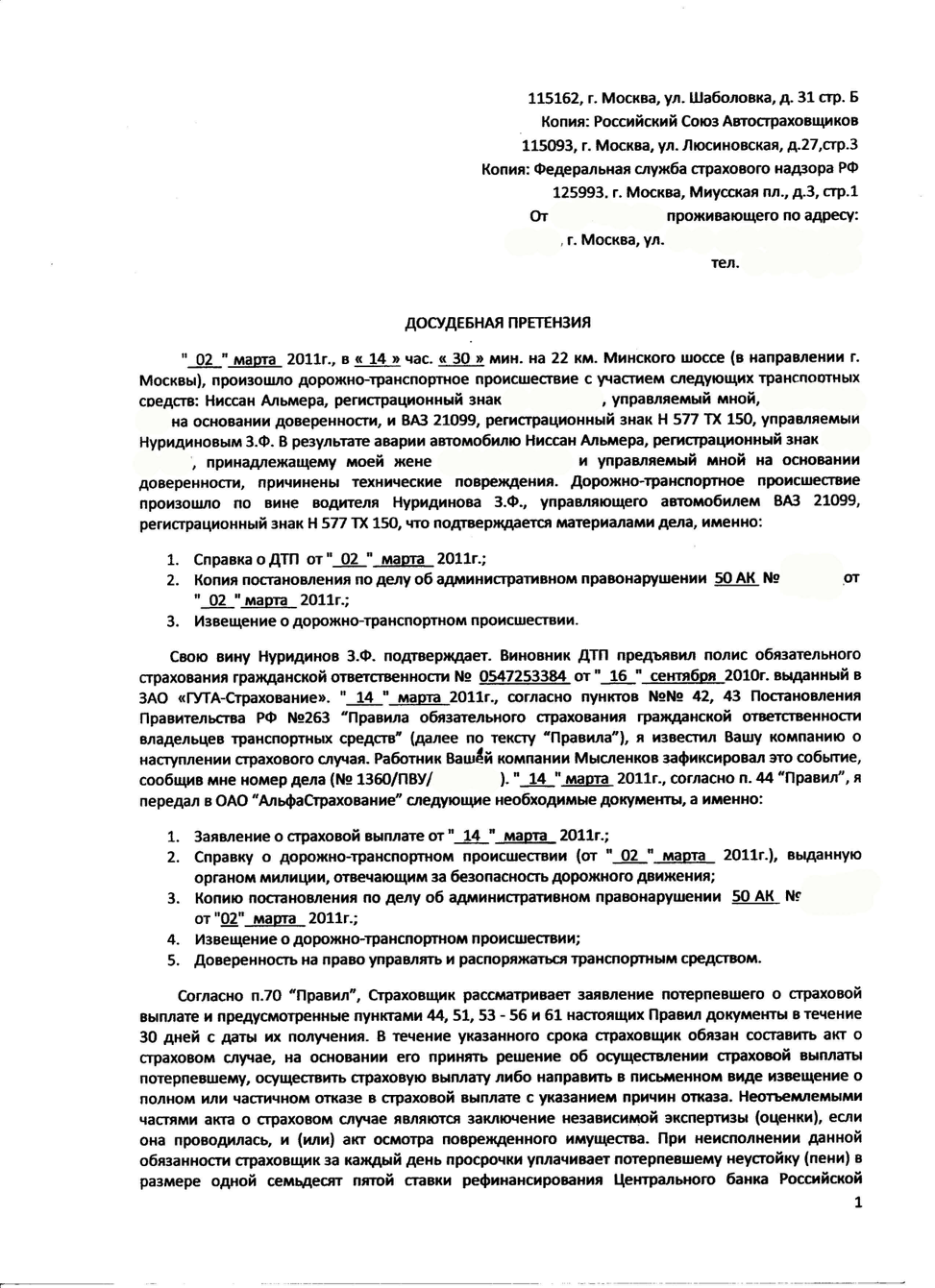

Досудебное урегулирование

Можно решить конфликтную ситуацию без обращения в суд. Для этого виновник ДТП без полиса ОСАГО должен оформить досудебную претензию. Также потребуется проведение оценочной экспертизы или отчет об утрате товарного состояния, в случаях когда автомобиль не подлежит восстановлению. Затем составляется сама досудебная претензия в произвольной форме. При этом, в ней обязательно должна присутствовать информация следующего рода:

- Подробное описание произошедшей ситуации (обстоятельства аварии, направление движения, место происшествия);

- Требуемая сумма возмещения ущерба с виновника ДТП на основании проведенной экспертизы;

- Личные данные виновника и пострадавшего – ФИО, адреса;

- Требование возмещение ущерба в письменной форме.

Узнать личные данные виновника дорожно-транспортного происшествия для составления досудебной претензии или искового заявления можно у инспектора ГИБДД при оформлении происшествия. К претензии обязательно потребуется составить и приложить список приложенных документов.

Еще более простым способом возмещения вреда является добровольное соглашение виновника аварии на произведение выплат. Для этого может быть оформлена расписка. Составляется она в свободной форме. При этом обязательно следует указать данные участников, суть данной сделки, описание пострадавшего автомобиля (марка и модель, вин-код, госномер, номер ПТС). В расписке может быть указана, как вносимая виновником сумма, так и сумма средств, которую он обязуется внести. Также, можно указать срок, в течение которого виновник аварии обязуется выплатить пострадавшему денежные средства.

Лучше всего, если текст расписки будет написан от руки участника ДТП без автогражданки. Обязательно должны присутствовать подписи обеих сторон. Личную информацию сторон следует указывать, как можно подробнее – с указанием паспортных данных или других удостоверяющих личность документов.

Получение компенсации при причинении вреда здоровью

При получении возмещения причиненного вреда здоровью в ходе ДТП без полиса ОСАГО, получить компенсацию можно в Российском Союзе страховщиков (РСА). Для обращения потребуются документы:

- Заявление;

- Справка из ГИБДД о произошедшем дорожно-транспортном происшествии;

- Справки из медицинского учреждения и причиненном вреде здоровью;

- Справки и документы, подтверждающие стоимость лечения;

- Постановление об административном правонарушении.

Выплаты будут произведены даже в тех случаях, когда нет виновного в ДТП, либо он не установлен или у виновника нет полиса ОСАГО.

Штраф

На виновника ДТП при отсутствии у него полиса ОСАГО будет наложен штраф. Его сумма составляет 800 рублей. Если же виновник забыл полис дома, то сумма штрафа будет равна 500 рублям.

ДТП без ОСАГО у виновника и машина не его

Если виновник аварии без ОСАГО и не является владельцем автомобиля, участвующего в ДТП, то оформлять исковое заявление можно, как на виновного водителя, так и на собственника транспортного средства. Например, если виновник попал в ДТП на служебном автомобиле, то исковое заявление можно составить на юридическое лицо — его работодателя.

У пострадавшего КАСКО

При наличии у пострадавшего КАСКО процесс получения выплат значительно упрощается. Страховщик может получить по КАСКО следующие виды компенсации:

- Франшизу, которая прописана по договору;

- Возмещение затрат на эвакуацию авто и его хранение;

- При причинении вреда здоровью – компенсацию затрат на лечение.

После этого компания, предоставившая КАСКО, предъявит претензии в судебном порядке к виновнику ДТП без ОСАГО. По решению суда будет взыскана сумма компенсации, которую получил пострадавший по КАСКО.

Досудебная претензия

Единой формы досудебной претензии не существует. Составляться она может в свободной форме. Но при этом очень важно последовательно изложить суть происшествия, различные данные и информацию о ДТП без страховки ОСАГО. Также, должны быть обозначены последствия, нанесенный ущерб и его сумма.

При составлении претензии надо ссылаться на законодательства, правила и нормы и пр.

Исковое заявление о взыскании ущерба

Если виновник ДТП не имеет полиса ОСАГО лучше всего обратиться в суд с исковым заявлением о возмещении причиненного ущерба. Так же поступить рекомендуется и при возникновении других спорных моментов.

В исковом заявлении обязательно должны быть указаны следующие данные:

- Личные данные сторон происшествия – ФИО, адреса;

- Разъяснение обстоятельств, причин происшествия, подробное описание произошедшей ситуации;

- Требования, которые заявитель предъявляет к ответчику – сумма, как материальной компенсации, так и моральной при необходимости;

- Доказательные документы – справка о ДТП, результаты проведенной экспертизы.

- В конце искового заявления обязательно должна присутствовать подпись заявителя.

Просрочена страховка ОСАГО

Если у виновника дорожно-транспортного происшествия просрочена страховка ОСАГО, то такие случаи полностью приравниваются к отсутствию действующего полиса. Все действия производятся в аналогичном порядке.

Что делать, если виновник ДТП не вписан в полис ОСАГО

Виновник ДТП может быть не вписан в полис ОСАГО по нескольким причинам. Например, если оформлена неограниченная страховка. Тогда, порядок компенсации соблюдается стандартный. Страховая компания должна будет выполнить полностью свои обязательства.

Читать еще: Трассологическая экспертиза при ДТП что устанавливает

Если же в страховку внесены лица (ограниченная страховка), среди которых нет виновника аварии, но у него есть доверенность на управление транспортным средством, то страховая компания должна возместить причиненный ущерб. Однако, после этого, она вправе инициировать иск против данного водителя, и взыскать потраченную сумму. Водителю, виновному в ДТП также, будет назначен штраф – 800 рублей.

Последний вариант, когда водитель не только не вписан в страховку ОСАГО, но и не имеет доверенности на управление транспортным средством. Тогда, страховая компания не обязана совершать какие-либо выплаты и возмещать ущерб. Вся ответственность ложится на водителя – виновника.

ДТП без ОСАГО у пострадавшего и виновного

Существует вероятность того, что оба водителя, участвующих в ДТП, не имеют полиса ОСАГО. Получение каких-либо выплат в таких случаях оформить непросто. Чтобы добиться компенсации, надо следовать определенным правилам:

- При составлении протокола обязательно должен быть обозначен тот факт, что оба участника ДТП не имеют полиса обязательного страхования;

- Для оценки ущерба лучше всего обратиться за независимой экспертизой.

Самым простым решением ситуации является предъявление результатов экспертизы виновнику ДТП без страховки ОСАГО и его добровольная оплата компенсации. Если же, последний не согласен на урегулирование конфликта мирным путем, то потребуется обращение в суд.

Нюансы

Если мирным путем решить конфликтную ситуацию не удалось и потребовалось обращение в суд, то пострадавший должен учитывать, что виновник ДТП может провести свою независимую экспертизу. В таком случае, конечные суммы выплат могут быть совершенно иными.

Может произойти такая ситуация, при которой инспектор ДПС отказывается вносить данные об отсутствии у виновника полиса ОСАГО. Тогда необходимо обратиться в свою страховую компанию для прибытия на место происшествия представителя.

После обращения в суд, виновник ДТП может не являться на заседания. Тогда по ходатайству потерпевшего на его транспортное средство может быть наложен арест. Это является стимулирующей мерой для явки. Или же он может уклоняться от произведения выплат по решению суда. Тогда, на его имущество может быть наложен арест.

Страховка по правилам и без. Стоит ли покупать полис ОСАГО «без выплат»?

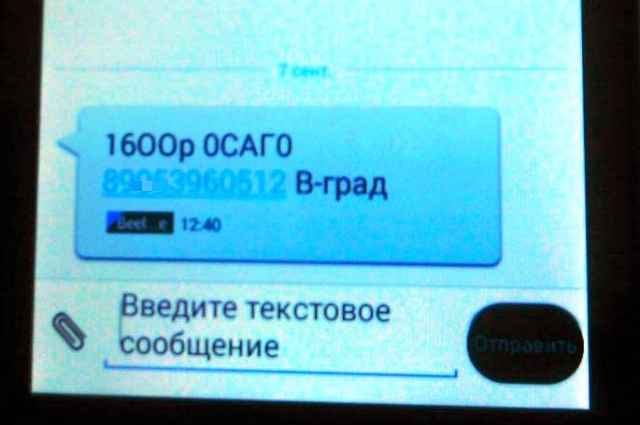

Полис по смс

«1600 рублей. ОСАГО». Пару дней назад смс с таким коротким текстом с неизвестного номера пришло мне на мобильный. Звоню по телефону, указанному в сообщении. Трубку снимает девушка.

«Здравствуйте. Я бы хотела узнать насчёт полиса ОСАГО», — интересуюсь я.

«Мы продаём бланки чистые, без выплат», — тут же вводит меня в курс дела собеседница.

«Без разницы, какая машина?» — удивляюсь я.

«А от какой фирмы? Там же печать должна быть…» — недоумеваю я. Девушка мне отвечает так невнятно, что разобрать название компании невозможно. «А как с ГАИ? Никаких претензий не будет?» — продолжаю интересоваться.

«Подвозит курьер, и ему оплачиваете».

Одним словом, купить поддельный полис ОСАГО сегодня не проблема. Торговцы и не скрывают, что продают фальшивки. По таким документам в случае ДТП страховых выплат не видать никому из участников аварии. Но и владельцы машин сами, осознанно идут на такой риск. Главная причина — непомерно увеличивающиеся тарифы на «автогражданку» и всевозможные дополнительные услуги, навязываемые повсеместно страховщиками.

Бонус не малус

За последние пару лет навязывание «допов» вместе с автостраховкой приобрело массовой характер. Так, в прошлом году во многих городах России водителям просто перестали продавать полисы ОСАГО в страховых компаниях, если они отказывались оформлять дополнительную страховку жизни. Чтобы узнать, как обстоят дела в году текущем, иду оформлять полис автогражданской ответственности в один из офисов крупного игрока на страховом рынке в Волгограде.

Время 11 часов. Перед дверью страховщиков очередь. Человек десять, не меньше. Только через два часа подходит мой черёд. Захожу в кабинет.

«В этом году ОСАГО выходит 2882 рубля 60 копеек, — озвучивает сумму полиса агент. — Диагностика 902 рубля и страхование жизни 1000 рублей. В прошлом году страхование жизни составляло 2000 рублей, а теперь дешевле. Итого с вас 4784 рубля 60 копеек. Это та сумма, за которую я вам сейчас могу продать полис».

«Почему так дорого?! — возмущаюсь. — В прошлом году я у вас же купила полис за 1386 рублей!»

«Базовая ставка менялась несколько раз, и, если вы слышали, в этом году увеличили сумму страховых выплат до 900 000 рублей».

«А из чего складывается тариф ОСАГО? У меня 14 лет безаварийного стажа. Неужели нет никакой скидки?» — пытаюсь я взывать к совести страховщиков.

«По запросу по новым правам коэффициент «бонус-малус» скидку вам не показал».

«А вы введите мои старые права и посмотрите, — настаиваю я. — Вот же на них, на обратной стороне, указаны серия и номер ранее выданных прав. Я один и тот же человек».

«Я не могу вам выдать полис по старым правам, — отвечает агент, — так как вы получили эти права недавно, ГАИ не передала сведения в РСА».

И в нагрузку страховка от клеща

Хорошо, значит, на скидку за безаварийную езду рассчитывать не приходится. Попробуем снизить стоимость дополнительных услуг.

«Коллеги по несчастью» — такие же водители, ожидающие своей участи в коридоре, — научили, что можно отказаться от страхования жизни. Вместо этого необходимо оплатить услуги ЖКХ или положить деньги на счёт мобильного телефона. Главное условие страховщиков, чтобы сумма такого платежа была не менее 500 рублей. Однако, как только я решаюсь использовать этот козырь, оказывается, что оплатить сотовую связь можно только наличными, а у меня лишь безналичный расчёт.

«Если вы говорите, что не можете застраховать жизнь за 1000 рублей, я могу вам сделать такую страховку за 500 рублей», — предлагает выход девушка-агент.

Оплатив все чеки, получаю наконец на руки заветный полис ОСАГО и страховку… от укуса клеща.

«Но как же так? — пытаюсь парировать я. — Зачем мне эта страховка? Ведь все эти же услуги я могу получить по полису ОМС в обычной больнице».

«Нет. Лечение после укуса клеща не входит в систему обязательного медицинского страхования», — уверяет меня агент.

На самом деле страховщики лукавят. Человек, обратившийся с укусом клеща, не только будет принят в медицинское учреждение, но и при необходимости бесплатно провакцинирован. В систему ОМС не входит только лабораторное исследование клеща и профилактические прививки. Но без помощи в любом случае укушенного никто не оставит. Иными словами, эта страховка — бесполезная трата денег, на которую автолюбители вроде меня сознательно идут, чтобы получить полис «быстро и безболезненно».

После такого и правда начинаешь задумываться, а может, действительно проще взять и купить полис по смс, чтобы не переплачивать страховщикам и не стоять в очередях?

Стоит ли рисковать?

«При постановке на учёт и других регистрационных действиях фальшивка может быть выявлена, потому что у ГИБДД имеется соответствующая база, где вписаны все страховщики, которые получили лицензии, и можно узнать, выдавался данный полис или нет, — рассказали АиФ.ru в Госавтоинспекции. — Если это полис оригинальный, но недействительный, от компании, которая уже ушла с рынка, то на дороге его никак не отличишь от настоящего. Другое дело, действительные фальшивки, изготовленные на принтере, такие видно сразу, — заверили в ГИБДД, — но главное, люди сами рискуют. В случае ДТП им придётся оплачивать все компенсации из своего кармана. Мало того, человека могут привлечь и к уголовной ответственности за подделку документов».

И наказание за такие преступления нешуточные. Так, за использование заведомо подложного документа, согласно п. 3 ст. 327 УК РФ, водителю может грозить штраф в размере до 80 000 рублей, либо исправительные работы на срок до двух лет, или даже арест сроком на полгода. Так стоит ли рисковать?

Страховка ОСАГО без выплат

Полис ОСАГО должен оформить каждый владелец транспортного средства. Такой документ позволяет возместить ущерб, полученный в результате ДТП. Обязательным условием являются выплаты в рамках договоренности со страховщиком. Но на практике собственник может столкнуться с таким предложением, как оформление документа без выплат.

Что это за услуга “ОСАГО без выплат”

Процедура ОСАГО регулируется нормами Федерального закона от 25 апреля 2002 года № 40-ФЗ. Оформление страхового полиса влечет за собой денежные расходы. Они будут связаны не только с получением самого документа, но и с периодическими выплатами в течение срока его действия. Стремясь снизить свои затраты, многие владельцы ищут более дешевые варианты. В таких ситуациях можно столкнуться с предложением о выдаче «полиса без выплат». Его стоимость может быть ниже на 50 и даже 80%, чем обычный полис. По сути такой документ является недействительным, поскольку оформляется с нарушением действующего законодательства. Это обусловлено тем, что при наступлении страхового случая человек не сможет получить компенсацию за причиненный ущерб.

Наличие полиса без выплат фактически исключает финансовые обязательства страховщика перед владельцем документа.

Легальная ли она

Легальным такой полис назвать нельзя. Подлинный документ представляет собой заполненный бланк, в котором указаны все данные страхователя и транспортного средства, а также ссылка на договор, заключенный с СК. Бумага оформляется в офисе компании и выдается на руки заинтересованному лицу. До подписания всех документов человек имеет возможность ознакомиться со всеми условиями получения выплат.

Читать еще: У потерпевшего в ДТП нет полиса ОСАГО

Поддельная бумага представляет собой чистый бланк, без ссылки на заключенный договор. Её получение по сути носит формальный характер и не влечет никаких положительных правовых последствий. Бумагу нельзя будет использовать при наступлении страхового случая.

Такой полис водитель может оформить, чтобы избежать ответственности по статьям 12.3 и 12.37 КоАП РФ.

Последствия обращения за такой страховкой

Использование бумаги без выплат повлечет негативные последствия прежде всего для самого водителя. При наступлении страхового случая нельзя будет рассчитывать на получение компенсации за полученный ущерб. Аналогичные проблемы повлечет и ситуация, когда владелец такого полиса является виновной стороной. Он не сможет использовать свою страховку, а должен будет сам выплачивать компенсацию пострадавшему. Отсутствие документа ОСАГО создаст проблемы и при использовании автомобиля. Если при остановке сотрудниками ГИБДД будет выявлено отсутствие страховки, то водитель заплатит штраф в размере от пятисот до восьмисот рублей. Сумма зависит от характера совершенного правонарушения, предусмотренного статьями 12.3 и 12.37 КоАП РФ. Кроме этого он будет временно отстранен, а автомобиль поместят на штрафную стоянку.

Меры воздействия могут быть применены и к компании, которая выдала недействительный полис. Ответственность за такие действия предусмотрена статьей 327 УК РФ.

Меры выражаются в:

- наложении штрафа размером до 80 тысяч рублей или в размере полугодового дохода нарушителя;

- исправительных работах на срок до двадцати четырех месяцев;

- обязательных работах на срок до 480 часов;

- аресте на срок до шести месяцев.

Заключение

Полис ОСАГО без выплат представляет собой документ, который не соответствует требованиям действующего законодательства. Его использование не дает право владельцу рассчитывать на получение компенсации за причиненный ущерб. Наличие такого полиса на руках повлечет административную и уголовную ответственность для владельца.

Выплаты по ОСАГО по Европротоколу

Что делать, если мало выплатили по ОСАГО

Положена ли выплата по ОСАГО виновнику ДТП

Что такое тотал по ОСАГО, как рассчитывается выплата по нему и что советуют юристы

Купить Электронный полис ОСАГО без выплат всего за 2000 рублей.

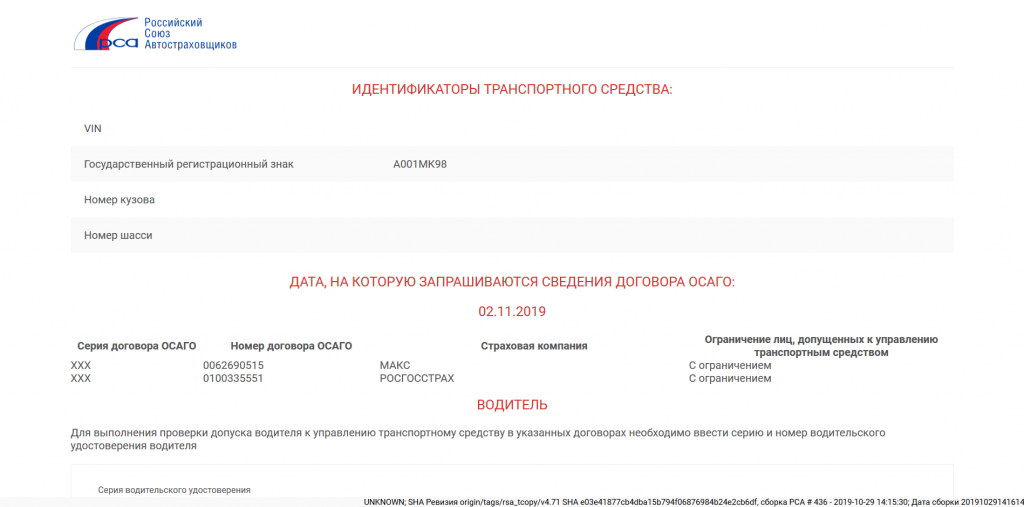

У нас можно оформить левый полис ОСАГО, с присвоенным номером серии ХХХ. Данные полиса будут находиться в официальной базе РСА. Отличие от официального бланка ОСАГО, это отсутствие выплат при ДТП.

Плюсы электронного ОСАГО (е-осаго).

Главный плюс электронного полиса Е-ОСАГО это его простота, делающая его использование безопасным. Определить происхождение электронного полиса на дороге почти невозможно. В официальной базе РСА ГИБДД по номеру вашего бланка ОСАГО отображаются правильные данные вашего транспортного средства: VIN (при его отсутствии номер кузова или номер шасси), государственный регистрационный номер, правильные сроки действия и модель. Данные вашего автомобиля будут находиться в базе РСА до конца срока действия, указанного на полисе ОСАГО.

Когда понадобиться дешевый полис ОСАГО.

Другая причина оформления официального осаго, говоря термином страховщиков – токсичные регионы. Если говорить простыми словами, то это регионы, где страховые компании несут убытки в своем бизнесе. К таким регионам можно отнести Владивосток, Камчатку, Хабаровск, Челябинск, Ростов, Оренбург, Чечню и Дагестан. В этих регионах клиент “случайно” сталкивается с обстоятельствами непреодолимой силы, которые вызывают технические проблемы сайтов страховых компаний, что приведет к перебросу на сайт Российского союза автостраховщиков. Там вам предложат оформить полис осаго в неизвестной никому страховой компании, ближайший офис которой находится за 2-3 тысячи км от вашего города.

Есть другие причины, по которым автомобилисту понадобится бланк осаго без выплат.

- Для передвижения по дорогам России.

- У вас большой стаж, вы никогда не попадали в ДТП.

- Автомобиль большую часть времени простаивает, используется редко.

- Автомобиль эвакуировали на штраф стоянку, что бы его забрать нужен действующий полис ОСАГО.

- Для прохождения регистрационных действий в ГИБДД.

- Страховка нужна срочно, а времени ждать нет.

- Жизнь и без этого не легкая, за все нужно платить. Нет лишних денег.

Чем отличается от официального полиса ОСАГО?

С виду это обычный лист бумаги, формата А4, распечатанный на домашнем лазерном принтере. Ему не требуются степени защиты, он не должен просвечиваться под ультрафиолетом и обладать другими степенями защиты (рельефом, микроволокнами и шершавостью) как его аналогу – бумажному бланку. Возможно ли назвать такой бланк подделкой? Конечно нет! Его простота делает его безопасным в использовании. При проверке бланка инспектором по базе РСА, будут отображаться данные вашего автомобиля (VIN и гос.номер), что развеет все сомнения.

Данный полис предназначен для демонстрации и в случае ДТП не пригоден для обращения в страховую компанию.

Полис за несколько часов.

Вам нет необходимости ждать курьера или отслеживать трек-номер на почте. Не нужно оплачивать доставку. Готовый полис Е-ОСАГО вы получите через несколько часов после заказа, в формате PDF на электронную почту.

Как купить полис Е-ОСАГО?

Вы можете купить левый полис несколькими способами:

Заполнив специальную форму для оформления заказов, на нашем сайте – перейти .

Воспользоваться помощью нашего консультанта на сайте (окно в правом углу, в самом низу сайта).

Отправить заявку по электронной почте [email protected]

Полис Е-ОСАГО будет готов через несколько часов, после вашего заказа. Файл будет отправлен в формате PDF на вашу электронную почту.

Образцы электронных бланков

АльфаСтрахованиеСК СОГАЗИнгосстрахНАСКО

Стоимость электронного полиса ОСАГО

Полис Е-ОСАГО с ограничением в базе РСА 1800 рублей .

Полис Е-ОСАГО неограниченный в базе РСА 2000 рублей .

Цена электронного полиса не зависит от характеристик вашего автомобиля и прописки собственника.

Оформить полис Е-ОСАГО прямо сейчас, по низкой цене!

Готовый полис Е-ОСАГО + Внесение данных в базу РСА = всего за 2000 рублей!

ОСАГО без выплат. Инструкция для мошенников.

Когда автомобилисты попадали в аварию и звонили спросить совета, то я всегда советовал — проверяйте полис второго участника через официальный сайт РСА, чтобы убедиться, что он настоящий. Но теперь этот совет, увы, но тоже бесполезен. В конце статьи внимательный читатель получит подсказку, как можно проверить полис, но для начала я расскажу про новую и весьма уже массовую проблему — поддельные полисы ОСАГО. Кстати, вполне возможно и у вас поддельный полис, просто вы этого еще не знаете.

Чтобы понять, насколько много предложений купить поддельный полис, достаточно просто на том же Авито вбить «ОСАГО без выплат» (выбирайте только «вся Россия», так как после того, как вышла программа Автограф на эту тему по 78 каналу, предложения из СПб пропали).

И мы находим примерно такое вот объявление (их сотни, так что это лишь пример):

Пoмогу офopмить электpонное ОСAГО cовеpшeнно бесплатнo.

Bнecу зa Bас все данныe нa cайтe cтpaxовoй компaнии.

Е-ОCАГO

ДЛЯ ЛЮБOГO BИДА TРАHСПOPТА!!

БЕЗ ВЫПЛAT пpи ДTП.

Быстрo.Кaчeственно.

Гаpантия 100%.

Проходит проверку на сайте РСА.

Для езды без штрaфов и постaновки на учёт в ГИБДД.

Дополнитeльные комиссии отсутствуют, только стоимость полиса.

Никаких допов. (дополнительных страховок)

Автор данного объявления предлагает купить полис ОСАГО, который будет проходить все проверки, но по которому не будет выплат.

Я провел эксперимент и приобрел специально для съемок такой поддельный полис. Вот этот полис ПОДДЕЛЬНЫЙ.

В принципе, у страховой компании нет оснований аннулировать полис, но из-за того, что я уже его везде «засветил», такое возможно. Так что на всякий случай скриншот.

Проверка полиса на сайте РСА

Проверка полиса на сайте РСА

Мы видим, что полис действующий и даже более того — два полиса у автомобиля. Не обращайте на это внимания — первый полис просто настоящий, который я честно приобрел в страховой компании, а вот второй — подделка.

Дальше больше — я обратился к руководству РосГосСтраха и передал им этот полис, сообщив, что он «кривой». К сожалению, никаких официальных комментариев получить не удалось. Не хотят они это комментировать.

Я отправил этот полис руководству ГИБДД и получил также неофициальный комментарий, что они пользуются той же открытой базой данных, то есть этот полис пройдет любые проверки.

С этим полисом можно:

- пройти регистрацию автомобиля

- показать его на дороге инспектору

- не бояться автоматических камер

- ОФОРМИТЬ ДТП

Да! Я не ошибся. Несмотря на то, что полис поддельный, его можно смело показать инспектору на месте аварии и никаких проблем не возникнет. Проверки по базам данных покажут, что полис действующий!

Чуть позднее я расскажу, как мошенники делают это, но тем, кто предпочитает лучше увидеть, чем услышать, рекомендую посмотреть свежий выпуск программы Автограф, где мы рассматриваем не только этот вариант мошенничества, но и продажу «левых» топливных карт.

Но знаете, что самое ужасное? Самое в этой ситуации страшное то, что я в самом начале привел пример честного мошенника. Они сразу предупреждают о том, что полис поддельный и продают его за 1000-2000 рублей (примерно такой разброс цен на рынке левых полисов без выплат, но есть информация, что «школьники могут и за 500 руб продать»). Самое ужасное другое — такой полис вам могут продать под видом настоящего! Посмотрите на эти объявления на авито:

Нам предлагают «100% настоящий полис» за весьма выгодную стоимость. Но я уверен, что так же на 100% этот полис будет такой же «кривой», как и «без выплат».

А вот следующее объявление предлагает «только официальные полисы»! Причем они еще так любезны, что готовы распечатать и доставить. И конечно же без всяких доплат, только оплатите полис. Я допускаю, что там действительно какой-то агент-альтруист, который получает какую-то комиссию от страховых компаний (а справедливости ради нужно сказать, что бывают комиссии для тех, кто электронные ОСАГО продает). Но знаете вот, что меня смущает? Они даже не предлагают забрать полис у них в офисе. Они сами распечатают и сами доставят. Например, полис на мою машину стоил бы почти 20000 рублей. А сделал я его через жуликов за 1500. А теперь представим, что эти вот «опытные помощники» просто купят за 1500, а привезут мне за 20000. Неплохой доход для курьера.

Проверить такой полис невозможно!

Каким образом я могу отличить поддельный полис от настоящего? Правильно! Проверив на сайте РСА. А мы же уже проверили мою подделку и она показала блестящий результат — полис ДЕЙСТВУЮЩИЙ!

А теперь вспоминайте, где и как вы покупали свой полис!

Вполне возможно у вас такая-же подделка и вы даже не знаете об этом. А оплачивали как?

История почти мистическая. Каким-то образом жулики продают за 1000-2000 рублей настоящие полисы ОСАГО, хотя цена их в разы больше. Правда, честные жулики предупреждают, что выплат не будет по такому полису. Но прежде, чем разобраться будут ли выплаты или нет, придется раскрыть вам секрет фокуса. А секрет очень простой: на самом деле застрахован не мой Мерседес, а трактор Беларусь

Стоимость страховки такого трактора — 205 рублей! Да, у них так стоит ОСАГО, так как предполагается, что в полях они вряд ли в ДТП попадут.

Вы можете даже не обращаться к мошенникам, а все сделать самостоятельно. Правда, в случае обнаружения этих манипуляций будет сложно изображать из себя жертву мошенничества. Про «жертву» я расскажу ниже. А сейчас инструкция.

Инструкция для мошенников:

Для оформления левого полиса нужно:

- В электронном виде оформить е-осаго

- Выбирая тип транспортного средства указать, что «Трактор Беларусь»

- ГосНомер трактора — указать номер авто, ВИН — прочерк, а номер кузова — ВИН

- Оплатить стоимость полиса по карте (205 рублей)

- Немного в фотошопе исправить стоимость полиса

Как такое вообще возможно?

Дело в том, что в открытом виде в базе показываются лишь 3 пункта, по которым можно искать:

- VIN (и он же кузов, он же шасси и рама, заполнить можно любую графу и будет работать)

- ГосНомер

- Номер полиса (автоматически присвоят)

Дополнительно можно искать еще вписан ли водитель (по номеру ВУ) и смотреть название страховой и даты. С действующей системой выходит, что вообще без проблем можно с подделкой кататься, лишь бы «бился» по номеру кузова, госномеру и все!

Правовые последствия без ДТП.

А последствий нет никаких! Если вам продали полис такой «кривой» по полной стоимости и удалось поймать и доказать это, то, возможно продавцу получится предъявить УК 159 (мошенничество). Но это еще поймать и доказать надо. И главное, что надо доказать — что он вам врал про то, что полис не «кривой», а сам вот не случайно. вбил так в базу данных. И заведомо знал. Тут целую спец.операцию надо проводить. Поэтому чаще всего жулики честно и сообщают, что полис «без выплат», а значит они вас не обманывают и никакой ответственности у них по сути нет.

За «подделку» полиса так же нет ответственности — он настоящий, да и это не государственный документ (проходили уже много раз, когда раньше просто бланки подделывали).

Если считаете, что я ошибаюсь, то готов спорить, но …… только после ссылки на реальное уголовное дело!

Правовые последствия С ДТП.

А если произошла авария? Естественно, страховая компания попробует сразу отказать в выплате. Даже не сомневайтесь, что они не захотят оплачивать аварию по такому вот «кривому» полису. Но есть один нюанс — сами страховые называют такой полис «выплатной», что означает, что по нему обязаны сделать выплату.

Сложно заранее предсказать результаты судов, но если бы нужно было делать ставку, я бы поставил деньги на пострадавшего в ДТП. На мой взгляд, у него есть все шансы убедить суд, что страховая компания должна выплатить, а потом у же разбираться со своим клиентом на тему того, почему вдруг Мерседес стал Беларусь. Мне знакомы судебные решения, когда даже по откровенной подделке страховую заставляли платить (хотя, казалось бы, они-то чем виноваты, что их полис кто-то размножил), а тут полис есть в базе данных и действующий. Так что я бы еще поспорил на тему «без выплат». Есть еще шанс, что они проглядят вообще эту «кривизну», ведь по основным параметрам полис «бьётся» — даты, номера и водители.

Так же сомнительным выглядит процесс получения денег обратно с виновника аварии — я бы на его месте сказал, что «ваш агент мне такой продал, а почему он вбил другие данные — разбирайтесь со своим сотрудником». И, на мой взгляд, есть весьма неплохие шансы так же выиграть у страховой. Если вы сталкивались с такими делами, то буду благодарен за информацию о том, как они завершились.

И пока честным водителям остается надеяться лишь на себя, я поделюсь небольшим наблюдением о том, как, возможно, получится отличить «кривой» полис у второго участника ДТП.

Как отличить подделку!

Настоящий полис

Настоящий полис

Я нашел единственную зацепку, которая, возможно, подскажет, что с полисом что-то не так!

Данная проверка актуальна ТОЛЬКО через новое приложение РСА для смартфонов. В этом приложении показывает в разных графах. что в базе данных указано — VIN или номер кузова. В настоящем полисе забит VIN, а в левом — номер кузова. Хотя, возможно, это просто тупость тех, кто забивал данные и они не знают, что правильно забивать. Но я склоняюсь больше к версии, что забивается именно так, чтобы было меньше подозрений, что у трактора вдруг появился VIN, который очень похож на VIN Мерседеса (по первым 3-м символам). Хотя, возможно, это просто глупость жуликов, которые забили первое попавшееся поле.

В заключение я, наверное бы, написал о том, что «бедные страховые компании страдают от мошенников», но что-то мне подсказывает, что они не только знают про эту схему, но и не делают ничего, чтобы эту схему закрыть. Достаточно просто фильтр сделать по количеству символов в номере (у трактора то другие номера), а еще лучше — сверять VIN с моделью (по первым трем символам). Но почему-то эту «дыру» никто не закрывает.

Еще удивляет один момент — жулики предлагают, как правило, одни и те же компании. Возможно, дело в цене за полис (не везде 200, где-то и 400 ведь он стоит), возможно, дело в том, что в большой компании меньше контроля.

А может быть, кто-то специально набирает плохой «портфель» клиентов, чтобы потом срочно «спасать страховую компанию» бюджетными вливаниями? А может, еще интереснее — официально у нас СРЕДНЯЯ стоимость полиса весьма не высокая и это основание поднять ее в очередной раз?

Тут уже выводы каждый сделает сам!

ЗЫ: Несмотря на то, что можно оформить полис любому через интернет, я знаю, что этот вот «левый» полис был оформлен через агента! Агента страховой компании. Так что я уже выводы сделал!