kaperang09 › Блог › У виновника ДТП нет ОСАГО. Как правильно поступить в этом случае

Представьте ситуацию: попали в аварию, а виновник не застрахован. Рассказываем, как себя вести, чтобы избежать проблем.

Допустим, вы аккуратный водитель и редко попадаете в аварии. Но не все зависит от вас, иногда беды не избежать даже настоящему асу. С нашим-то беспорядочным движением… Вы в полной уверенности, что в таких случаях точно поможет ОСАГО? Очень зря.

По оценкам «ГлавСтрахКонтроля», сейчас в России каждый пятый водитель не имеет полиса ОСАГО. Причем специалисты отрасли учли не только тех, кто просто не купил страховку, а также автовладельцев с поддельными и крадеными документами.

До ноября 2014 года за езду без ОСАГО гаишники снимали номера. Из-за серьезной угрозы немногие отказывались от покупки страховки. Сейчас же действует лишь штраф 800 рублей, который не останавливает недобросовестных автовладельцев. Учитывая их количество на дорогах, риск во всех смыслах столкнуться с незастрахованными водителями очень велик.

Поэтому каждому будет важно знать, что делать, когда аварию устроил водитель без ОСАГО. Если нет каско, а есть лишь полис автогражданки, обращаться в страховую компанию бессмысленно. Придется разбираться самому. С помощью эксперта приведем порядок ваших действий.

В первую очередь надо вызвать сотрудников ГИБДД для оформления ДТП. Так как деньги на ремонт придется вам взыскивать напрямую с виновника, то сразу стоит узнать его контакты и адрес фактического проживания. Лучше всего – записать все паспортные данные.

Иногда виновники без ОСАГО, чтобы избежать ненужных проблем, предлагают договориться и рассчитаться на месте. Согласиться можно, только если повреждения совсем незначительные и вы точно знаете, во сколько обойдется ремонт. Тогда составляете расписку об оплате ущерба в полном объеме и отсутствии претензий.

Но так бывает редко. При малейших опасениях, что возможны скрытые повреждения, лучше не рисковать. И после наступает важная процедура – независимая экспертиза, по итогам которой предстоит оценить ущерб.

«До сих пор нет единой судебной практики по вопросу, какой же методикой оценивать ущерб, если у виновника нет полиса. Дело в том, что сейчас существует два варианта: оценка среднерыночной стоимости ремонта автомобиля и так называемая «единая методика». Они разительно отличаются. Последняя, принятая для расчета стоимости ущерба по ОСАГО, показывает куда меньшие суммы, поскольку она основывается на справочниках РСА, то есть самих страховщиков. Зачастую такая методика не отражает реальных цен на запчасти на момент ДТП. Виновнику выгоднее единая методика», — выделил проблему юрист «ГлавСтрахКонтроля» Алексей Борцов.

Вторая проблема касается износа автомобиля. «По ОСАГО износ подлежит вычету из страховой суммы. В судебной практике это трактуется следующим образом: никто не мешает вам обратиться к виновнику. Представляется, что аналогичную позицию можно отстоять в суде и взыскать компенсацию с виновника без учета износа. Особенно опираясь на последнюю правовую позицию Верховного Суда РФ по вопросам применения части первой Гражданского кодекса, — продолжает отмечать нюансы Алексей Борцов. — Чтобы ваша экспертиза «устояла» в суде, необходимо представить доказательства того, что виновник вызывался для проведения осмотра. Сделать это необходимо с помощью телеграммы».

Оформлять досудебную претензию к виновнику необязательно, но юристы советуют не пропускать шаг. «Это будет положительно расценено судом при рассмотрении дела. Претензию необходимо направить на адрес регистрации виновника аварии – риск неполучения корреспонденции несет он сам. Письмо направляем заказное, с уведомлением о вручении и, желательно, описью вложения», — советует юрист «ГлавСтрахКонтроля».

Счастье, если разбирательства закончатся на стадии досудебной претензии. Виновник согласится решить вопросы «по-хорошему» и выплатит компенсацию, рассчитанную на экспертизе. А кому-то не повезет и придется довести дело до суда. Процесс, как показывает практика, длительный. По оценкам юристов, с момента подачи иска до получения исполнительного листа проходит обычно 6-7 месяцев. А на суде еще выяснится, что виновнику-то и расплатится нечем… По крайней мере, на бумаге.

«Суд не волнует, имеется ли у виновника имущество или работа. Это становится предметом рассмотрения только в том случае, если виновник ходатайствует перед судом об отсрочке или рассрочке исполнения решения суда. При наличии подобных обстоятельств, суд вправе удовлетворить ходатайство», — комментирует ситуацию Алексей Борцов.

На самом деле положительное решение суда – еще не повод радоваться и записываться в автосервис. Исполнительное производство может длиться годами. И это, к сожалению, не гипотетические рассуждения, а реальность. «На руках будет решение суда, исполнительный лист. Последний направляется приставам, которые зачастую разводят руками, мол, имущества нет, счетов нет, данных о зарплате тоже нет – мы решение исполнить не можем. Требования к физическим лицам порой исполнить действительно непросто – особенно если ущерб велик», — безрадостную картину приводит юрист «ГлавСтрахКонтроля».

Можно было бы обязать страховые компании выплачивать компенсацию и в таких ситуациях, но этот пусть сомнителен. С предложением реформировать систему ОСАГО эксперты не согласны. «Это уже принципиально иное страхование. По ОСАГО страхуется гражданская ответственность виновника, то есть его обязанность возместить ущерб пострадавшему – имуществу или здоровью. Получается, если ОСАГО будет аналогом каско, гражданская ответственность, например, в отношении пешеходов или иного имущества третьих лиц также должна быть застрахована, а это уже «двойное страхование». Стоимость такого полиса будет сравнима со стоимостью каско и вполне обоснованно. Не у всех есть такие деньги», — объясняет Алексей Борцов.

Поэтому надо не обновлять систему ОСАГО, а бороться с теми, кто уклоняется от требований закона и не оформляет автогражданку.

Что делать, если у виновника ДТП нет страховки?

В связи с увеличением стоимости страхового полиса некоторые автолюбители стали отказываться от его приобретения. Для многих граждан стало дешевле заплатить штраф в размере 800 руб., чем оформлять ОСАГО. Но в связи с постоянным ростом числа автомобилей на дорогах стало увеличиваться и число аварийных ситуаций. При совершении ДТП без страховки автолюбителя ждут серьезные санкции.

Зачем нужна страховка водителю

В случае, если один из участников ДТП без ОСАГО, то восстанавливать собственную машину придется самостоятельно. Если же виновник аварии оказался без полиса ОСАГО, то возмещать урон пострадавшему автолюбителю придется из собственного кармана.

В качестве дополнительных расходов участнику ДТП без ОСАГО придется оплатить в бюджет страны штраф в размере 800 руб.. Кроме того, пострадавший участник может затребовать через суд компенсацию морального вреда.

Так как ситуацию на дороге предсказать невозможно, автолюбителям нужно соблюдать требования законодательства в части приобретения страховки ОСАГО. Это позволит не только избежать штрафных санкций, но и избавит автолюбителя от финансовых потерь и судебных разбирательств в случае автопроисшествия. Кроме того, страховая организация компенсирует значительную часть финансовых затрат при ДТП.

Что делать, если у виновника ДТП нет ОСАГО

Если виновный участник без страховки попал в ДТП, необходимо действовать следующим образом:

- Сохранять самообладание. Излишние эмоции только усугубят и без того сложную ситуацию.

- В момент возникновения происшествия остановить машину, продолжать движение запрещается. Затем включить аварийные сигналы и покинуть автомобиль для установки аварийного знака.

- Определить, имеются ли пострадавшие в результате ДТП граждане. Если они есть, то нужно без промедления позвонить в скорую.

- Теперь можно вызывать работников ГИБДД. До того, как они приедут, надо зафиксировать положение машины при аварии и сделать фото- либо видеосъемку ДТП (номерные знаки авто, их повреждение и так далее).

- При отсутствии полиса ОСАГО ключевыми окажутся показания свидетелей в суде. Стоит их найти и взять данные для контакта. Задерживаться на месте ДТП долго никто из свидетелей не будет, поэтому следует как можно быстрее опросить их.

- В случае, если урон от ДТП незначителен, то о возмещении можно договориться на месте. При отсутствии решения, устраивающего обе стороны, нужно ждать работников ГИБДД.

Как решить вопрос на месте

При отсутствии граждан, пострадавших в результате ДТП, и отсутствии страховки необходимо:

- зафиксировать на фото- или видеокамере место аварии и транспорт, участвующий в ней;

- внести необходимые данные в извещение;

- добраться до ближнего поста ГИБДД и оформить ДТП.

Иногда виновная сторона предлагает выплатить необходимое возмещение на месте. В основном, расчеты на месте проводятся при незначительном уроне от ДТП и отсутствии страховки ОСАГО. Если же нужного количества денег не оказалось, то можно написать расписку. Она будет гарантировать пострадавшему выплату оставшейся суммы денег.

Если участник дорожного движения попал в ДТП, при этом у виновника нет страховки, то решение вопроса на месте является более предпочтительным:

- участники аварии могут сэкономить время;

- не придется решать проблемы с ГИБДД;

- виновник ДТП избежит штрафных санкций за отсутствие страховки ОСАГО.

Читать еще: Как описать обстоятельства ДТП пример?

При оформлении расписки стоит придерживаться следующих рекомендаций:

- в документе должны содержаться сведения о ФИО граждан, попавших в аварию, их адреса;

- описываются обстоятельства ДТП;

- урон, причиненный автомобилю;

- основания, ставшие поводом для выплаты компенсации;

- данные о машинах (марка, модель, госномер, реквизиты техпаспорта, VIN-код и прочее);

- обозначается сумма задолженности и период ее выплаты;

- завершается расписка датой составления и подписью участников.

Написание текста расписки следует доверить виновнику ДТП.

Досудебное взыскание ущерба с виновника ДТП без ОСАГО

Если виновник происшествия без страховки ОСАГО не принимает условия другого участника, то рекомендуется вызвать работников ГИБДД. При этом отсутствие у виновника аварии страховки должно быть зафиксировано прибывшим инспектором документально. Также должны быть указаны ФИО, адресные и контактные данные организатора ДТП.

На следующем этапе пострадавшему участнику надо собрать пакет документации для формирования досудебной претензии. В него входят:

- Заключение независимого эксперта. За него придется заплатить сумму от 2 до 7 тыс. руб.. Но обойтись без этого документа нельзя, так как в нем будет содержаться информация обо всех повреждениях транспорта и расчет суммы для возмещения.

- Если в результате ДТП авто сильно пострадало и не подлежит восстановлению, то необходим отчет об утилизации машины. Стоимость услуги составляет от 2 до 5 тыс. руб..

Оба документа должны быть оформлены в присутствии виновника ДТП. О проведении процедур виновника можно известить заказным уведомлением с отметкой о получении. Наличие его подписи будет свидетельствовать о том, что виновник оповещен.

На следующем этапе составляется досудебная претензия. Ее можно написать самостоятельно либо обратиться за помощью к юристам. За документ придется выложить сумму от 2 до 5 тыс. руб..

Для экономии денежных средств лучше лично составить претензию. В ней должна указываться следующая информация:

- откуда и куда ехал потерпевший;

- место ДТП;

- картина аварии;

- ссылки на законодательство, подтверждающие законность действий потерпевшего;

- сумма урона, причиненного транспорту и пострадавшему.

При этом урон может включать не только сумму, указанную в свидетельстве о независимой экспертизе, но и другие затраты. К примеру, стоимость услуг эвакуатора, адвоката, экспертизы. Также нужно затребовать возмещение морального ущерба.

Чтобы претензия обрела юридическую значимость, ее стоит подкрепить следующей документацией:

- справкой о ДТП (копия);

- постановлением о совершении административного проступка (копия);

- письмом, удостоверяющим приглашение инициатора ДТП на проведение осмотра авто (копия);

- экспертное заключение о сумме возмещения;

- документация на машину (копии);

- чеки и квитанции, подтверждающие расходы пострадавшего.

Претензионное письмо высылается инициатору ДТП почтовым отправлением с уведомлением о получении. Зачастую виновники автопроисшествий идут навстречу после получения претензионного письма. Если же этого не произошло, то помимо суммы, обозначенной в письме, придется оплатить судебные издержки.

Подача судебного иска на виновника ДТП

Если после получения претензионного письма не последовало никакого ответа, то следует оформлять исковую претензию в суд. Иск подкрепляется документацией, собранной для досудебного решения спора. Автолюбитель может представлять свои интересы в суде лично либо прибегнуть к услугам автоадвокатов.

Если сумма иска не превышает 50 тыс. руб., то обращаться надо в мировой суд. При большей сумме урона исковое требование подается в районный (городской) суд по месту жительства инициатора.

Документы

Исковое требование будет принято к рассмотрению судом, если подкрепить его пакетом документации, приведенным выше. Кроме того, суду потребуется предъявить оригиналы следующих официальных бумаг:

- экспертное заключение;

- справка об аварии;

- постановление о совершении административного проступка;

- письменное приглашение инициатора ДТП на проведение экспертизы;

- если интересы потерпевшего представляет юрист, то потребуется нотариально заверенная доверенность.

Также должны быть представлены:

- чек об уплате государственного сбора;

- письмо и документация по досудебному урегулированию;

- копия исковой претензии для ответчика.

Составление искового заявления

При написании иска в суд, если у инициатора аварии нет страховки ОСАГО, необходимо руководствоваться нормами ст. 131 ГПК РФ. Содержание иска схоже с текстом претензионного письма. Но иск должен быть дополнен пунктом о том, что пострадавшей стороной предпринимались попытки досудебного урегулирования проблемы с гражданином без страховки ОСАГО.

Исковое требование может подаваться на протяжении 3-х лет с момента ДТП.

Помимо возмещения урона, пострадавший вправе требовать компенсации всех сопутствующих затрат и морального вреда.

Судебный процесс

Для скорейшего завершения разбирательств истец может ходатайствовать о наложении ареста на автомобиль инициатора ДТП без страховки. Причем выплата компенсации производится в любом случае, даже если у виновника отсутствует постоянное место трудовой деятельности. В пользу пострадавшего может перечисляться до половины заработка.

Если был причинен вред жизни и здоровью гражданина, то возможно удержание до 70% от заработной платы. При этом, помимо лечения в рамках полиса ОМС, пострадавшему может потребоваться дополнительное лечение, которое должен оплатить виновник.

Что делать, если у виновника ДТП страховой полис фальшивый или просрочен

Если период действия страховки ОСАГО у инициатора ДТП закончился, то пострадавшей стороне нужно следовать алгоритму, аналогичному случаю, когда у виновника отсутствует ОСАГО. Управление ТС с просроченной страховкой приравнивается к езде за рулем авто без полиса.

Если же есть основания полагать, что страховка инициатора аварии является поддельной, то необходимо обратиться в РСА для проведения экспертизы в отношении полиса ОСАГО. Если подозрения автолюбителя подтвердятся и специалисты передадут заключение, подтверждающее поддельность страховки, то последствия для виновника будут серьезными. Использование фальшивой страховки может обернуться для второго участника следующими мерами воздействия:

- лишение удостоверения водителя;

- значительные штрафные санкции;

- открытие административного либо уголовного дела.

Встречаются ситуации, когда на один и тот же номер полиса ОСАГО зарегистрировано несколько ТС. В этом случае страховая организация должна возместить ущерб, причиненный авто пострадавшего.

Как быть, если виновник ДТП – не собственник автомобиля?

Если инициатором аварийной ситуации стал не хозяин автомобиля, то первым делом стоит выяснить, имеется ли у виновника автопроисшествия генеральная доверенность. Если таковая есть, то при наличии страховки ОСАГО у автособственника пострадавшей стороне будут перечислены суммы страхового возмещения. Для этого потребуется:

- Вызвать на место ДТП работников ГИБДД, которые составят схему и оформят необходимую документацию для всех участников аварии.

- Собрать необходимую для страховой организации документацию и подать ее на возмещение ущерба. На протяжении 20 дней страховщик обязан дать ответ.

Для компенсации ущерба нужно подготовить следующие бумаги:

- полис страхования ОСАГО;

- техпаспорт авто;

- прошение на перечисление компенсации;

- удостоверение водителя;

- реквизиты банковского счета;

- гражданский паспорт.

Если у хозяина авто страховка ОСАГО отсутствует, то выплачивать возмещение вреда будет он, либо виновник, спровоцировавший аварию.

Ситуация усложняется тем, что необходимая сумма денег может отсутствовать у виновника, если ущерб значительный.

Предъявлять претензии удобнее владельцу машины без страховки, так как пострадавший может ходатайствовать о наложении ареста на транспорт. Но если у виновника ДТП имеется генеральная доверенность, то возмещать причиненный урон будет тот, кто управлял транспортом. Привлечь к ответственности автособственника не получится.

А как быть, если потерпевший в ДТП без страховки ОСАГО

При возникновении аварийной ситуации траты несет страховщик ее инициатора. Если одним из участников ДПТ является гражданин без страховки ОСАГО, но он не повинен в происшествии, то компенсация ему полагается в полном объеме. Потребуется подготовить необходимый пакет документации для страховой организации. Далее нужно передать его с заявлением о получении возмещения страховщику и ожидать решения. Но за отсутствие страховки ОСАГО на участника ДТП будут наложены штрафные санкции в размере 800 руб..

Что делать виновнику ДТП без ОСАГО

Механизм страхования ОСАГО является таким, что виновный в аварии и не застраховавший автогражданскую ответственность водитель сталкивается с тяжелыми финансовыми последствиями. По условиям страхования ОСАГО по полису виновного в аварии водителя выплачивается компенсация пострадавшему автовладельцу. Он не может использовать свой полис, чтобы возместить ущерб для своего же авто. Если виновник ездил без страховки, ему придется оплачивать убытки, которые он причинил, самостоятельно. В такой ситуации важно действовать правильно, чтобы спор разрешился справедливо для всех сторон.

Действия виновника ДТП без ОСАГО сразу после аварии

Не нужно пытаться скрыться с места ДТП. Если позже водителя разыщут, он не только выплатит компенсацию и штраф, но и будет лишен водительского удостоверения. Вместо этого нужно вызвать инспектора ГИБДД, проверить, что в протокол внесены верные данные об обстоятельствах аварии, оставить свои контакты инспектору и пострадавшему автовладельцу.

Дальнейшие действия зависят от обстоятельств аварии и поведения второго водителя. Возможны следующие варианты.

Компенсация на месте. Обычно при незначительных повреждениях участники аварии договариваются о компенсации самостоятельно, не привлекая для этого страховщиков, независимых экспертов или суд. В этом случае виновнику нужно получить от пострадавшей стороны расписку в том, что сумма ущерба полностью выплачена, а сам он не имеет финансовых и иных претензий.

Компенсация по КАСКО. Если помимо ОСАГО у второго водителя был оформлен полис КАСКО, он может компенсировать затраты на ремонт с его помощью. Для виновника ДТП это — не самый желательный вариант, так как позже страховая компания подаст в суд регрессный иск. Нередко суммы таких исков оказываются завышенными, и ответчикам приходится оспаривать их в суде. Для защиты своих интересов в этом случае важно сохранить документы об аварии и контактные данные второго водителя. Также желательно провести оценку ущерба, причиненного другому автомобилю. Это поможет установить объективный размер убытка, не допустить его завышения страховой компанией.

Читать еще: Когда можно оформить европротокол при ДТП

Обращение в суд. Наиболее распространенная ситуация при значительных повреждениях авто. Пострадавший водитель в этом случае заказывает оценку ущерба, после чего подает иск, основываясь на данных отчета. Виновник ДТП без страховки становится ответчиком. Он вправе оспаривать претензии истца, снижая сумму иска. Такие судебные дела рассматриваются в соответствии с положениями Гражданского кодекса РФ. Закон «Об ОСАГО» в этих случаях не применяется, а страховая компания потерпевшего не принимает участия в деле.

Защита интересов виновника ДТП без ОСАГО в суде

Судебная практика по таким делам складывается не в пользу виновных в авариях водителей. Вместе с тем, они имеют равные с потерпевшими права в части соблюдения их финансовых интересов. Защита юристами компании “Инвест Консалтинг” в подобных случаях строится так, чтобы прийти к справедливому для всех сторон разрешению конфликта.

Итак, если у вас возникает вопрос: “Я виновник ДТП, у меня нет ОСАГО, что делать?”, необходимо предпринять следующее:

- организовать независимую оценку ущерба с целью проверки обоснованности финансовых претензий истца;

- проверить обоснованность дополнительных расходов, возникших в результате ДТП (эвакуация авто, его хранение на платной стоянке и пр.);

- проконтролировать соблюдение процессуальных норм.

Начиная с 2015 года суды при рассмотрении таких исков руководствовались обзором судебной практики, предписывающим при расчете компенсации использовать Единую методику ЦБ РФ. При этом учитывался износ деталей, для их стоимости вводились понижающие коэффициенты. В результате суммы выплат оказывались меньше реальных затрат на ремонт авто, что было выгодно виновникам ДТП и невыгодно потерпевшим. В 2017-м году ситуация изменилась. Постановление Конституционного Суда РФ установило следующее:

- при рассмотрении исков потерпевший имеет право на возмещение возникшего ущерба в полном объеме. Это значит, что сумма претензий может включать в себя все затраты, связанные с восстановительным ремонтом;

- в случаях, когда при установке новых комплектующих при ремонте стоимость поврежденного в ДТП авто возрастает по сравнению с исходной, это не влияет на размер претензии, не уменьшает его;

- согласно Гражданскому кодексу РФ обязанность компенсировать возникший убыток полностью ложится на того, кто виноват в его причинении.

Такой подход к рассмотрению исков в адрес виновников ДТП может спровоцировать появление завышенных претензий. Чтобы защититься от них, ответчику необходимо тщательно проверять оформленные инспектором ГИБДД на месте происшествия документы, подписывая их только в том случае, если все изложенное в них верно. Также важно провести собственную оценку ущерба. Для этого можно заказать независимую экспертизу автомобиля истца либо экспертный анализ предоставленного им отчета об оценке в компании “Инвест Консалтинг”. Важно, чтобы при судебных слушаниях интересы ответчика защищал грамотный автоюрист. Все это поможет снизить сумму иска, добиться решения, которое будет устраивать и потерпевшего, и виновного водителя.

Компания «Инвест Консалтинг» предлагает доступные цены на услуги независимой экспертизы и юридической поддержки для виновников ДТП. Проконсультируйтесь у наших экспертов, чтобы получить больше информации, оценить перспективы по вашему делу.

Что делать, если у виновника ДТП нет страховки?

Добрый день, уважаемый читатель.

Законодательство России построено таким образом, что в случае ДТП пострадавший может получить возмещение от страховой компании виновника, застрахованного по ОСАГО. Именно так и происходит в большинстве случаев.

Проблемы возникают лишь тогда, когда у виновника ДТП нет страховки ОСАГО. Рассмотрим, что можно предпринять в этом случае:

Оформление ДТП при отсутствии ОСАГО

Правила дорожного движения требуют, чтобы дорожно-транспортное происшествие было оформлено независимо от того, есть ли у участников происшествия страховые полисы.

Однако в данном случае следует учитывать, что если хотя бы у одного из водителей нет ОСАГО, то ДТП не может быть оформлено самостоятельно. То есть участникам в любом случае придется обращаться в ГИБДД для оформления документов.

При этом на водителя, у которого нет полиса, будет наложен штраф за отсутствие ОСАГО – 800 рублей.

Кроме того, на него будет наложен и штраф за нарушение, которое стало причиной дорожно-транспортного происшествия.

Рассмотрим несколько вариантов, позволяющих получить компенсацию от виновника ДТП.

1. Добровольное возмещение ущерба

Если виновник ДТП адекватный, а ущерб не слишком большой, то оптимальным вариантом будет разобраться на месте. Суть способа заключается в том, что виновник и потерпевший обсуждают размер ущерба и виновник сразу же его компенсирует (передает деньги).

Данный вариант является оптимальным для всех участников, т.к. он позволяет сэкономить время и на посещении ГИБДД, и на составлении претензий, и на обращении в суд.

Так что если виновник согласен на такой вариант, имеет смысл им воспользоваться.

Остальные варианты подразумевают, что виновник либо вообще не хочет добровольно возмещать ущерб, либо не согласен с размером этого ущерба. Поэтому каждый следующий шаг придется оформить документально.

2. Досудебная претензия виновнику ДТП

Данный вариант предусматривает следующие шаги:

- Обращение в ГИБДД для фиксации факта ДТП и оформления соответствующих документов.

- Независимая экспертиза, которая зафиксирует причиненный ущерб.

- Составление досудебной претензии и направление ее виновнику.

Обращение в ГИБДД

Обязанности водителя в случае ДТП описаны в пунктах 2.5 – 2.6 1 ПДД.

Если в ДТП нет пострадавших, то нужно сделать следующее:

- Остановить автомобили, включить аварийку, выставить знак аварийной остановки.

- Сфотографировать место ДТП и повреждения автомобилей с различных ракурсов. Лучше сделать побольше фотографий и впоследствии выбрать лучшие.

- Освободить проезжую часть, то есть проехать на ближайшую парковку.

- Записать фамилии и адреса очевидцев, если они есть.

- Позвонить в ГИБДД для получения инструкций по поводу места оформления ДТП.

- Посетить указанное подразделение и получить там документы о ДТП.

- Между делом не забудьте зафиксировать у себя данные виновника ДТП (ФИО, адрес, телефон).

Проведение независимой экспертизы

Данный этап необходим для того, чтобы определить размер причиненного ущерба.

При этом в целом не имеет значения, в какой именно организации будет проводиться экспертиза. Самое главное – уведомить виновника о времени и месте ее проведения.

Для уведомления можно использовать любой способ, который гарантирует доставку уведомления.

Например, это может быть телеграмма или заказное письмом с уведомлением о вручении.

По результатам проведения экспертизы составляется специальный акт, в котором указывается сумма, необходимая для ремонта транспортного средства.

Примечание. Не забудьте также сохранить и чек об оплате самой экспертизы, т.к. указанную сумму также должен возместить виновник ДТП.

Составление досудебной претензии

Досудебную претензию можно составить в произвольной форме. При этом можно придерживаться следующего плана:

- Место и время ДТП.

- Признание виновника ДТП.

- Размер причиненного ущерба.

- Требование возместить ущерб.

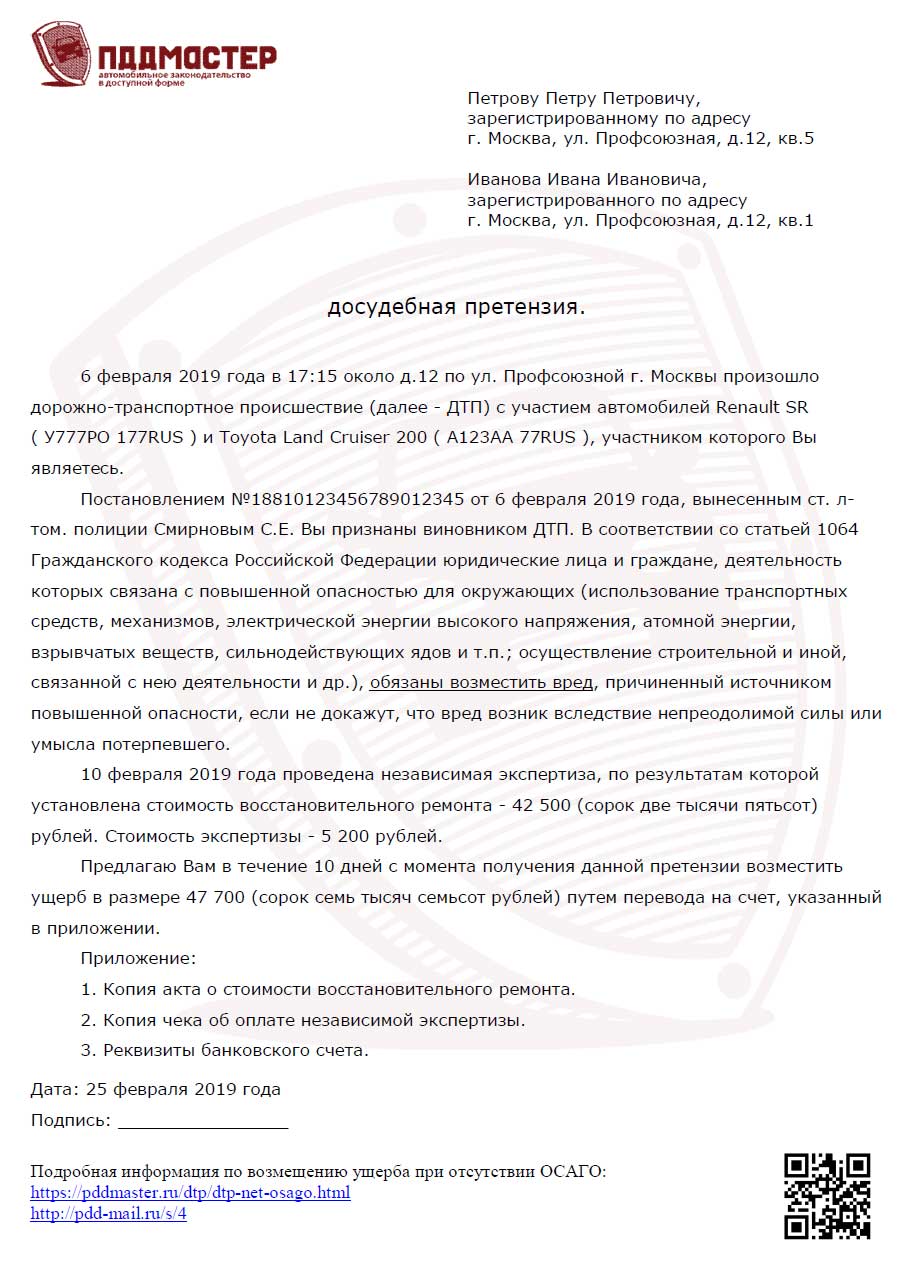

Пример досудебной претензии:

Для увеличения картинки нажмите на нее.

Оформленный документ следует направить виновнику ДТП заказным письмом с описью вложения и уведомлением о вручении.

Если требования не будут исполнены виновником ДТП, то придется обращаться в суд.

3. Как взыскать ущерб с виновника ДТП через суд?

Иск в суд оформляется по аналогии с приведенной выше досудебной претензией.

Дополнительно в документ следует включить:

- информацию о неудачной попытке досудебного решения проблемы.

- дополнительные расходы на проведение судебного заседания.

Если величина ущерба не превышает 50 000 рублей, то иск следует подать в мировой суд. Если ущерб превышает 50 000, то иск подается в районный суд.

Примечание. При подаче искового заявления в суд следует оплатить государственную пошлину, которая зависит от цены иска (статья 333.19 НК РФ). Указанную пошлину также должен возместить виновник ДТП.

К сожалению, далеко не всегда виновники ДТП возмещают ущерб даже после решения суда. В этом случае пострадавший может обратиться к судебным приставам для взыскания долга.

Ответственность сторон при ДТП без страховки ОСАГО

+7 (499) 638-44-96 доб. 753 — Москва и область

+7 (812) 309-52-81 доб.357 — Санкт-Петербург и область

8 (800) 333-94-83 доб.154 — для регионов

Звонок бесплатный!

По статистическим данным сейчас большая часть автовладельцев ездят без полиса ОСАГО. Одной из причин такого положения является небольшая административной ответственности за это нарушение. Так, согласно ст. 12.37 КоАП РФ, управление транспортом без ОСАГО наказывается штрафом в 800 рублей. Если же нарушителю удастся убедить инспектора ГИБДД в том, что оставил полис дома по забывчивости, то наказание снижается до 500 рублей. Отсутствие обязательной страховки у участников происшествия приводит к усложнениям в процедуре возмещения причинённого материального вреда пострадавшим персонам. Рассмотрим ниже варианты действий обеих сторон ДТП, когда у них отсутствует полис ОСАГО.

Читать еще: Оформить ДТП по европротоколу без вызова ГИБДД

Если нет страховки у виновника ДТП

- страховой договор по ОСАГО не составлялся;

- страховой полис просрочен, а новый договор о продлении срока не заключен по различным причинам;

- человек, совершивший ДТП, отсутствует в списке лиц, указанных в полисе в качестве водителя, допущенных к управлению транспортным средством;

- ДТП совершено в тот период, который не предусмотрен в страховом договоре, например, по договору страховка действительна только на весенне-летний сезон (с марта по август), а происшествие случилось зимой.

В каждом из указанных случаев виновник аварии компенсирует причинённый материальный ущерб полностью за свой счёт. По новым действующим правилам компенсация вреда производится восстановлением повреждённой автомашины в отведённый период времени или выплатой денежной суммы в тех случаях, когда:

- Повреждённую машину технически невозможно восстановить.

- Расходы на ремонт превышают максимальную страховую сумму в 400 000 рублей.

- Длительность ремонта превышает установленные сроки восстановления.

Видео: ДТП без ОСАГО: кто понесет ответственность?

Как действовать виновнику ДТП без страховки

В стандартной ситуации дорожного происшествия после его расследования и определения виновного лица компенсационные выплаты осуществляет страховая компания виновника. Если же у него нет договора ОСАГО, то ни одна страховая фирма не возьмёт на себя расходы по выплатам, и тогда их взыскание потерпевшими производится с виновника на его доброй воле или через суд. Если последствия происшествия незначительны, т.е. техника получила несложные повреждения, а люди отделались лёгкими ушибами и синяками, то виновнику аварии рекомендуется действовать следующим образом:

- Не оставлять машины на трассе, если они создают помеху движению, а зафиксировать их расположение на фото и видео камеру и передвинуть на обочину, освободив проезжую часть, чтобы не получить дополнительного штрафа за создание затора на дороге;

- Обращаться вежливо с потерпевшей стороной, чтобы не давать основания ей для дополнительных требований в виде возмещения морального ущерба;

- Попытаться исчерпать инцидент на месте аварии без вызова сотрудников ГИБДД, если противная сторона согласна с таким вариантом решения проблемы и не предъявляет чрезмерно завышенных требований в вопросе материальной компенсации ущерба;

- Если последствия происшествия серьезные, технике и людям нанесён значительный вред, в определении виновника аварии есть противоречия у её участников, если они не приходят к согласию в вопросе суммы компенсации, то вызывайте работников ДПС для законного оформления происшествия и запуска официальной процедуры расследования.

Порядок неофициального разрешения вопроса для потерпевшего и виновника

Если виновник происшествия добровольно признаёт свою вину, а потерпевшее лицо не предъявляет завышенных требований в части компенсации ущерба, то разрешение конфликта по обоюдному согласию без вызова полиции будет взаимовыгодным вариантом для обеих сторон в плане экономии времени, средств и нервов. Основной вопрос в данном случае — обоюдное соглашение о сумме, сроке и способе возмещения ущерба. Расписка составляется письменно в произвольной форме, где указывают следующие сведения:

- Краткое описание сути происшествия и места его совершения.

- Информация об участниках ДТП с записью данных паспортов или другого удостоверения личности.

- Сведения об автомобиле потерпевшей стороны (номер ПТС и государственные номера, вин-код и модель машины) с описанием нанесённых повреждений.

- Итоговая сумма компенсации ущерба.

- Способ возмещения вреда и его сроки.

- Сумма, уплаченная виновником в качестве первого взноса.

- Оставшаяся сумма, которую виновник должен уплатить, порядок и сроки выплаты.

Документ закрепляется подписями обеих сторон. Если оценка причинённого материального ущерба вызывает сомнения, то прибегните к услугам профессионалов на СТО, которые определят полную стоимость ремонта. Если виновная сторона не может сразу выплатить полную стоимость ремонта, то возможно соглашение о поэтапной уплате с внесением первого взноса и залогового имущества с указанием срока конечной выплаты.

Ещё кое-что полезное для Вас:

Порядок официального разрешения конфликта

Если по различным причинам невозможно достичь взаимного согласия для неофициального разрешения вопроса или последствия аварии слишком тяжёлые, то её участникам предстоят нервотрёпка и хлопоты, связанные с расследованием и судебным разбором дела. Причём копии официальных документов, составляемых сотрудниками ДПС на месте дорожного происшествия, потребуются в дальнейшем потерпевшему лицу и виновной стороне. К ним относятся:

- справка о ДТП;

- протокол о совершённом правонарушении;

- схема ДТП;

- акт медицинского освидетельствования (при наличии).

Потерпевшему нужно убедиться, что инспектор внёс в справку о ДТП информацию об отсутствии у виновника страхового полиса. Если инспектор не хочет этого делать, пригласите по телефону на место дорожного происшествия работника своей страховой фирмы, чтобы зафиксировать факт отсутствия страховки у виновника. Кроме того, потерпевший выясняет у сотрудника полиции фамилию, адрес регистрации и номер телефона виновника. Обеим сторонам важно ознакомиться с протоколом происшествия, который оформляется сотрудником ДПС, и в случае несогласия с изложенными фактами, обязательно отразить своё мнение в специальном разделе документа. Здесь же укажите нарушения, допущенные инспектором, по процедуре предварительного расследования. При отказе подписывать документ следует написать в нём слово «не согласен». Письменная фиксация своего мнения в протоколе поможет каждой стороне в последующем судебном разбирательстве.

Оценочная экспертиза со стороны пострадавшего в ДТП

Следующий этап — проведение технической экспертизы повреждённых автомобилей для определения истинной степени повреждений и стоимости их восстановления. Эксперты выявляют внешние и скрытые внутренние повреждения. Когда автомобиль невозможно восстановить, экспертами составляется документ об утрате товарной стоимости (УТС). На процедуре технической экспертизы присутствует виновник ДТП, который заблаговременно уведомляется о дате и месте проведения мероприятия.

Досудебная претензия

После завершения оценочной экспертизы пострадавший готовит письменную досудебную претензию с обосновывающими её документами и отправляет их виновнику по почте с уведомлением о доставке адресату. Претензия включает в себя следующую информацию:

- Краткое содержание обстоятельств ДТП.

- Факты понесённого ущерба.

- Обоснованные пункты требований по компенсации с указанием сумм и итоговая сумма возмещения ущерба, включая расходы на эвакуацию, экспертизу, почту, наём адвоката и моральный вред.

Виновник внимательно изучает полученный документ и проверяет правильность приведённых требований, а лучше обсудить его с адвокатом. На ознакомление с документом виновнику предоставляется законом 30 суток со дня его получения, по истечении которых истец имеет право подать заявление в суд для проведения судебного разбирательства и принудительного взыскания компенсации.

Видео: Попал в ДТП у виновника нет страховки

Если виновник согласен с претензией и указанной суммой компенсации, то лучше ему договориться с истцом о добровольной выплате денег, не дожидаясь судебного разбирательства. Если же он не согласен с содержанием документа, то нужно готовиться к судебной тяжбе и готовить оправдательные документы по каждому пункту предъявляемых требований. При этом нужно понимать, что безработица и отсутствие ценного имущества не являются обоснованием для отказа в удовлетворении законных требований истца. Претензия сопровождается копиями следующих официальных бумаг:

- справка о происшествии;

- постановление о нарушении административного кодекса;

- уведомление о вызове на проведение экспертных исследований по оценке ущерба;

- экспертное заключение с указанием размера причинённого ущерба;

- регистрационное свидетельство, страховой полис и технический паспорт на повреждённую автомашину;

- квитанции и чеки, подтверждающие понесённые затраты, связанные с ДТП.

Исковое требование для возбуждения судебного разбирательства подаётся в районный суд по месту регистрации виновника аварии или мировому судье, когда сумма иска не превышает 50 000 рублей. Если ответчик игнорирует иск и не приходит судебные заседания, то потерпевший ходатайствует об аресте его транспорта, что является стимулирующим рычагом для обеспечения явки ответчика на суд. Если ответчик уклоняется от исполнения судебного решения по добровольной выплате компенсации, то истец ходатайствует о наложении ареста на всё его имущество с целью принудительного взыскания долга.

Невиновный незастрахованный потерпевший в ДТП

Как уже было упомянуто в начале статьи, страховая фирма, с которой заключён договор ОСАГО виновником ДТП, берёт на себя расходы по выплате материальной компенсации всем потерпевшим лицам по установленным тарифам, независимо от того, имеется ли у них полис ОСАГО или нет. На практике случается так, что виновник происшествия не входит в список допущенных к управлению автомобилем водителей, указанных в полисе или сразу же убежал с места дорожного происшествия. И даже в этих случаях переживать пострадавшему по поводу получения компенсации вреда не приходится, так как страховая фирма виновника обязана выплатить ему компенсацию с дальнейшим возбуждением судебного разбирательства в отношении виновника ДТП с целью возвращения понесённых затрат в качестве регресса. Если виновник ДТП не собственник управляемого им автомобиля, то потерпевший имеет право предъявлять претензию водителю и владельцу авто. Примером этому может быть случай совершения аварии водителем служебного транспорта, принадлежащего автотранспортному предприятию.