Порядок и лимит выплат по ОСАГО

Как изменения 2019 года отразились на выплатах по ОСАГО

За последнее время система обязательного автострахования значительно изменилась. Иными стали размеры выплаты по ОСАГО в 2019 году, тарифы и сама система расчета стоимости полиса немного изменилась.

Рассмотрим, как сегодня получить страховку, на какую сумму страхового покрытия может рассчитывать потерпевший в ДТП в случае ущерба здоровью и транспортному средству.

Изменения, которые касаются выплаты по полису ОСАГО в 2019 году, вступили в силу еще в 2018-м и коснулись системы компенсации убытков, ремонта и оформления полиса, сроков технического осмотра и компенсаций по страховке, а также стоимости ее приобретения. В 2018 г. появилась такая система компенсаций, как оплата ремонта.

Изменилось не только возмещение по ОСАГО, другими стали и сами бланки полисов. Теперь они защищены QR-кодом, что затрудняет их подделку и дальнейшие мошеннические действия со страховкой. Проверить подлинность документа можно теперь дистанционно.

Цена полиса формируется с учетом следующих обстоятельств:

- региона, где проходит регистрация транспортного средства;

- мощности двигателя автомобиля в л/с;

- количества лиц, включенных в страховку;

- возраста транспортного средства;

- продолжительности водительского стажа лиц, допущенных к управлению автомобилем;

- срока, на который оформляется страховка;

- статуса владельца авто (является ли он физическим или юридически лицом).

Стоимость полиса изменилась и в связи с новыми правилами расчета коэффициента бонус-малус. Теперь, если водитель за 12 месяцев ни разу не попал в ДТП, он получает скидку при продлении страховки. Напротив, тот, кто часто нарушает правила дорожного движения и становится виновником аварий, заплатит в соответствии с новым тарифом большую сумму за переоформление полиса. Система учета коэффициента бонус-малус призвана стимулировать водителей быть осторожнее на дорогах, не совершать опасных маневров и соблюдать скоростной режим.

Вместе с повышением тарифов увеличились и лимиты компенсации по страховке.

К действующим на сегодняшний день действуют следующие нормы оценки ущерба от ДТП для возмещения по полису автострахования в 2019-м:

- срок подачи заявления о страховом случае составляет 5 рабочих дней;

- период действия полиса должен быть не меньше одного года;

- срок подачи заявления с претензией в адрес страховщика (в том случае, если нарушаются сроки или вас не устроила сумма компенсации) — десять дней. Вместе с заявлением, в котором изложена суть ваших требований, следует подать также отчет независимой экспертизы;

- выплату страхового покрытия могут заменить денежные поступления в счет оплаты ремонта транспортного средства (в том числе напрямую в мастерскую, которая будет заниматься восстановительными работами, минуя владельца авто);

- максимальная выплата зависит от того, пострадало ли в результате ДТП имущество потерпевшего, получили ли травмы участники аварии (и их тяжести);

- в случае оформления аварии по европротоколу возмещение составит 100 тысяч рублей;

- срок выплаты по ОСАГО составляет 20 календарных дней (за исключением праздников). В течение этого времени должен быть оценен ущерб, нанесенный транспортному средству в ходе ДТП.

До возмещения ущерба по страховке не следует ремонтировать автомобиль. Но если провести независимую экспертизу, по результатам которой будет оценен ущерб, вы можете передать машину в ремонт еще до того, как средства перечислит страховая компания.

Лимиты выплат по автогражданке

Лимитом ответственности по автострахованию называется максимальная выплата по договору, которая выплачивается потерпевшему в результате ДТП. Виновник аварии не получает никакой компенсации.

Возмещение по страховке зависит от суммы, которая требуется пострадавшему в ДТП для покрытия полученного ущерба, и ограничивается законодательно.

Лимит на 2019 г. составляет

- 400 тысяч рублей, если в ДТП пострадало имущество;

- 500 тысяч рублей, если травмы получили участники аварии (в зависимости от степени ущерба здоровью, в том числе инвалидности потерпевшего);

- 100 тысяч рублей, если ДТП оформляется по европротоколу (без привлечения сотрудников Госавтоинспекции).

Получить максимальную выплату можно в том случае, если понесенный в результате аварии ущерб превышает или равен лимиту ответственности.

Чтобы средства были перечислены страховой компанией, нужно своевременно продлевать действие полиса и оформить ДТП в соответствии со всеми законодательными требованиями. Если авария была незначительной (участников не более двух, нанесен только ущерб имуществу), выгоднее зафиксировать ее с использованием европротокола.

Что влияет на размер выплаты в 2019-м

Рассмотрим подробнее, как рассчитывается стоимость выплаты по страховке в 2019 г. и что влияет на объем возмещения.

Величина страхового покрытия зависит от следующих обстоятельств:

- нанесен ли ущерб жизни и здоровью потерпевшего или пострадало только его имущество (в том числе и варианты комплексного урона);

- степень повреждений. Учитывается, как сильно пострадал автомобиль. Здесь возможны два варианта: транспортное средство можно отремонтировать или оно не подлежит восстановлению.

- перечень повреждений. Он должен полностью соответствовать тем дефектам, которые перечислены в справках ГИБДД. В противном случае по формально отсутствующим повреждениям страховая компания не произведет возмещения. Чтобы этого не случалось, следует самостоятельно пойти в ГИБДД и вписать необходимые ответствующие дефекты, после чего отнести документ в СК;

- производилась ли эвакуация транспортного средства, требуется ли оплата амортизации автомобиля;

- износ автомобиля с учетом срока эксплуатации и деталей, которые требуется заменить;

- мощность двигателя транспортного средства;

- место происшествия и дополнительные обстоятельства аварии;

- срок действия страхового полиса;

- внешний вид автомобиля, его техническое состояние и рыночная стоимость до момента аварии.

Если стоимость ремонта автомобиля превосходит лимит (размер положенной компенсации), пострадавший все равно получает не более максимально предусмотренной суммы. В досудебном порядке виновник ДТП не обязан компенсировать понесенные потерпевшим расходы. На этом этапе вопрос можно решить по договоренности. Но если пострадавшего не устраивает объем предложенных средств, он имеет право требовать от виновного в ДТП компенсировать моральный, физический и материальный вред через суд. Если потерпевшего не устроила сумма возмещения, следует направить письменную претензию в адрес страховщика.

В каком случае страховщик может отказать в компенсации

Есть обстоятельства, которые могут препятствовать получению компенсации по страховке. Перечислим их:

- в салоне или багажнике транспортного средства находились вещества, опасные для людей и окружающей среды;

- у лица, находившегося за рулем, не было водительских прав;

- не был определен виновник аварии;

- полис недействителен (истек его срок, или документ оказался поддельным).

Разумеется, каждая страховая компания стремится не терять своих средств, поэтому бытует мнение, что получить средства в полном объеме не получится. Отчасти этому мифу способствуют оценщики и юридические компании. Но не стоит забывать, что сами они, убеждая клиента в необходимости их услуг, также заботятся о своем заработке. Поэтому не стоит принимать поспешных решений. Как показывает практика, что в 80% случаев получить компенсацию в полном объеме и вовремя точно в срок (выплата по ОСАГО происходит в течение 10 календарных дней) можно без оплаты услуг юристов.

Возмещение в случае оформления европротокола при ДТП

Страховые выплаты за ущерб в ДТП, оформленном по протоколу европейского образца, увеличены в два раза, с 50 до 100 тысяч рублей (при этом для Москвы и Подмосковья, С.-Петербурга и Ленинградской области лимит остался прежним – 400 тысяч рублей). Автомобилисты, попавшие в аварию, могут оформить документ без участия сотрудников ГИБДД. Экземпляр заполняют как виновник аварии, так и потерпевший. После этого бумагу нужно направить страховой компании в течение 5 рабочих дней. Обязательное условие оформления европротокола – фотографирование места происшествия. До осмотра представителями страховой компании оба автомобиля, пострадавшие в ДТП, нельзя ремонтировать, чтобы были зафиксированы все полученные ими дефекты.

Важно! По европротоколу выплаты от страховой компании возможны при участии в аварии только двух транспортных средств. В противном случае процедура оформления ДТП будет стандартной. Также в аварии не должно травм у водителей, а также потерпевших (погибших) третьих лиц. Но если раньше оформить аварию по европротоколу можно было только при отсутствии разногласий, то теперь этого не требуется.

Участникам ДТП требуется зафиксировать все обстоятельства происшествия. Они должны быть переданы в автоматизированную информационную систему автострахования гражданской ответственности (необходимо использовать технические средства и ПО, которые предусмотрены законом).

Чтобы корректно оформить европротокол, нужно соблюдать следующие правила:

- использовать шариковую ручку для внесения сведений об аварии;

- при заполнении своей части протокола каждый участник вносит данные самостоятельно;

- обоснованность корректировок должна подтвердить противоположная сторона;

- протокол должен быть подписан как виновником аварии, так и потерпевшим.

Ремонт или денежная компенсация

По закону сегодня можно получить вместо денежной компенсации от страховой компании средства на оплату ремонта. Такая процедура называется натуральной формой возмещения убытка. Сегодня она используется далеко не всеми водителями. Связано это с рядом обстоятельств:

- в ходе ремонта могут использоваться неоригинальные запчасти;

- существует практика ремонта пострадавших деталей вместо их замены новыми;

- выделенных часов на проведение восстановительных работ может быть недостаточно;

- повреждения нередко устраняют не полностью;

- автовладельца может не удовлетворить качество проведенных работ.

Если вас не устраивает размер компенсации в счет оплаты ремонта, нужно обратиться в независимую экспертизу и сформировать претензию к страховой компании. В случае отказа следует решать вопрос через суд.

С страховые компании должны заключать договор с СТО в соответствии с действующим законодательством. Последние, в свою очередь, реализуют конкретный перечень услуг по восстановлению авто. Станции техобслуживания должны отвечать следующим требованиям:

- располагаться на расстоянии в 50 и более км от места аварии и проживания владельца пострадавшего автомобиля;

- срок проведения восстановительных работ не может превышать 30 дней;

Автовладелец имеет право отказаться от услуг СТО, предложенной страховой компанией, и выбрать сервис самостоятельно.

Если ремонт проводится за счет страховой компании, его стоимость определяется следующим образом:

- производится оценка восстановительных работ. Их стоимость зависит не только от характера и степени полученных повреждений, но и от износа транспортного средства;

- владелец выбирает СТО из предложенного списка организаций (если автомобиль на гарантии, работы могут выполнить дилерские центры);

- в течение 30 дней транспортное средство должно быть восстановлено.

Оплату ремонта производит страховая компания.

Денежная компенсация возможна в следующих случаях:

- когда автомобиль не подлежит восстановлению;

- стоимость ремонта более 400 тысяч рублей, а доплачивать из собственных средств автовладелец не намерен;

- восстановительные работы нельзя провести в отведенные сроки (30 календарных дней);

- владелец обратился в РСА, который одобрил просьбу заменить оплату ремонта денежной компенсацией;

- страховая компания и пострадавший в ДТП автовладелец сумели договориться между собой (соглашение должно быть оформлено письменно).

Какие документы необходимо предоставить страховой компании

В страховую компанию нужно направить заявление вместе с пакетом оригинальных справок и копий документов. Полный комплект включает в себя следующие бумаги:

- копию паспорта виновника аварии;

- оригинал справки из ГИБДД;

- копии документов на автомобиль;

- извещение о дорожно-транспортном происшествии;

- копия протокола о правонарушении или отказе в возбуждении административного дела

- реквизиты счета, на который будут перечислена компенсация.

Выплаты по ОСАГО

Вы пострадали в ДТП по чьей-то вине? Имеете полное право на компенсацию. Сравни.ру расскажет, куда обращаться за деньгами?

- Упрощённый порядок начисления выплаты по ОСАГО

- Компенсационные выплаты

- Жалобы

- ДСАГО

- Суд

- Примеры выплат при различных ДТП

Максимальный размер страховой суммы, которая может быть выплачена пострадавшей стороне по полису ОСАГО, регулируется законодательством РФ. Напомним, электронный полис ОСАГО не компенсирует убытки, причиненные вашему автомобилю и здоровью. ОСАГО подразумевает оплату ущерба, который в результате ваших действий был причинён чужому транспортному средству, имуществу и здоровью других потерпевших.

Однако прежде, чем вы решите обращаться за компенсацией ущерба по ОСАГО, удостоверьтесь, что ваш страховой случай не попадает в одну из перечисленных категорий. В противном случае выплаты по ОСАГО будут невозможны.

Виды ущерба и максимальный размер страховых выплат:

Читать еще: Косвенный участник ДТП

1) Возмещение вреда, причиненного жизни и здоровью каждого потерпевшего, – не более 400 тысяч рублей.

2) Возмещение вреда, причиненного имуществу каждого потерпевшего, – в пределах 500 тысяч рублей.

При этом согласно п. 49 Правил ОСАГО, размер в случае смерти потерпевшего не должен превышать 135 тысяч рублей лицам, имеющим право на получение возмещения, и 25 тысяч – на возмещение расходов на погребение лицам, понесшим эти расходы.

При нанесении ущерба здоровью потерпевшему возмещается утраченный им заработок на день наступления страхового случая, расходы на лечение, дополнительное питание, лекарства, протезирование, уход или санаторно-курортное лечение и другие связанные расходы – если доказано, что потерпевший не может получать их бесплатно и определённо в них нуждается.

Возмещение ущерба имуществу потерпевшего регулируется следующим образом:

1. В случае полной гибели имущества потерпевшего – действительная стоимость имущества на день наступления страхового случая.

2. В случае повреждения имущества – расходы, необходимые для приведения имущества в состояние, в котором оно находилось до момента наступления страхового случая.

3. Иные расходы, произведённые потерпевшим в связи с причиненным вредом (эвакуация транспортного средства с места дорожно-транспортного происшествия, хранение поврежденного транспортного средства, доставка пострадавших в лечебное учреждение и т.д.).

Примечание: к полной гибели имущества приравниваются случаи, когда стоимость восстановительного ремонта равна или превышает доаварийную стоимость имущества.

Упрощённый порядок начисления выплаты по ОСАГО

Если раньше потерпевший с заявлением о компенсации в обязательном порядке отправлялся в страховую компанию лица, которое причинило ему этот ущерб, то согласно последним поправкам в законе, допускается прямое возмещение ущерба. Прямое возмещение означает, что за компенсацией вы можете обратиться в свою страховую компанию, если ущерб нанесён только имуществу и не превышает 50 тыс. рублей.

Компенсировать ущерб имуществу пострадавшего страховщик может в виде денежной выплаты или же произведя непосредственный ремонт имущества, восстановив его до первоначального вида.

Однако установить пятилетние бампер, фары, какую-то другую деталь не всегда возможно, а заменить их новыми – экономически невыгодно. Именно поэтому страховые компании предпочитают выдавать потерпевшему денежную компенсацию, а не ремонтировать авто.

Сумма выплаты по ОСАГО при ДТП рассчитывается на основе калькуляции, которую производит независимая экспертиза. В калькуляции должна учитываться и степень износа деталей транспортного средства.

Компенсационные выплаты

Законодательство также предполагает так называемые компенсационные выплаты, которые осуществляет Российский союз автостраховщиков.

Компенсационные выплаты в счёт возмещения вреда жизни или здоровью осуществляются только в тех случаях, когда потерпевшие не могут их получить по договору обязательного страхования, а именно:

1. Страховая компания, где был застрахован виновник ДТП, обанкротилась.

2. У страховой компании отозвана лицензия на осуществление страховой деятельности.

3. Виновник ДТП неизвестен.

4. Виновник ДТП не имеет договора обязательного страхования гражданской ответственности.

Компенсационные выплаты в счёт возмещения вреда имуществу осуществляются только в тех случаях, когда потерпевшие не могут их получить по договору обязательного страхования, а именно:

1. Страховая компания, где был застрахован виновник ДТП, обанкротилась.

2. У страховой компании отозвана лицензия на осуществление страховой деятельности.

Жалобы

Многие потерпевшие по факту вынужденно соглашаются с тем, что выплаченной компенсации не будет хватать на ремонт автомобиля, поскольку никто не гарантирует, что постановление окажется в вашу пользу, а судебные издержки (не говоря уж о временных) будут компенсированы. Однако в любом случае страховая компания обязана выплатить неоспариваемую часть ущерба, а далее вы можете:

- Написать жалобу в саму страховую компанию на имя начальника отдела выплат по ОСАГО.

- Написать жалобу в Российский союз автостраховщиков (РСА) – в компетенцию данной организации входит не только осуществление компенсационных выплат, но также рассмотрение жалоб на действия страховщиков и защита связанных с обязательным страхованием прав страхователей и потерпевших.

- Не редко активность в интернете, многочисленные отзывы на форумах и профильных сайтах могут заставить представителей страховой компании принять хоть какие-то меры к урегулированию спорных вопросов или же ускорить выплату, если ее вам задерживают.

ДСАГО

Понятно, что узаконенный и описанный выше размер страховой выплаты далеко не всегда покрывает размер фактического ущерба. А если в результате ваших «стараний» машина снесла рекламный щит и въехала в автобусную остановку – сумму свыше гарантий по ОСАГО придется доплачивать из собственного кошелька. Для того, чтобы избежать такого рода рисков, страховые компании предлагают добровольно расширить лимит своей гражданской ответственности и получить полис ДСАГО (часто вместе со страховкой каско).

Пожалуй, самый часто задаваемый вопрос, который касается компенсации ущерба по ОСАГО: что делать, если потерпевший или его родственники не согласны с размером страхового возмещения? Законодательство отвечает на этот вопрос очень просто – если потерпевший и страховая не могут разрешить противоречия в досудебном порядке, то их спор рассматривается в суде.

Потерпевшей стороне необходимо обращаться в гражданский суд (города или района, где был заключен договор ОСАГО) с заявлением и доказательствами неправомерных действий со стороны страховой компании (независимой оценкой ущерба имущества и документами от страховой компании). Решение суда будет обязательным для всех сторон спора.

Примеры выплат при различных ДТП

Пример №1. В ДТП пострадало три автомобиля, нанесён ущерб трём пешеходам. Если учитывать, что выплаты будут максимальными, то получается следующий расчёт: по 400 тыс. руб. за повреждение каждого автомобиля + трое пострадавших получают по 500 тыс. руб. = 1 млн 900 тыс. руб. Стоит понимать, что виновник ДТП, обладатель полиса ОСАГО, не получит выплату, поскольку он застраховал свою ответственность перед другими, но не своё имущество. Для получения компенсации за поврежденное имущество виновник аварии должен был застраховаться по каско.

Пример №2. В ДТП попало два автомобиля: первому нанесён ущерб вы размере 35 тыс. руб., а второму, которым управлял виновник ДТП, – 31 тыс. руб. При обращении за выплатами пострадавший узнал, что страховая компания, застрахованного по ОСАГО виновника ДТП, обанкротилась и у неё отозвали лицензию. Что делать? Обратиться в Российский союз автостраховщиков, который произведёт компенсационную выплату пострадавшему в размере 35 тыс. руб. Виновник ДТП будет восстанавливать свой автомобиль за собственный счёт.

Совет Сравни.ру: Если вы ещё не профессионал в вождении, то лучше приобретите полис ДСАГО. За небольшую сумму он увеличивает выплаты по ОСАГО в несколько раз.

Выплаты по ОСАГО

Страховые выплаты — стоимостное выражение страховой защиты, то есть сумма, выплачиваемая страховщиком пострадавшим участникам дорожного движения, которым был нанесен имущественный вред или ущерб жизни/здоровью в ДТП водителем автомобиля. Каждый из потерпевших, независимо от их количества, может рассчитывать на гарантированную сумму возмещения в пределах, установленных Федеральным законом об ОСАГО № 40-ФЗ от 25.04.2002 г.

Выплаты по ОСАГО в 2019 году

В законе, регулирующем вопросы обязательного автострахования, обозначены максимальные размеры выплат, которые могут получить потерпевшие в дорожном происшествии. Согласно нормативному документу разработана следующая градация:

- Нанесение имущественного вреда. Данный исход события предусматривает возмещение по ОСАГО в сумме до 400 тыс. рублей на каждого пострадавшего;

- Нанесение вреда жизни и здоровью. При травмах и увечьях различной степени тяжести максимальная сумма достигает 500 тыс. рублей для каждого потерпевшего;

- Летальный исход. Смерть пострадавшего предусматривает выплату 475 тыс. рублей выгодоприобретателю из числа лиц, установленных законом, и 25 тыс. рублей — организатору погребения.

Если ДТП оформлено по системе Европротокола, то компенсация по возмещению максимум составляет 100 тыс. рублей. С 1 октября 2019 года максимальная сумма страхового возмещения может быть увеличена до 400 тысяч рублей при соблюдении одновременно двух условий:

- Участники аварии единогласны в отношении обстоятельств ДТП и не имеют разногласий о характере и перечне видимых повреждений ТС.

- Фиксация информации об аварии произведена её участниками с помощью мобильного спецприложения «ДТП.Европротокол».

Виды выплат по ОСАГО

Форма компенсации по выплатам бывает:

Натуральный вид возмещения стоит в приоритете. АО «АльфаСтрахование» в счет выплаты организовывает и проводит ремонтные работы зарегистрированных в РФ легковых ТС, находящихся в собственности граждан, на станциях техобслуживания, с которыми у компании заключены договоры. Такие СТОА есть в каждом субъекте, где у страховщика расположены филиалы. Новые автомобили со сроком эксплуатации до двух лет отправляют к официальному дилеру. На все виды работ, проведенных на станциях техобслуживания, предоставляется гарантия до года.

Страховое возмещение ущерба, причинённого зарегистрированному в РФ легковому авто в собственности гражданина, осуществляется в виде денежной выплаты при определённых условиях:

- полная гибель машины, то есть повреждения ТС не подлежат ремонту;

- смерть пострадавшего;

- потерпевший страхователь, здоровью которого по факту наступления происшествия был нанесен тяжкий или определенный как средней тяжести вред, выбрал в заявлении данный вид возмещения;

- стоимость ремонтных работ превышает лимит выплаты;

- потерпевший — инвалид, владеющий ТС, по медицинским показаниям, при оформлении заявления о возмещении ущерба выбрал данную форму выплаты;

- станции техобслуживания автомобилей из списка партнёров страховщика не соответствуют установленным правилами ОСАГО требованиям к организации восстановительного ремонта в отношении конкретного потерпевшего.

Порядок и сроки выплаты по ОСАГО

Каждый вид страхового случая имеет строго обозначенные сроки подачи заявления и полного пакета документов на получение выплаты, утверждён период осуществления возмещения.

- Водитель представляет в СК все документы по происшествию в течение пяти дней со дня произошедшей дорожной аварии. После сообщения клиента о случившемся страховая компания может отправить своего эксперта для фиксации факта ДТП и оценки стоимости ущерба. Это мероприятие проводится в течение 5 дней.

- На рассмотрение документов и принятие решения по выплате у страховой компании есть двадцать дней. Затем клиенту перечисляют деньги, выдают направление на ремонт или дают обоснованный отказ.

- Пострадавший направляет в страховую компанию виновника происшествия заявление на возмещение в связи с полученными травмами, увечьями и прилагает все соответствующие документы. Если предоставленный комплект неполный, страховщик обязан уведомить заявителя лично в тот же день или в течение 3 дней, если обращение поступило по почте, тем же способом отправления.

- Вопрос урегулирования убытков в данном случае занимает до 15 календарных дней.

- Выгодоприобретатель подает заявление в страховую компанию. На протяжении пятнадцати дней со дня обращения первозаявителя, за исключением праздничных, страховщик может принять поступившие заявления от других лиц с законным правом на выплату.

- По истечении срока принятия заявлений страховщик перечисляет сумму компенсации в течение пяти рабочих дней на счёт заявителя.

Расходы на погребение проводят после предоставления соответствующих документов.

Виновнику аварии, оформленной по Европротоколу, даётся 5 дней с момента происшествия на предоставление страховщику своего экземпляра извещения о ДТП.

Документы для получения выплаты

Одно из основных условий получения возмещения — это полный пакет документов, который включает:

- заверенную нотариально копию документа, удостоверяющего личность;

- заявление на компенсацию ущерба;

- извещение о ДТП с указанием всех обстоятельств аварии и подписями обеих сторон в комплекте с договором;

- протокол об административном правонарушении (АП), постановление по делу об АП или определение об отказе в возбуждении дела по таковому (для ДТП, оформленных с вызовом сотрудников ГИБДД, не по Европротоколу);

- документы, свидетельствующие о праве собственности на ТС;

- по необходимости: доверенность на того, кто в момент аварии был за рулем;

- счет для перечисления перевода выплаты. Если выгодоприобретатель — лицо, не достигшее совершеннолетия, то нужно разрешение органов социальной защиты;

- иные документы, предусмотренные Правилами ОСАГО.

Полный перечень документов может отличаться в конкретном страховом случае, определяется Правилами страхования или уточняется у консультанта компании-страховщика.

Когда нельзя получить выплату

Выплаты страхового возмещения по ОСАГО гарантированы законодательством. Условия их получения регламентируются Правилами страхования и подробно оговариваются в страховке автогражданской ответственности. Но есть случаи, когда страхователь может получить отказ в выплате. Это всегда обоснованное решение, вызванное следующими обстоятельствами:

- авария наступила в результате действия природной стихии или военных манёвров;

- случаи, которые не являются страховыми согласно правилам автострахования. Например, повреждения авто получены в ходе гонок, тест-драйва или обучающих уроков по вождению в специально отведенных для этого местах, причинение морального вреда и т. д.;

- клиент подал заявление на получение выплаты по истечении установленного в договоре периода. Страхователь может решить вопрос о выплате по страховке в судебном порядке, если имеет документы, подтверждающие уважительную причину несвоевременной подачи;

- действия преступного характера, повлекшие за собой преднамеренное наступление страхового случая;

- машина отремонтирована до проведения осмотра страховщиком;

- если лицо, управляющее авто в момент ДТП, не является законным владельцем транспортного средства;

- страховка оказалась поддельной;

- на момент аварии отсутствует действующий полис ОСАГО;

- просрочен платёж по автостраховке, оформленной в рассрочку.

Читать еще: Куда обращаться после ДТП по ОСАГО пострадавшему?

Следуйте зафиксированным в договоре пунктам по выполнению обязательств, тщательно изучайте свои права и будьте внимательны к срокам подачи документов, переоформления полиса.

Если у Вас возникли вопросы или Вы попали в затруднительное положение, обращайтесь за консультацией к сотрудникам компании «АльфаСтрахование» по телефону 8 (800) 333-0-999.

Выплата страховки при ДТП ОСАГО, порядок реализации

Выплата страховки при ДТП ОСАГО часто может продолжаться до неопределенного времени. Некоторые ситуации предусматривают, что страховщики намеренно затягивают рассматриваемый процесс. Это делается для того, чтобы максимально отсрочить время выплаты либо совсем не оплачивать возникший долг. В указанной ситуации требуется привлечь к процессу судебные органы. Прежде чем пострадавшая сторона получит возмещение по страховому полису пройдет значительное время. Чтобы ускорить процесс требуется иметь знания в сфере юриспруденции.

Страхование

Законодатель устанавливает обязанность для всех лиц, владеющих машинами, оформить страховой полис. По нему происходит страхование возможных рисков, в том числе, если говорить про людей, то страхуется их жизнь и здоровье. Относительно авто страхуют возможное причинение ущерба рассматриваемому имуществу. Чтобы получить полис человеку потребуется собрать пакет бумаг. В него входят:

Законодатель устанавливает обязанность для всех лиц, владеющих машинами, оформить страховой полис. По нему происходит страхование возможных рисков, в том числе, если говорить про людей, то страхуется их жизнь и здоровье. Относительно авто страхуют возможное причинение ущерба рассматриваемому имуществу. Чтобы получить полис человеку потребуется собрать пакет бумаг. В него входят:

- документы, посредством которых удостоверяется личность собственника машины и того, кто заключает договор;

- карта, подтверждающая проведение техосмотра;

- водительское удостоверение;

- паспорт на автомобиль;

- свидетельство, подтверждающее прохождение регистрации.

Документы по техосмотру обязаны предоставить собственники авто, которому более трех лет. После того, как процесс оформления пройден – выдается на руки страховой полис. Кроме того, производится выдача установленных правил и памятка, которая применяется в случае аварии. Обязательно выдадут квитанцию, подтверждающую внесение оплаты. Потребуется на постоянной основе возить указанный документ в своей машине. Если человек воспользовался электронными услугами, то необходимо распечатать документ и также возить в авто.

Компенсации пострадавшей в аварии стороне выплачивается за счет средств, принадлежащих страховой компании, где застрахована ответственность виновника. Компенсации могут быть представлены:

- денежными суммами;

- ремонтом за счет компании.

Размер выплаты определяется действующими положениями закона. В правовых нормах предусматривается защита для всех лиц, которые участвовали в ДТП. В частности, речь идет о том, что пострадавшее лицо становится обладателем компенсационной выплаты, в то же время виновник не несет обязательств по возмещению ремонтных работ, проведенных для восстановления авто второй стороны.

Обладатель полиса должен иметь в виду, что он не может рассчитывать на получение компенсации, если именно им допущено нарушение ПДД и он виновен в аварии. Законодатель указывает, что возместить вред необходимо только пострадавшим лицам. Обязанности по признанию пострадавшим возложены на сотрудников ГИБДД.

Исключением из этой ситуации выступает то, что виновник имеет заключенный договор в порядке КАСКО. В таком случае человеку производится возмещение вреда, которые причинен в результате аварии его авто. Также отличительными чертами выступает то, что законодателем не определяется максимальная и минимальная сумма. Это говорит о том, что выплатить могут любую сумму. Лимиты ОСАГО не распространяются на эту ситуацию.

Согласно существующей практике можно заявить, что возникнуть могут сложные ситуации, решить которые не получится быстро и просто. В некоторых ситуациях один и тот же человек может быть признан пострадавшей стороной и виновной. Тогда он может получить выплату как пострадавший. Если возникли спорные вопросы относительно установления виновности лица – решать их требуется в судебном порядке. Применяться будет правило исковой давности. Стандартный срок в этом случае равен трем годам.

Порядок

Для получения страховой выплаты потребуется совершить определенную последовательность действий от пострадавшей стороны. Некоторые ситуации подразумевают использование европротокола. Сделать это получится, если в аварии не пострадали люди. Также требованием выступает то, что все стороны возникшей ситуации в полной мере согласны с установлением виновности и составленным документом. Стороны не высказывают каких-либо возражений.

Для получения страховой выплаты потребуется совершить определенную последовательность действий от пострадавшей стороны. Некоторые ситуации подразумевают использование европротокола. Сделать это получится, если в аварии не пострадали люди. Также требованием выступает то, что все стороны возникшей ситуации в полной мере согласны с установлением виновности и составленным документом. Стороны не высказывают каких-либо возражений.

В рассматриваемой ситуации вопросы решаются прямо на месте образования аварии. Также стоит указать, что программа КАСКО предполагает участие при оформлении произошедшего страхового комиссара. Указанное лицо должно самостоятельно провести осмотр поврежденных авто. Затем реализуется заполнение необходимой документации. Они представлены в форме протокола и уведомлений. Уведомить требуется страховые компании. В других случаях требуется участие при осмотре инспекторами ДПС. Указанные сотрудники отвечают за составление схематического изображения аварии. Если есть необходимость, то происходит передача сведений страховым организациям. В результате рассмотрения одна сторона конфликта отвечает за нарушение правил движения.

Также имеется и другой вариант. Для того, чтобы получить страховку потребуется совершить ряд действий. В том числе, это направить уведомление страховым фирмам. В той ситуации, когда нет возможности решить возникшую ситуации с помощью европротокола – незамедлительно на место аварии вызываются сотрудники ГИБДД. Кроме того, происходит обмен контактными данными с другими участниками инцидента. Нужно иметь представление о таких представлениях, как:

- данные документа, посредством которого удостоверяется личность;

- номерное выражение полиса;

- серия указанного акта;

- номера авто.

Затем участниками дожидаются инспектора ДПС. Кроме того, ждут представителей страховых фирм. На следующем этапе реализуется получение справки, которая выдается в ГИБДД. Чтобы получить рассматриваемый документ – потребуется посетить отделение указанного органа и попросить предоставить справку о том, что произошла авария. Требуется иметь в виду, что текст акта должен отражать большое количество деталей. Они касаются того, какие повреждения причинены машинам.

Затем производится подача документации относительно получения выплат страхового значения. Если человек виновен в аварии, то для него установлен трехдневный срок. В течение этого времени собирает весь пакет документов и подает в страховую фирму. Если этого не произошло – страховщики обладают полномочиями по заявлению требований в порядке регресса. Если же говорить про пострадавшее лицо, то претендовать он может на получение выплаты. Потребуется написать заявление и собрать бумаги.

На сегодняшний день перечень документации включает в себя:

- акт, посредством которого удостоверяется личность;

- права водителя;

- ИНН;

- техническая документация на машину;

- справка, выданная в подразделении ГИБДД;

- полис страховой.

Если вред причинен здоровью – представить необходимо справку, выданную медицинским учреждением. Также в этот перечень могут включаться такие акты, как доверенность, связанная с управлением авто. Расходы, которые оплачены по причине возникновения ДТП, также нужно подтвердить документально. К примеру, это оплата услуг эвакуаторов.

Если вред причинен здоровью – представить необходимо справку, выданную медицинским учреждением. Также в этот перечень могут включаться такие акты, как доверенность, связанная с управлением авто. Расходы, которые оплачены по причине возникновения ДТП, также нужно подтвердить документально. К примеру, это оплата услуг эвакуаторов.

Далее получают решение, вынесенное судебным органом. Судья выносит вердикт на протяжении десятидневного срока. В некоторых ситуациях указанный период может быть увеличен или сокращен. Для получения выплат как можно быстрее юристы рекомендуют забирать принятое судом решение собственными салами. Указанный акт передается в фирму страховщика. Необходимо оставить себе копию. Это делается для того, чтобы имелась возможность доказать получение решения.

Организуется проведение экспертного исследования. Этот фактор оказывает влияние на то, какая сумма будет выплачена лицу, пострадавшему в аварии. Данная сумма в итоге выплачивается клиентам страховщиков. Стоит указать, что нельзя проводить ремонтные работы до того момента, пока не осмотрено авто представителем страховой. Есть вероятность, что эксперт будет стараться уменьшить всячески имеющиеся расходы. По этой причине рекомендуется использовать услуги независимого оценщика.

Последней стадией становится получение выплат. На этот процесс законодателем отводится отдельный период. Если по завершении этого времени сумма не выплачена – пострадавший может обратиться за выплатой пени.

Размер

На сегодняшний день законодатель установил максимальный лимит относительно выплат. Указать следует то, что разный размер прописан относительно причинения вреда автомобилям и здоровью людей. В первом случае это 400 тысяч рублей, во втором – 500. Обратить внимание можно на то, что описанная сумма распространяется на каждого пострадавшего. Их количество не имеет значения.

Аналогичные правила установлены также относительно причинения вреда имуществу, причиненному в ходе аварии. В том случае, когда полис был оформлен до начала октября 2018 года – необходимо провести расчет убытков таким образом, как это было отражено законе, действовавшем на момент заключения страхового договора. Те значения, что отражены – максимальны и получить большую сумму не получится.

Точные цифры отражаются страховщиками при учете степени изношенности авто, причиненных ему повреждений. Кроме того, учету подлежат расходы, которые необходимы длят проведения восстановительных работ. Сотрудниками страховой компании изучаются повреждения, которые есть у авто.

Сроки

Законодатель устанавливает определенный срок, в течение которого страховщик должен произвести выплату. В том числе, заявление в страховую необходимо написать в течение пятидневного периода. После этого компания на протяжении двадцатидневного срока производит расчет сумм и переводит денежные средства. Также могут отказать в возмещении, при этом решение должно быть обоснованным.

В том случае, когда компания не выплатила деньги в указанное время – она принуждается к выплате пени. Установлена ставка в размере одного процента от общей суммы страховки. Насчитывается за каждый день, когда имеет место просрочка. Она должна вписываться в пределы премии, что отражена в соглашении.

Для пострадавшего

Изначально пострадавшей стороне требуется подготовить пакет документации. Этот перечень содержится в Правилах, действующих в рассматриваемой сфере. В него входят:

Изначально пострадавшей стороне требуется подготовить пакет документации. Этот перечень содержится в Правилах, действующих в рассматриваемой сфере. В него входят:

- копия акта, посредством которого удостоверяется личность человека;

- если действует доверенное лицо, то на руках должна быть доверенность, оформленная в надлежащем порядке;

- справка, содержащая данные относительно аварии;

- если пострадавшая сторона представлена лицом, не достигшим совершеннолетия, то необходимо получить согласие в органах, функционирующих в сфере попечительства;

- извещение о факте ДТП;

- реквизиты, применяемые для перечисления средств.

Также представить требуется копию постановления, которое предусматривает наличие административного нарушения. Могут быть и иные документы, которые запросит страховая. Этот фактор находится в зависимости от того, какой вред причинен. Отразить необходимо то, что страховщик не имеет полномочий относительно требований документации, которая не отражена в Правилах.

Последовательность действий, для получения выплаты страховки по ОСАГО после ДТП

Что больше всего желает любой пострадавший в ДТП автовладелец?

– получить выплату страховки по ОСАГО как можно быстрее

– чтобы выплаты страховки по ОСАГО хватило на ремонт, а может еще и осталось …

Что хочет страховая компания при обращении автовладельца по ОСАГО?

– осуществлять выплату страховки по ОСАГО как можно дольше

– выплатить как можно меньше …

В результате того, что желания пострадавшего в ДТП автовладельца и страховой компании прямо противоположны, возникает непримиримая война, в которой сегодня в основном побеждают страховые компании, из-за отсутствия у автомобилистов достаточных знаний и алгоритма действий для получения выплаты по ОСАГО после ДТП.

В данной статье мы разберем подробно по каждому пункту, последовательность и особенности действий для получения выплаты страховки по ОСАГО после ДТП.

И так, давайте подробно разберем каждый пункт и дадим исчерпывающие комментарии.

При незначительных повреждениях – Европротокол или вызов сотрудников ГИБДД.

По закону:

С 1 июня 2018 года вступили в силу изменения в правила дорожного движения, которые предусматривают, что в ДТП с незначительными повреждениями (если ущерб нанесённый пострадавшему менее 100000 рублей), водители обязаны освободить проезжую часть, если движению других автомобилей создается препятствие. В противном случае, придется заплатить штраф.

Читать еще: Трасологическая экспертиза при ДТП что это такое?

Условия для оформления ДТП по Европротоколу:

– В ДТП участвовало 2 автомобиля

– В ДТП нет пострадавших, повреждены только автомобили

– У обоих водителей есть действующие полисы ОСАГО

– У обоих водителей нет разногласий по поводу обстоятельств ДТП и тем, кто является виновником ДТП

– Предполагаемый ущерб пострадавшего менее 100000 рублей

Для оформления ДТП необходимо «правильно» заполнить бланк извещения о ДТП.

По факту:

Большинство автомобилистов не знают как «правильно» заполнить бланк извещения о ДТП.

Страховые компании предъявляют категорические требования к заполнению бланка извещения о ДТП и используют любой предлог, что бы отказать в выплате. Не там поставил галочку – отказ, неправильно нарисовал схему – отказ, не уложился с подачей заявления в 5 дней (для обоих участников) – отказ и т.д.

В результате:

Не «правильно» заполнив извещение, вы лишаетесь права получить выплату страховки по ОСАГО!

При значительных повреждениях.

По закону:

Вызвав сотрудников ГИБДД на место ДТП, Вы в результате получите постановление. Справку ф.154 с перечнем повреждений полученных автомобилем в ДТП, сотрудники ГИБДД с 2018 года больше не выдают.

По факту:

Сотрудники ГИБДД нередко халатно исполняют свои обязанности, записывают повреждения автомобиля в постановление со слов пострадавшего, не знающего конструкцию автомобиля или в состоянии нервного напряжения не готового назвать все пострадавшие элементы своего автомобиля.

В результате:

Страховая компания в процессе выплаты страховки по ОСАГО после ДТП, ориентируется на записи сотрудников ГИБДД о повреждениях автомобиля, если какие-то элементы не были записаны в постановление, страховая компания Вам за них не заплатит!

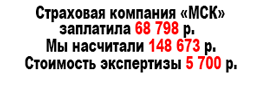

Для чего необходимо проводить независимую экспертизу до посещения страховой компании.

По закону:

По полису ОСАГО заключенному после 28.04.2017 года, страховые компании обязаны осуществлять страховую выплату только в натуральном виде, то есть ремонтом .

Если страховая компания не может осуществить ремонт автомобиля, то выплачивается ущерб нанесенный автомобилю деньгами с учетом износа .

По факту:

Страховая компания осматривает Ваш автомобиль, считает стоимость ремонта и размер ущерба с учетом износа. Выбирает что ей выгодно и либо выдает направление на ремонт, либо выплачивает деньгами с учетом износа.

При этом, страховая компания как коммерческая организация хочет еще и заработать.

Если Вам выдали направление на ремонт и Вы приехали в ремонтную мастерскую, сотрудники СТО заявляют, что денег полученных от страховой компании на “нормальный” ремонт не хатит. Предложат Вам доплатить из своего кармана. Такм образом сокращая выплату страховой компании.

Если Вам осуществят выплату деньгами, то искусственно занизят ее на 10-50%. Вы же не знаете сколько Вам должны заплатить.

В результате:

Вы в любом случае Вы доплачиваете за ремонт из своего кармана.

Вы проводите независимую экспертизу после ДТП до посещения страховой компании.

По закону:

Вы вправе проводить независимую экспертизу в любой момент, как до посещения страховой компании так и после.

По факту:

Вы заказчик экспертизы, Вы платите деньги, а значит, при проведении экспертизы будут учтены все Ваши комментарии, экспертиза будет проведена в удобное для Вас время, будут соблюдены оговоренные в договоре кратчайшие сроки. В процессе экспертизы будут учтены все скрытые дефекты, все детали пострадавшие в ДТП, а качество проведенной экспертизы Вы проконтролируете при получении пакета документов.

В результате:

Вы экономите время, Вы получаете качественную услугу, Вы знаете, сколько должны получить в результате выплаты страховки по ОСАГО после ДТП. Вы можете выбирать СТО для ремонта Вашего автомобиля исходя из суммы, рассчитанной к выплате и вести аргументированный диалог с представителями страховой компании и на СТО по поводу ремонтируемых и заменяемых деталей.

По закону:

Согласно Закона об ОСАГО, для получения выплаты страховки по ОСАГО после ДТП, Вам необходимо обратится в страховую компанию, представить постановление ГИБДД, а так же предъявить свое поврежденное имущество страховщику.

По факту:

Большинство страховых компаний организовали единые центры для приема заявлений по ОСАГО и осмотра поврежденных автомобилей. В этих центрах Вы проведете не один час, а зачастую почти целый день, что бы подать заявление по ОСАГО и если Ваш автомобиль на ходу (Вы на нем и приехали) представить его повреждения «эксперту» страховой компании. Ваш автомобиль осмотрят поверхностно (что увидят), для выявления скрытых дефектов место осмотра не оборудовано, просто говоря на улице, на парковке. А если в процесс осмотра вмешаются атмосферные факторы (дождь, снег, холод, время суток) то не ждите, что выплата страховки по ОСАГО после ДТП будет адекватной ремонту.

В результате:

Обратившись в страховую компанию сразу после ДТП, Вы рискуете оплачивать значительную часть ремонта из своего кармана.

Вы провели независимую экспертизу до обращения в страховую компанию и представляете свой повреждённый автомобиль вместе с результатами экспертизы.

По закону:

Вы имеете право обращаться за выплатой по ОСАГО в течении трёх лет после ДТП, по европротоколу в течении 5 дней после ДТП.

Вы обязаны представить свое имущество для осмотра страховой компании.

Страховая компания обязана произвести выплату или выдать направление на ремонт в течении 20 календарных дней.

По факту:

Вы выбираете удобное время для написания заявления в страховую компанию, вместе с заявлением прикладываете отчет независимой экспертизы.

Если Ваш автомобиль на ходу предъявляете его повреждения представителю страховой компании. Если не хотите сидеть в очереди на осмотр можно схитрить (ведь согласно ПДД, различные повреждения, в том числе, повреждение световых приборов запрещает движение транспортных средств), в заявлении на выплату страховки по ОСАГО после ДТП указываете, что автомобиль не на ходу и страховая компания пришлет своего «эксперта» к месту стоянки автомобиля. Так же в случае если автомобиль не на ходу.

В результате:

Вы обращаетесь в страховую компанию, когда Вам удобно, Вы знаете, сколько Вам должны выплатить, Вы экономите время и нервы. Срок выплаты 20 календарных дней начинается с момента написания заявления, а не с момента осмотра Вашего автомобиля «экспертом» страховой компании, сэкономите недельку-другую.

По закону:

Страховая компания, после написания Вами заявления, в срок 20 календарных дней обязана произвести выплату полного возмещения ущерба от ДТП.

По факту:

Вы получите так называемую «неоспоримую выплату», так страховые компании называют небольшую часть страховки по ОСАГО после ДТП положенной Вам, которую они выплачивают. Как осмотрели в пол глаза – так и выплатили. Выплачивая мало, страховые компании рассчитывают на инертность и неподкованность автомобилистов. Ведь по статистике только один из десяти автомобилистов, получив заниженную выплату, проводит независимую экспертизу после ДТП и пишет претензию в страховую компанию.

В результате:

Вы получаете «какие-то деньги» и не понимаете много это или мало. Хватит Вам на ремонт или нет. В результате как правило доплачиваете за ремонт из своего кармана.

После выплаты страховки по ОСАГО после ДТП Вы поняли, что Вам заплатили мало и на ремонт полученных денег не хватает

По закону:

Вы имеете право, подать досудебную претензию в страховую компанию обосновав её результатами независимой экспертизы после ДТП.

Страховая компания обязана в срок 10 календарных дней либо удовлетворить претензию, либо дать мотивированный отказ.

По факту:

Заплатив первоначально мало, страховая компания опирается на обычную статистику, ведь 9 из 10 пострадавших автомобилистов, получив заниженную выплату, никуда не обращаются и добавляют на ремонт из своего кармана.

Если страховая компания не удовлетворит претензию, дело дойдет до суда и там будет доказано, что страховая компания заплатила меньше чем положено, на страховую компанию будет наложен штраф в размере 50% от суммы недоплаты плюс пени 1% в день от суммы недоплаты, что с учётом протяжённости судебных разбирательств в среднем 3-4 месяца составит 100% от недоплаты. Проще говоря, если страховая компания доведет дело до суда то заплатит в 2,5 раза больше, что очень невыгодно. Например, недоплата страховой компании составила 20000 рублей, штраф составит 10000 рублей, пени 20000 рублей итого 50000 заплатит страховая компания плюс все судебные издержки.

В связи с большими штрафами, страховые компании платят по досудебным претензиям очень активно, Вам нужно лишь написать претензию.

В результате:

Вы написали претензию и в течении 10 календарных дней получаете недоплаченные деньги.

Вы написали претензию, Вам заплатили 100%, Вам «кинули еще кость» доплатили немного денег или «мотивированно» отказали

По закону:

Страховая компания обязана в срок 10 календарных дней либо удовлетворить претензию, либо дать мотивированный отказ.

За нарушение сроков выплат предусмотрены значительные штрафы.

Согласно постановлению Пленума Верховного Суда, если разница между расчётами различных экспертов менее 10%, то это разница находится в пределах среднестатистической погрешности.

По факту:

В больших страховых компаниях в день подаются сотни заявлений по ОСАГО и десятки претензий, а сроки такие маленькие – 20 дней на выплату и 5 дней на обработку претензии. Задача страховых компаний, во что бы то ни стало уложиться в сроки, и соответственно большая часть выплат и претензий обрабатывается тщательно и скрупулёзно, а часть как получиться. Ваша претензия может попасть в любую часть, соответственно и результат может быть разным. Может быть, Вам удовлетворят претензию на 100%, а может быть откажут по абсолютно нелепому поводу.

В большинстве случаев претензии удовлетворяются, так как изначальная выплата, как правило, производится по наружным повреждениям или тем повреждениям которые «увидел эксперт страховой компании».

Некоторые страховые компании поступают ещё хитрее и выплачивают по претензии ровно столько, что бы разница между расчётом независимой экспертизы после ДТП и выплатой страховой компании составляла 9-9,5%, в этом случае Вы формально не можете обратиться в суд, так как по разъяснению Пленума Верховного Суда, эта разница находится в пределах среднестатистической погрешности.

В результате:

Вы можете получить 100% возмещение по ОСАГО предъявив претензию.

Вы можете получить необоснованный отказ со ссылкой, что отчёт независимой экспертизы не соответствует Российскому законодательству.

Вы можете получить выплату в размере 90-91% и не можете обратиться в суд.

Вам мотивированно отказали по претензии или заплатили немного но не все

По закону:

В случае мотивированного отказа по претензии или частичной недоплаты, Вы имеете право обратиться в суд.

Если в суде будет доказано, что страховая компания заплатила меньше чем положено, на страховую компанию будет наложен штраф 50% от недоплаты плюс пени 1% в день от суммы недоплаты с момента выплаты или отказа по претензии до решения суда. Пени не могут быть более 100% от суммы недоплаты.

По факту:

Большинство автомобилистов бояться судов, не верят, что могут добиться справедливости при выплате страховки по ОСАГО после ДТП. На что очень рассчитывают страховые компании.

Практика же показывает, что при обращении к специализированным юристам, Вы можете рассчитывать на 100% успех в суде.

Специализированные юристы на выплатах страховки по ОСАГО после ДТП, проанализируют Ваше дело, дадут исчерпывающие ответы по перспективности выигрыша дела в суде. В исковом заявлении укажут размер недоплаты, размер штрафа и пени положенные Вам по закону.

В результате:

В результате обращения в суд с помощью специализированных юристов, Вы получите недостающую выплату страховки по ОСАГО после ДТП, получите 50% штраф и пени, а также Вам будут компенсированы все Ваши судебные издержки.

Бесплатная консультация: тел. (812) 400-5-400